債務整理はお金の問題を解決する手続きですが、信用情報や財産の所有に大きな影響が出る可能性があるため、債務整理が怖い、不安だと感じる方も多くいらっしゃいます。

特に、以下のようなデメリットを考慮し、債務整理に踏み切れない方もいらっしゃいます。

- 信用情報に傷がつくのではないか

- クレジットカードが作れなくなるのではないか

- 仕事をクビになるのではないか

- 家族にバレてしまうのではないか

しかし、実際には影響がないにもかかわらず、制約があると誤解されているケースも少なくありません。

だからこそ、債務整理を選択する前に、その制約について正確に理解し、自分の状況に合った選択肢を慎重に検討することが大切です。

この記事では、債務整理によって影響を受ける可能性のある項目や、債務整理をするとできなくなることについて説明していきます。

目次

債務整理をするとできなくなることとは?

債務整理が怖いと誤解される理由の一つに、信用情報への影響が挙げられます。

つまり、債務整理をすることによって、信用情報に事故情報が登録がされてしまいます。いわゆる「ブラックリスト登録」の状態になるのです。

その結果、下記のような影響があります。

- クレジットカードの新規作成や利用はできなくなる

- キャッシングやローンなど新しい借入ができなくなる

- ショッピングや携帯電話の分割払いが利用できなくなる

- 保証人になることができなくなる

- 賃貸住宅の契約ができなくなる場合がある

この点についてはの状態だと、ローンや借入の審査に通らなくなるというリスクは確かに存在します。

また、債務整理の対象となった財産は引き上げや売却、清算の対象となることがあります。

そこでここでは、信用情報の影響や財産を手放す必要に関して、解説をします。なお、信用情報の影響や債務整理のデメリットに関しては、以下の記事も併せてご参照ください。

新規の審査は通りづらくなる

まず、債務整理をすることによって信用情報に影響が出てしまい、新規の審査は通りづらくなることが考えられます。

貸金業法第13条第1項(e-GOV法令検索より引用)では、「貸金業者は、貸付けの契約を締結しようとする場合には、返済能力に関する事項を調査する」と定められています。また同法第2項(e-GOV法令検索より引用)では、「個人である顧客等と契約を締結しようとする場合には、調査を行うに際し、指定信用情報機関が保有する信用情報を使用する」と、信用情報の確認を義務付けられています。

つまり、クレジットカードやローンの申込時や更新時に、貸金業者や金融機関は信用情報機関への照会を法令で義務付けられているのです。

さらに、多くの貸金業者や金融機関では、事故情報の存在が「返済能力に問題がある」と判断されるため、新規融資に慎重になることが多いです。特に大手消費者金融などでは、信用情報を基準とした機械的な審査が主流となります。

例えば、大手消費者金融であるアイフルの公式サイトでは「属性スコアリング」という手法が紹介されています。これは、消費者金融会社が保有する顧客取引データ(過去の利用者の年齢や収入等)を統計学をもとに分類・解析した与信基準、与信データベースであり、融資の可否や利用限度額などの与信判断に重要な影響を与えているようです。

このような手法では、異動情報は大きなマイナス要因となるため、信用情報に異動情報があると、融資がほとんど受けられないと考えて差し支えありません。

クレジットカードが利用停止になる

クレジットカードを債務整理すると、解約扱いになり即日使用できなくなります。リボ払いや分割払いを利用していなくても、キャッシングリボを任意整理する場合は、ショッピングとキャッシングの両方が利用不可になります。

また、そのクレジットカードに付帯しているETCカードや家族カードも利用できなくなります。ETCカードは事故防止のため、すぐに利用停止にならないこともありますが、自主的に利用を控えましょう。さらに、クレジットカード会社が発行するポイントも失効するため、債務整理前に使い切っておくのがおすすめです。

なお、債務整理後でも利用可能だからと言って、カードを使い続けると、クレジットカード会社から連絡が来たり、法的措置を取られる可能性があるため、注意が必要です。

任意整理に含めなかったクレジットカードは、しばらく利用できる場合もあります。 クレジットカード会社に任意整理の事実を伝える必要はないので、一時的には利用可能なこともありますが、更新時などにいずれ使えなくなるので覚えておきましょう。

債務整理後に完済すると、5〜10年程度はクレジットカードの新規契約ができなくなります。 債務整理をすると信用情報機関に登録されます。 この情報が消えるまでは、新しくクレジットカードを作ることが難しくなります。

債務整理をすると財産が残せない可能性がある

債務整理をしたいけれど、「今住んでいる自宅を手放さなければならないのか」「仕事に車が不可欠なのに、車を取られてしまうのか」といった不安を抱える方は少なくありません。

そもそも、自己破産をする場合を除いては、ローンを完済した財産は処分の対象となりません。一方で、債務整理の対象となった財産にローンが残っている場合には、その財産は引き上げの対象となる場合があります。

例えば、自動車ローンの場合は、車の所有者名義は購入者にはならず、ローン会社の名義になることがあります。これは、代金が完済されるまで所有権を、販売店や販売会社が担保としているためです。売買契約に付随する特約によってこのような設定がされることを「所有権留保」と言います。(トヨタファイナンス「所有権留保とはなんですか?」)

この所有権留保の特約の付いた車を債務整理してしまうと、車は引き上げになる可能性が非常に高いです。

また、住宅ローンを利用する場合には、購入した不動産を担保として「抵当権設定」をすることが条件とされることがほとんどです。抵当権とは「債務者又は第三者が占有を移転しないで債務の担保に供した不動産について、抵当権者が他の債権者に先立って自己の債権の弁済を受ける権利」のことを言います。(民法第369条「抵当権の内容」 e-GOV法令検索より引用)

この抵当権の効力により、支払いが滞ったり、債務整理を行った場合には、住宅を競売にかけられるなどの影響が生じるのです。

これらのことから、財産を返却しなければいけないという条件で契約をしている場合には、財産を残すことが出来ないのです。

債務整理をしても財産を残す方法はある

ただし、債務整理をしても財産を残す方法がないわけではありません。

まず、任意整理を行う場合、住宅ローンや自動車ローン等の特定の債務を整理の対象の対象から外すことができます。

他の借金を債務整理をしても、対象から外された借金やローンに関しては、今まで通りに支払いが滞りなく行われている限り、強制的に住宅や車を差し押さえられることはありません。

また、個人再生を行う場合には、住宅資金特別条項を利用することで、ローンの残債がある住宅を残せる可能性があります。(民事再生法第10章「住宅資金貸付債権に関する特則」)住宅資金特別条項は、個人再生において、再生債務者が居住している住宅についての住宅ローンに係る抵当権の実行を免除し、居住を継続できるようにする制度です。これは、民事再生法に基づく仕組みで、「住宅ローン特則」とも言われることがあります。

一方、自己破産に関しては、原則として自宅も自動車も残せません。自己破産においては、価値のある財産はすべて清算することが条件となるためです。

そして、持ち家は高額な財産となるため、競売や任意売却の形で処分されるのが原則で、手放すことになります。

自動車もローンが残っている場合は引き揚げとなり、手元に残すことはできません。

ただし、住宅や車の価値によっては残せる場合もあります。

例えば、初年度登録から7年を超えており、新車時の車体価格が300万円未満の国産車の普通自動車や、初年度登録から5年を超える軽自動車などは財産価値が低いということで精算の対象としないという運用をしている裁判所もあるようです。

また、自己破産をしても残せる自由財産というものも存在します。例えば、生活に必要な家財道具や仕事に必須の道具や工具などに関しては、手元に残せる場合があります。

自己破産特有の制限がある場合も

自己破産は任意整理や個人再生と違い、借金を一切払わなくていいということから、債権者へのダメージは非常に大きいといえます。そのため、他の手続きとは異なった制約が課されることがあります。

まず、免責不許可事由です。破産法第252条(免責許可の決定の要件等)では、裁判所は、破産者について、免責許可の決定をするためには以下のようなことをしていないことを条件としています。

「ギャンブル、浪費、株式投資が理由の借金」

「財産を隠す」

「特定の債権者にだけ優先して返済を行う」

「返済の見込みのないのに自己破産前提で借金をする」

「裁判所に嘘の報告をする」

「2度目以降の自己破産は前回の免責から7年以内に行う」

といったような事情があると、免責が認められないこととなります。

他にも、手続き中には職業制限や資格の制限がかかる場合があり、警備員や銀行員といった仕事に就けなくなったり、保険の外交員や士業の先生が保有している資格を制限されたり、取り消されたりしてしまうことがあります。

さらに、自己破産手続き中の人は、自由に住まいを変えたり長期旅行をしたりすることは許されません。

その理由は、破産者が自分の持ち物についていつでも説明できる状態でなければならないためです。くわえて、破産手続きが始まってから終わるまでの間、破産者が受け取る郵便物は破産管財人に転送され、開封されて内容が確認されます。その理由は、破産者が債権者を差し引いたり財産を隠したりするのを防ぐためです。

債務整理には誤解も多い

債務整理をすると起こる問題のまとめ

ここまでの内容を簡単にまとめます。

債務整理をすると、信用情報に事故情報が登録され、いわゆる「ブラックリスト登録」の状態になります。その結果、クレジットカードの新規作成や利用、キャッシングやローンなどの新しい借入、ショッピングや携帯電話の分割払いの利用、保証人になることができなくなり、賃貸住宅の契約ができなくなる場合があります。

また、債務整理の対象となった財産は引き上げや売却、清算の対象となることがあります。例えば、自動車ローンの場合、所有権留保の特約付きの車を債務整理すると、車は引き上げになる可能性が高いです。住宅ローンの場合、抵当権の効力により、支払いが滞ったり債務整理を行うと、住宅を競売にかけられるなどの影響が生じます。

ただし、任意整理では特定の債務を整理の対象から外すことができ、個人再生では住宅資金特別条項を利用することで、ローンの残債がある住宅を残せる可能性があります。自己破産では原則として自宅も自動車も残せませんが、価値によっては残せる場合もあります。また、生活に必要な家財道具や仕事に必須の道具などは手元に残せる場合があります。

さらには、自己破産には特有のデメリットもあります。例えば、職業制限や免責不許可などがその代表例だと言えるでしょう。

このように、債務整理には確かにデメリットがあることは紛れもなく事実です。

債務整理には誤解も多い

ただし、債務整理には多数の誤解を受けている者があります。

例えば、仕事関係で言うと、会社を解雇されるという誤解をしている方は非常に多いですし、家族にバレてしまうという話で債務整理をためらっている方もいるでしょう。

しかし、これらは誤解であり、そのようなリスクは回避できることもあるのです。

そこで、ここからは、債務整理によくある誤解について、「仕事関係」「家族関係」「その他」の3つに分けて解説をしていきます。

債務整理によくある誤解 仕事関係

債務整理をすることが就職や転職をする時に不利になるのなら、やめておこうと考えてしまうかもしれません。

また、仕事に就いている方でも、仕事を辞めされられたり、悪影響を及ぼすことはあるのでしょうか?

そもそも、債務整理をしているからという理由で採用先に断られてしまうのか、今の会社をクビになったりしないのか、不安点を解消していきましょう。

債務整理を理由に会社から解雇されることは原則ない

会社に自己破産等の債務整理を行った事実が知られたとしても、債務整理を行ったからといって、基本的に会社から解雇されることは原則としてありません。

労働契約法第16条(出典:e-GOV法令検索)では、「解雇が有効とされるのは、客観的に合理的な理由があり、社会通念上相当であると認められる場合に限られる」とされています。(これを労働法では「解雇権濫用法理」といいます。)

そして、一般論として、債務整理をしていることによる解雇が客観的に合理的な理由があり、社会通念上相当であると判断されることはほとんどないため、債務整理を理由に会社から解雇されることは原則ないと言えるのです。

ただし、いくつかの例外が存在します。それは、債務整理が雇われるときの条件や就業規則で解雇理由を定めており、それに該当してしまったうえで、適切な処置を施しても改善が出来ないような場合です。(労働基準法第15条、労働基準法第89条第1項第3号)(出典:e-GOV法令検索)

一部の職業では破産手続中に制限があり、就業制限や資格の欠格事由になる場合があります。例えば、自己破産をすると、内閣総理大臣は保険の募集人としての資格を取り消したり、または一時的に停止することができます(保険業法第307条)(出典:e-GOV法令検索)。警備員、公務員の一部や士業等にも類似の制約があります。

また、就いている業務によってもそのような対応をされるリスクはあるでしょう。自己破産をする人に経理などの金銭を扱う業務を任せられるか?ということを考えてみてください。

つまり、原則的には解雇が正当化される可能性は低いですが、職業制限がかかる仕事をしている方や職種の内容によっては、解雇に客観的に合理的な理由があると認められる可能性もありえるのです

ただし、会社は従業員を解雇する前に、代替案として配置転換などの措置を講じる義務があるので、上記のような事由が生じたとしても、直ちに解雇される可能性は非常に低いです。

債務整理をしている事で就職や転職に影響は出る?

次に、債務整理をしている事で就職や転職に影響は出るか?という問題です。

これに関しては、ほぼ影響はありません。就職時に債務整理をしている事実を申告する必要はありませんし、就職後にもし、債務整理がバレたとしてもそれを理由に会社から解雇されることは原則ありません。

そもそも、借金があったとしてもわざわざ話す必要はありませんし、就職後に会社に報告する義務もありません。

また、「信用情報を調べられたら……」と思う方がいるかもしれませんが、本人の同意なく、信用情報を企業が調べることはできません。これは消費者金融や金融機関でも同様です。

このことから、信用情報が就職に影響をする可能性もほとんどないと言っていいでしょう。

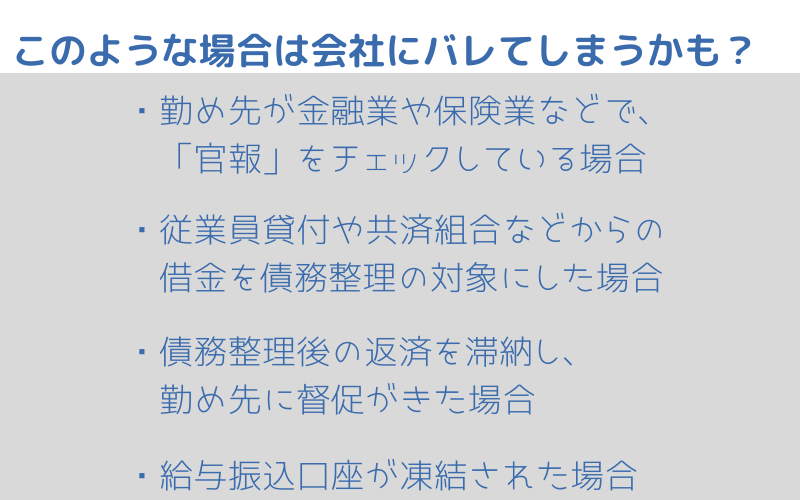

そもそも債務整理が勤め先にバレる?

そもそも論として、上記の解雇されるされないという話は、「会社にバレたら」という前提です。

ただ、現実的には、債務整理を行っていると会社に知られることもほとんどありません。

先ほども言いましたが、借金がある事実や、債務整理をしていることは、その事実を会社に通知する義務があるわけでもありません。また、各債権者や裁判所が会社になにかしらの通知することも、債務整理の手続き内ではありません。そのため、会社が知るきっかけはほとんどないのです。

ただし、勤務先が金融業や保険業等で官報をチェックしている場合には、破産の開始決定が官報に掲載される関係上、知られてしまうリスクはあるでしょう。また、債務整理によって給与振込口座が凍結された場合には、知られるきっかけになり得ます。さらに、会社や共済組合からの借金を債務整理の対象にした場合には、会社等が債権者になるため、通知はされてしまいます。加えて、借金を払えずに滞納を続けていた場合には、貸金業者が裁判を起こして給与差し押さえの手続きを行うリスクがあります。

なお、会社にバレない理由や、バレてしまうケースは別の記事で詳しく解説してますので、ご参照ください。

債務整理によくある誤解 家族関係

借金問題は人に言いずらい問題で、家族に内緒にしている方は非常に多いです。

当然、「家族に影響が出たら困る」という方は多数おられます。

ただ、債務整理の効果は,その本人にのみ影響し、家族であっても本人以外の第三者には一切影響しません。

本人以外の家族の方の財産が処分されたり、進学・就職に影響が出る事はありません。

もっとも、自己破産や個人再生の場合は家計収支の報告が必要になるなど、家族に対して事実上の影響が及ぶ可能性もあります。

家族への影響はほとんどない

左記に結論を申し上げますと、債務整理が家族へ影響を及ぼすことはほとんどありません。

債務整理の影響を受けるのは原則として本人だけであり、家族には及ばないからです。

例えば、あなたが債務整理を行っても、家族が保証人でない限りは、その返済を強いられることはありません。また、親が債務整理をしているからといって、子どもの進学や就職、結婚に悪影響を与えることも基本的にはありません。

信用情報についても、債務整理を行った本人だけが影響を受けるため、同居している家族に事故情報が登録されることはありません。

親が任意整理や自己破産を行っても、子どもは奨学金を借りることができますし、家族名義のクレジットカード等は失効することなく使い続けることができ、生活に支障が出ることはないでしょう。

自己破産の場合、債務者の財産が清算、処分されるのは止むを得ません。ただ、子の対象となるのはあくまで債務者本人の財産のみで、家族の財産が影響を受けることはありません。ただし、子供の学資保険や妻の貯金が、債務者の収入で作られたものと見なされる場合、例外的に処分の対象となることがあります。

家族や会社に知られずに債務整理できる?

債務整理では、家族や会社に知られずに行うことが出来る場合と出来ない場合があります。

債務整理には様々な方法がありますが、その中でも任意整理は、裁判所を通さず、家計収支なども厳密には管理されないことから、家族に内緒で進めることも可能です。

一方、個人再生や自己破産の場合は状況によって、家族や職場に知られるリスクがあります。個人再生や自己破産では、裁判所に家族全員の家計収支を報告する必要があります。そのため、給与明細や通帳、保険証券など、家族の情報を含む資料の提出が求められ、内緒で手続きを進めることが難しくなります。

さらに、親族や会社からの借り入れがある場合、裁判所からの通知がその人たちに届くことがあり、債務整理の事実がバレることがあります。

このように、債務整理を行ったことが家族や知人、会社に伝わることは基本的には少ないですが、民事再生や自己破産の場合は手続きに関与してもらう必要が生じうるため、全く知られないというわけではありません。

どうしても誰にも知られずに債務整理を進めたい場合は、任意整理や過払い金請求を選び、専門家である弁護士や司法書士に依頼することが確実です。

債務整理をしてもバレない方法や対策については、こちらの記事も参考にしてください。

債務整理のよくある誤解 その他

このほかにも、債務整理には様々な疑問や誤解が付きまといます。

例えば、生命保険や健康保険に加入できなくなる?携帯電話の契約がどうなる?t賃貸住宅の契約はどうなる?といったものです。

健康保険、生命保険の契約には影響はない

債務整理を行っている方や、債務整理を終えた方が気になることの一つに、生命保険の契約があります。結論として、債務整理中やその後でも生命保険に加入することは可能です。

ブラックリストと呼ばれるものは、主に貸金に関する情報を指しているため、生命保険の契約には影響しません。生命保険会社は、貸金業者ではなく、また、信用情報機関には加盟していないため、生命保険に加入する際に信用情報が確認されることはないのです。

このため、生命保険契約時には、主に健康状態や年齢などの条件が重視されます。したがって、債務整理の影響を心配する必要はありません。

自己破産をしている場合でも、生命保険に加入することには問題がありません。生命保険は、保険料を支払うことで万が一の際に保障を受ける契約ですので、信用に基づくものではありません。したがって、保険料の支払いが滞った場合でも、単に保障が失われるだけであり、保険会社にとっては大きな損失にはなりません。

このように、債務整理中でも生命保険は問題なく契約できるため、安心して検討してください。万が一の際の備えとして、しっかりとした保険を持つことは大切です。

債務整理後も携帯電話は使い続けられる?

債務整理を行ったとしても、携帯電話や電話回線の利用ができなくなるわけではありません。利用料金をきちんと支払いをしている場合には、問題なく携帯電話や電話回線を使い続けることができます。

債務整理後に新たに契約をすることも可能ですが、注意点があります。

まず、利用料金の滞納分を債務整理した場合、

という情報機関で管理される滞納情報に名前が載る可能性があります。また、携帯電話会社が各社で独自のブラックリストを作成していることがあり、ここに引っかかるリスクもあるでしょう。

このため、携帯回線の新規契約も難しくなることがあるのです。

また、端末代金に関しては、割賦販売法に基づき信用情報機関の記録を審査に参照されることとなります。そのため、完済する前に債務整理を行うと、同様にブラックリストに登録されることになります。

もし、一括での携帯電話購入が難しい場合は、中古機種を検討するのも一つの方法です。古い機種や中古の携帯電話を一括払いで購入すれば、審査が行われないため、ブラックリストに載っていても購入が可能です。

また、10万円以下の携帯電話については、信用情報機関への照会が義務化されていないため、過去に携帯料金の滞納がなければ、分割払いでの購入ができる可能性もあります。

さらに、債務整理によってブラックリストに登録されるのは、あくまで債務整理を行った本人だけです。

同居の家族には影響がありません。したがって、家族がブラックリストに登録されていない場合、家族名義で携帯電話を購入することができれば、分割払いの審査に通る可能性が高いです。

不動産賃貸借は可能か?

債務整理中または債務整理後でも、賃貸物件の賃貸借契約を結ぶことには基本的には影響はありません。

これは、不動産賃貸借の入居審査が金銭の貸付ではないことから、信用情報は確認されないためです。不動産業者は信用情報機関に加盟しておりませんので、その点でも問題はないでしょう。

さらに、不動産賃貸借の連帯保証人になることもできます。賃貸物件には、連帯保証人が必要な場合があります。

たとえば、子供が一人暮らしを始める際、親が連帯保証人になることがよくあります。この場合、親が債務整理中であっても、連帯保証人としての役割を果たすことができます。

ただし、信販系の家賃保証会社を利用する場合は、審査が厳しくなることがあるため注意が必要です。

信販系の保証会社には、アプラス、セゾン、ジャックス、エポス、オリコなどがありますが、これらの会社を利用する場合、信用情報が確認されるため、債務整理の影響を受けやすくなります。

一方、独立系の保証会社には、日本賃貸保証、全保連、日本セーフティーなどがあり、これらを利用することで、審査に通る可能性が高まります。新たに引越しを考える際には、事前に家賃保証会社を確認しておくことが重要です。

債務整理によくある誤解 事実無根なもの

ここまでは、一部が事実に基づくような債務整理の誤解を解説してきました。

ただ、債務整理の誤解の中には、都市伝説のような全く事実無根な誤解もあります。

例えば、

- 選挙権がなくなる

- 戸籍や住民票に破産の履歴が載る

- 銀行口座が持てなくなる

といった事実無根の誤解もあるのです。

選挙権がなくなる?

まず、しばしば聞く誤解に、自己破産をしたら選挙権や被選挙権を失ってしまうというものがあります。

結論から言えば、このような選挙権や被選挙権は、憲法第15条でも保障をされた国民の権利であり、自己破産の手続きをしても、選挙権や被選挙権を失ったり、停止されることはありません。

なお、選挙に関する法律である公職選挙法第11条においては、投票権を有しないものを定めています。例えば、禁固以上の刑に処されているものや、選挙犯罪を行った者(総務省「選挙違反と罰則」)に対しては選挙権の停止が言い渡されることがあるということです。

ただし、自己破産はこのような欠格事由に該当しません。そのため、繰り返しになりますが、選挙権や被選挙権を失ったり、停止されることはありません。

このような勘違いが生じた理由は分かりませんが、どうやら大正時代では、破産をすると選挙権が停止されていたようです。そのため、このような勘違いが生じたのかもしれません。

戸籍に記載される?

債務整理を行った場合、戸籍や住民票にその記録が残ることはありません。

これも、大正時代には戸籍に破産者である旨が記録されたようですが、現在では記録はされないこととなっていますので、やはり事実無根だと言えるでしょう。

ただし、いくつかの公的な書類には、破産をしたことが記録に残るとされています。

まず、本籍地の破産者名簿に掲載されることになります。

各市区町村の役場では、「破産者名簿」と呼ばれるリストを作成し、管理しています。

この名簿は、自己破産者の居住地に関連しており、自己破産手続き中の個人や免責許可が得られなかった個人の情報が含まれています。

また、本籍地で発行される「身分証明書」に関しても、破産の記録が載ることがあります。

「身分証明書」は法的な身分や制約に関する情報を提供する文書であり、市区町村で発行され、禁治産・準禁治産の有無、成年後見の有無、自己破産の有無などを証明するための書類です。

ただ、この「身分証明書」は、一般に想像される、住民票や運転免許証と言ったものではありません。「身分証明書」というそのものずばりの名前が付いている書類があるのです。

ちなみにですが、これらの記録はいつまでも残るようなものではありません。記載があるのは「破産開始決定~破産廃止決定」の間だけです。免責許可決定が下されると、破産者名簿からは削除されます。このため、名簿に掲載される期間は比較的短いのです。

また、破産者でないことを証明するために本籍地で発行される身分証明書を取得する際に確認されるものであり、一般の人が自由に閲覧することはできません。

この名簿にアクセスできるのは、本人やその法定代理人、さらに本人からの承諾を受けた者だけです。

したがって、第三者に知られたり、不利益になる可能性は非常に低いと言えます。

海外旅行にも影響はない

債務整理をすることで、海外旅行に行けなくなる?という話もよく聞きます。高跳びのリスクを抑えるためだとか、それらしい理由付きでまことしやかにささやかれていますが、これに関しても「基本的には影響がない」といえるでしょう。

そもそも、任意整理や個人再生の場合には、自己破産のような居住地に関する制約はありません。

一方で、自己破産の場合は、「自己破産手続き中」の「免責許可が下りるまで」の間は海外旅行や出張は「裁判所の許可が下りない限り」できません。ただし、裁判所が許可をすれば旅行なども行くことが出来ますので、その点は心配が要らないでしょう。また、破産の手続きはおよそ1年程度で終わることが多いことから、あくまで一時的な我慢ということであるということです。

年金支給がなくなる?

次に年金支給がなくなる?という疑問です。これも、全く影響がないと言っていいでしょう。債務者の財産が処分されてしまう自己破産であっても、公的年金の受給権は破産手続に基づく処分の対象にはなりません。

国民年金や厚生年金といった公的年金は、法律によって差押えが禁止されているため、受給権が差押えられることはありません。公的年金を補完する役割を担っている①厚生年金基金、②国民年金基金、③任意整理・民事再生(個人再生)・過払い金請求を行ったことによって、年金がもらえなくなることはありません。

ただし、生命保険会社などで加入する個人年金については、個人年金の解約返戻金が金融資産であると考えられるため、差し押さえを受けたり、自己破産により解約されたりする可能性があります。

なお、個人型確定拠出年金(iDeCo)は、清算や差し押さえの対象とはなりません。確定拠出年金法第32条では、国民年金・厚生年金・企業年金と同様に差し押さえることが出来ない債権(差押禁止債権)として扱うと定められているためです。

もっとも、年金保険料の納付をしていなければ、当然年金はもらえません。

銀行口座の開設

自己破産や任意整理などの債務整理手続をすると、銀行口座の開設ができなくなってしまうと心配に思っている方もいるのではないでしょうか。

確かに、銀行口座開設時にも審査はありますが、これは、不正利用や本人確認、印鑑や書面のチェックによるもので、信用情報は確認されることはありません。そのため、債務整理をしても問題なく銀行口座の開設はできます。

また、銀行口座開設時の通帳やキャッシュカードの発行も可能です。しかし、信用情報に事故情報が登録されている場合、クレジット機能が付いたキャッシュカードは利用することができません。

ちなみに、銀行が発行しているデビットカードは審査がないため、発行可能です。

債務整理をするとクズ?

最後に、「債務整理をするとクズ?」という誤解について解説をします。

これについては、全くの事実無根だと言えます。

世の中には、借金で首が回らなくなっているのに、債務整理もしないし借金の返済もしないで、平気な顔をして生きている人もいます。ろくに働かず、他人のことをATM扱いして、「必ず返すから」と言ってお金を借りて、平気で飛ぶ人間がゴロゴロしているのです。

近年流行りの闇バイトですが、中には闇金に手を付けて返済が追い付かず、返済のために強盗に入ったという極悪人もいます。(参照:朝日新聞デジタル「死なせた女性は「人違い」 男が語った後悔と涙「人生の岐路は中1」」)

これと比べたら、借金問題に終止符を打つために債務整理をするということは、借金と向き合い、解決に向けて活動をしているということです。

「借金をまともに返せないのはやっぱりクズだ」と思うのは自由です。ただ、返せないなら返せないなりに解決に向けて動くのが、前向きで建設的な在り方です。債務整理をしている人たちの中には、そういう人もいるんです。