個人再生は、借金返済に苦しむ個人の強い味方となる債務整理手続きです。

借金を大幅に減額でき、住宅ローンを残したまま再生計画を立てられるなど、自己破産にはないメリットがあります。しかし、手続きの複雑さや費用、信用情報への影響など、デメリットについても理解しておく必要があります。

この記事では、個人再生の仕組みやメリット・デメリット、向いているケース、手続きの流れなどを詳しく解説します。債務整理で悩んでいる方は、ぜひ参考にしてみてください。

個人再生はどんな手続き?

個人再生とは?

個人再生とは、借金返済にお困りの個人の方が利用できる民事再生手続きのことです。

裁判所に申し立てを行い、再生計画の認可決定を受けることで、借金を大幅に減額してもらえます。その減額された借金を、通常は3年かけて支払っていくことになります。

個人再生には、借金の返済額を元金の5分の1程度まで、最大で10分の1まで減額できるという大きなメリットがあります。また、自己破産とは異なり、財産を処分する必要がありません。さらに、住宅ローンを対象から外して手続きを進めることも可能です。

つまり、個人再生は、自己破産で生じるような大きなデメリットを回避しつつ、借金を大幅に減額してもらえる制度なのです。借金返済義務から解放されるという点が、個人再生の最大の魅力だと言えるでしょう。

個人再生には2種類ある

ところで、個人再生には2種類の手続きがあることをご存知でしょうか。それは、「小規模個人再生」と「給与所得者等再生」です(参照:民事再生法第13章第1節「小規模個人再生」および同章第2節「給与所得者等再生」(引用:e-GOV法令検索)))。

「小規模個人再生」は、主に自営業を営む個人事業主などが対象となります。小規模個人再生を利用するには、将来的に継続して収入を得る見込みがあること、再生債権の額が5,000万円以下であることなどの要件を満たす必要があります。

小規模個人再生の場合は、収入等に関してはやや緩やかな認定がなされます。

例えば、収入の額や時期に変動がある事業者のように、毎月の収入が不安定な方でも、数ヶ月に1回程度の反復・継続した収入があれば、利用できる可能性があります。また、無職でも就職に見込みのある人であれば認可される可能性があります。

- 債務者が法人ではなく、個人であること。

- 債務者が将来において反復・継続した収入を得る見込みがあること。

- 借金の総額が住宅ローンを除いて5,000万円を超えていないこと。

ただし、この手続きでは、債務者が作成した再生計画案が債権者による書面決議に付されます。不同意の意見が一定数を超えると、再生計画案が否決され、個人再生が認められないというリスクがあります。

- 債権者の半数以上または債権総額の2分の1を超えた、再生計画案に不同意回答をした債権者がいないこと。

- 再生計画を実行できる見込みがあること。

- 計画弁済総額が最低弁済額を下回っていないこと。

一方、〈給与所得者等再生〉は会社員のように安定した収入がある人が対象です。

給与所得者等再生とは、給与所得者等再生とは、本来法人を対象とした【民事再生手続き】を個人でも利用できるように設けられた手続きです。民事再生法の改正が平成13年に行われ、個人再生制度が創設されました。

給与所得者等再生の利用要件は、負債総額が5,000万円を超えないこと、定期的に給与を貰っている人や貰える見込みがある人、収入の額の変動が小さいと見込まれる人が対象となる制度です。

- 負債総額が5,000万円を超えないこと

- 定期的に給与を貰っている人や貰える見込みがある人

- 収入の額の変動が小さいと見込まれる人

給与所得者等再生では、最低弁済額の基準が小規模個人再生より厳格に決められているため、再生計画案の書面決議は不要となっています。ただし、民事再生法第第239条第5項第2号では「前回の手続から7年以内に申立てがあったこと」が給与所得者等再生の不許可事由として定められています。つまり、過去7年間の間に自己破産や給与所得者等再生、ハードシップ免責を行っていないことが要件になっていることには注意が必要です。

| 手続きの種類 | 起算点 |

| 自己破産による免責許可の決定 | 免責許可決定の確定の日 |

| 給与所得者等再生(民事再生法第239条) | 再生計画認可の決定の確定の日 |

| 再生計画遂行が極めて困難となった場合の免責(民事再生法第235条) (いわゆるハードシップ免責) | 再生計画認可の決定の確定の日 |

- 再生計画を実行できる見込みがあること。

- 計画弁済総額が最低弁済額を下回っていないこと。

- 過去7年間に免責又は再生計画の認可決定・ハードシップ免責を受けていないこと

このように、個人再生には対象者や手続きの特徴が異なる2種類の手続きがあります。自分がどちらの手続きに適しているのかを見極めることが重要です。

個人再生のメリット

借金を大幅に減らせる

個人再生を行うことで、借金の元金を大幅に減らすことができます。その結果、完済しやすくなり、生活の立て直しもしやすくなるでしょう。

状況にもよりますが、再生委員が立てた再生計画案が認可されれば、債務は5分の1から10分の1まで減額されることが多いのです。この減額された債務の一部の分割返済を行い、完済すると、残債務の返済義務が法律上免除されます。

ただし、債権者の利益を保護するために、最低限支払わなければならない金額(最低弁済額)が定められています。個人再生における返済すべき金額は、債務者が作成した再生計画案が裁判所から認可決定を受けることで決まります。その基準は民事再生法で以下の3つが定められています。

- 最低弁済基準

- 最低弁済基準は、法令で定められた金額のことです。(民事再生法第231条第2項第3号、同第4号(e-gov法令検索より))

- 清算価値保障基準

- 清算価値保障基準は、資産を基準とする弁済額のことです。(民事再生法第174条第2項第4号(e-gov法令検索より))

- 可処分所得基準

- 可処分所得基準とは、再生申立人の所得を基準として返済額を決めるという基準です。(民事再生法第第240条第2項第7号(e-gov法令検索より))

具体的にどのくらいの借金が減額になるかについては、当サイトの記事「個人再生ではいくら払う?最低弁済額の基準について解説します」をご参照ください。

マイホームや車、生命保険等の財産を残せる

自己破産をする場合、処分の対象とならない自由財産 に該当しない財産は、売却や清算等の処分をして換価し、債権者各社に配当を行う必要があります。

ですが、個人再生の場合は財産を処分することなく、手続きが進められるケースもあります。

個人再生では財産を保持したまま手続きが進められるケースもあります。例えば、住宅ローンについては住宅資金特別条項(民事再生法第199条 e-GOV法令検索参照)があり、個人再生を行っても、住宅ローンはそれまで通りの返済を継続できると定められています。

つまり、この条項を利用すれば、住宅ローンを個人再生の対象から外し、住宅を失うことなく他の借金を整理できるのです。

ただし、住宅資金特別条項の利用にはいくつかの条件があります。住宅ローンであること、住宅が再生債務者の居住用であること、他の借金の担保になっていないことなどです。

また、自動車や生命保険等のその他の財産についても、個人再生申立時にローンの支払いが終わっていれば残すことができます。ただし、ローンが残っていてローン会社が所有者の場合は引き揚げとなります。特に購入した商品が高価で、売れば高値が付きそうな時は、回収される恐れが高まります。

さらに、手元に残る財産は、清算価値保障基準で価値として認定されることとなるため、借金減額幅が小さくなる可能性があることにも注意をしましょう。

裁判所を通すので債権者が決定に従う必要がある

任意整理には法的強制力がないので、債権者が納得せず債務整理に応じて貰えない場合があります。

しかし、個人再生は裁判所を間に入れて行う手続きなので法的強制力があり、債権者は再生計画案が認可されれば従わざるを得ません。

債権者の意向に左右されにくい債務整理の方法と言えます。

ただし、小規模個人再生を利用する場合は債務者からも一定の同意が必要になります。

自己破産の手続きをする場合、ギャンブルや明らかに無計画な浪費で作った借金は【免責不許可事由】とされ免責されない場合があります。しかし、個人再生には免責不許可事由の定めがないので、借金に至った理由がギャンブルや浪費であっても手続きができます。

個人再生のデメリット

個人再生には、大きなメリットがある一方で、いくつかのデメリットもあります。借金返済でお困りの方は、個人再生の手続きを行う前に、これらのデメリットを確認しておくことが大切です。

原則3年での返済が必要

まず、個人再生では原則として3年間での返済が必要となります。

個人再生の根拠法令である民事再生法では、再生計画案においては、

- 支払いが3ヶ月に1回以上行われる分割払の方法によること

- 最終の支払日は再生計画認可の決定の確定の日から三年後の日が属する月内

と定められています。(民事再生法第229条第2項第1,2号)

つまり、個人再生では原則として3年間以内の返済が定められているということです。

ただし、「特別の事情」により3年では難しい場合には、最大で5年まで延長することができます(民事再生法第229条第2項第2号)。「特別の事情」とは、安定した将来の収入は見込まれるが、収入から生活費や事業資金などを控除した金額が、弁済期間を3年とした最低弁済額を支払えない場合を指します。つまり、3年間では再生計画案の履行ができないが、4年又は5年であれば履行ができるという見込みが必要です。

ただし、「3年では難しそうだから、5年だと助かる」という要望だけでは、延長は認められません。延長してもらうためには、裁判所に事情の説明をして納得してもらえる具体的な理由が必要です。「債務整理は何年かかる?債務整理の手続き別に解説します」

利用するには収入の見込みが必要

個人再生を利用するには収入の見込みが必要です。個人再生では減額された借金の返済を継続していくことが原則であり、安定して継続的な収入があることが絶対条件となります。

サラリーマンや公務員は安定した収入を得られやすいので、問題なく手続きができる場合が多いです。自営業者は収入の変動がありますが、継続的または反復的に入ってくる確実な見込みがあれば、手続きができるケースもあります。

一方、アルバイトやパートの場合は、雇用期間が不確定で将来に渡り継続的、反復した収入があると判断できるかがポイントになります。

短期のアルバイトやパートを転々としている場合や、仕事を始めたばかりのケースでは、個人再生ができないこともあるので注意が必要です。

なお、老齢年金は終身年金なので、継続的かつ反復した収入があると言えるので、個人再生が認められる可能性が十分にあります。ただし、障がい年金は障がいがなくなって受給しなくなる可能性があるので、個別判断になります。

手続きが煩雑で費用もかかる

個人再生は、債務整理の中でも最も難しいと言われていて、手続きもかなり煩雑です。

個人再生は、裁判所を利用する手続きであることから、多数の資料や書類を作成し、提出する必要があります。

加えて、申し立て後にも債権者から再生計画の承認手続きが必要になったり、個人再生が完了できるかについてのテストをされたりすることとなります。

また、個人再生に関する手続きの法律(e-GOV法令検索を引用)に定められた手続きを栗化する必要があります。例えば、「再生計画案を可決する決議」で、第172条の3で定められた要件を満たした数の同意を得なければ、手続きを続けることが出来ません。

さらに、個人再生には、小規模個人再生と給与所得者等再生の2種類があるのですが、返済が出来る見込みがあるというような要件をみたす必要です。

この条件は債務者がよく言う「払えると思う」と言うようなものでは足りません。(払えるんならそもそも個人再生はしていないでしょうが。)厳格な家計収支の管理の上で算定されたものであり、誰でも利用できる手続とは言いがたいのです。

裁判所に申立を行うので、厳格な様式が求められる上、必要書類も大量にあります。

必要条件である再生計画の立案は多くの計算作業が伴うので、かなりの労力を要します。

ですので、素人が1人で行うには無理があります。

そうなると、弁護士や司法書士などの専門家へ依頼することになるため、報酬費用が発生します。

個人再生の手続きは申立から手続き終了までに最低でも6ヶ月、長ければ1年以上かかることもあります。

手続きにかかる費用として、申立手数料(収入印紙)が1万円、予納金(官報掲載費用)が1万2千円程度かかります。

裁判所によっては、個人再生委員を選任する場合に20万円ほどの費用がかかることもあります。

この他に専門家へ支払う報酬が20万円~30万円かかります。(住宅を残したい場合にはもっと高くなる場合があります)

債権者平等原則があり、一部のみの返済ができない

個人再生手続きでは、住宅ローンを除いた全ての借金を整理の対象にしなければなりません。

これは債権者平等の原則が適用され、法律上、支払義務のある債務額を圧縮し免除する上で一部の債権者のみを優遇してはいけないことになっているからです。

消費者金融やクレジット会社、銀行、親や兄弟などの親族、知人、友人、勤務先に至るまで全ての債権者が、債権の種類や発生時期、金額などに関わらず平等に扱われ、債務額に応じた配当を受けることになります。

親族や勤務先、保証人がついていたり、担保がついている借金など特定の債務について全額返済をしたいと思われる方もいるかもしれませんが、一部の債権者のみへ返済を行うことは偏頗弁済(へんぱべんさい)にあたります。

偏頗弁済の程度が著しい場合、不当な目的によって不誠実な申立がされたとして、再生計画が認可されない、申立が棄却されるなどのリスクが発生します。(民事再生法第174条第2項第4号(e-gov法令検索より))

保証人付きの借金は保証人に一括請求される

個人再生を行うことで、本人以外に大きな影響を受けるのが保証人です。保証人とは、主たる債務者が借金の支払いを出来なくなった際に、借金を支払う義務を負う人のことです。個人再生の減額効果が及ぶのは申立した本人のみで、保証人の保証債務には影響がありません。つまり、本人が個人再生の手続きをすることによって、保証人は借金を全額肩代わりしなくてはならなくなり、多大な不利益を被ることになります。

保証人がいる場合に個人再生を行うときは、保証人に対する影響を考え、事前に事情を十分に説明し、保証人の理解と同意を得る必要があります。

また、家族に迷惑がかかる可能性があることも挙げられます。

個人再生の申し立てに際しては、家計簿を作成して裁判所に提出しなければなりません。その際には家計収支を一緒としている同居家族の協力も必要となる場合があります。そのため、保証人や家族に迷惑がかかる、影響が出るという場面が考えられるのです。

ただし、保証人が住宅ローンの保証人である場合や、家族がいても同居をしていないというのであれば、特に影響は出ません。

個人再生を検討する際は、このような保証人や家族への影響についても十分に考慮する必要があります。保証人や家族の理解と協力を得ることが、スムーズな手続きの進行につながるでしょう。状況によっては、別の債務整理の方法を選択することも検討すべきかもしれません。

官報に掲載される

官報とは、政府が発行する公的な新聞のようなもので、裁判手続きや法律に関する重要な情報が掲載されます。発行元は独立行政法人国立印刷局で、主に法律や行政手続き、裁判所の公告などを国民に知らせるために利用されています。

たとえば、国会が新しい法律を作った場合や、裁判所で行われた手続きの内容は、官報に掲載されます。

官報には、破産手続きや相続手続き、個人再生など、さまざまな法的手続きに関する情報が掲載されます。再生手続きが始まると、裁判所はその事実を官報に掲載し、広く国民に知らせることが求められます。同様に、手続きが終了した際にも、その主文(結論)や理由の要旨が官報に公告されます。このような手続きは、民事再生法第35条や第188条第5項に基づいて行われます。

民事再生法では、再生手続きの開始時、そして終了時に官報で公告することが義務付けられています。(民事再生法第10条)そして、民事再生法第35条では個人再生の開始時に、同法第188条5項では、手続きの終了時にそれぞれ、官報を用いた広告が行われます。これにより、再生手続きが開始されたことや、終了したことが公に知られることになります。

ただし、官報に掲載された内容を目にするのは、官報の存在を知っている少数の人々に限られます。さらに、官報は毎日発行されるものの、その内容は膨大であるため、特定の情報が目立つことは少ないのが実情です。

ですので、官報に自分の名前や情報が掲載されたからといって、それが家族や友人、勤務先に知られる可能性は極めて低いといえます。

官報への掲載がブラックリスト入りの条件になることも……

一方で、官報に個人再生の手続きが公告された場合、金融機関やクレジットカード会社、信用情報など、借入れ先には影響があります。

つまり、再生手続きが開始されると、それに関わる金融機関では新たな取引が制限されることがあります。つまり、個人再生を行ったことが官報に掲載されると、今後これらの金融機関と新たに契約を結ぶことが難しくなる可能性があります。

また、信用情報機関の一つであるKSG(全国銀行個人信用情報センター)では、官報情報を登録情報としており、官報に公告された破産・民事再生開始決定等の情報が7年間登録されます。(参照:KSC「情報の登録期間」)

この期間の間は、いわゆる「ブラックリスト」の状態になることには注意が必要です。

まとめると、個人再生の手続きを行うと、官報にその事実が公告されますが、家族や友人、職場などに知られるリスクは非常に低いです。しかし、金融機関との取引には影響を及ぼすことがあるため、その点には注意が必要です。官報の存在は、一般の人々にはあまり認識されていないため、家族や知人に知られる心配は少ないと考えてよいでしょう。ただし、再生手続きの影響は金融機関に限らず、今後の借金や信用に影響を与えることがあるため、債務整理を行う際は、十分な理解と準備が必要です。

個人信用情報機関に事故情報として登録される

個人再生と信用情報への影響

個人再生を行うと、その事実が信用情報機関に「事故情報」として登録されます。この事故情報が記録されると、いわゆる「ブラックリスト」に載った状態となり、借入れやクレジットカードの利用に大きな影響が出ます。具体的には、新たに自動車ローンや住宅ローンを契約することが難しくなりますし、クレジットカードを新たに作ったり、既存のカードで買い物や借入をすることもできなくなります。

事故情報が信用情報に残る期間は、通常5年から7年間です。この期間中は、基本的に新たな借入れやローン契約はできなくなります。

| 信用情報機関名 | CIC | JICC | KSC |

| 任意整理 | 登録されない※1 | 5年※2 | 登録されない※3 |

| 個人再生 | 登録されない※1 | 5年 | 7年※4 |

| 自己破産 | 登録されない※1 | 5年 | 7年※4 |

※1 CICによると、「特定調停や民事再生の申請および債務整理を依頼した事実に関するコメントは登録されません。」とされています。(CICホームページの「よくあるご質問」)

※2 JICCでは、任意整理の情報は2019年(令和元年)9月30日以前の契約分については、登録から5年間登録されます。2019年(令和元年)10月1日以降の契約分については、契約終了から5年登録され、完済から5年経たない限り任意整理の情報は消えません。

※3 KSCでは、債務整理の事実自体は登録事項とされていません。(KSC「情報の登録期間」を参照)ただし、滞納した債務が保証会社等により代位弁済がされた場合や長期の延滞が生じた場合には、それらの事実は事故情報として登録されます。

※4 KSCでは、官報情報を登録情報としており、官報に公告された破産・民事再生開始決定等の情報が7年間登録されます。なお、以前は登録期間は10年でしたが、現在では7年間に短縮されています。

ただし、この期間が過ぎると、信用情報からは事故情報が消え、徐々に信用が回復します。特に5年が経過すれば、多くの金融機関から新たな信用を得られる可能性が高くなります。しかし、銀行など一部の金融機関の場合は、事故情報が最大で7年間残ることがあるため、その間はローン契約が難しいことがあります

また、個人再生を行った後、貸金業者の内部にも記録が残ることがあります。これを「社内ブラック」と呼びます。社内ブラックが残っている場合、その貸金業者から再度借り入れをすることは非常に難しくなります。たとえ個人再生から5年が経過しても、社内ブラックの記録が残っていれば、その業者からの新たな借入れが拒否されることもあり得るのです。

個人再生を行うと、その情報が信用情報機関に登録され、一定期間新たな借入れやクレジットカードの契約が難しくなります。事故情報が消えるまでの期間は通常5年から7年ですが、その後、信用情報は回復します。ただし、再度借り入れができるようになるには時間がかかるため、個人再生を行う前にその影響を十分に理解しておくことが重要です。

また、社内ブラックという内部記録もあるため、再度の借入れが難しくなることを知っておきましょう。

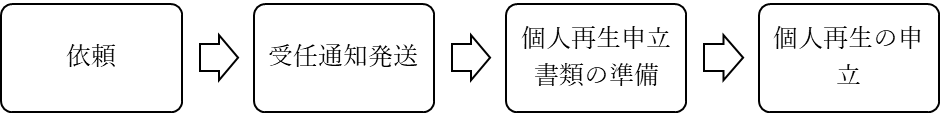

個人再生の手順

(1)個人再生申立まで

個人再生は裁判所に本人自ら申し立てをすることが出来ます。

ですので、弁護士や司法書士に依頼せずに進めることも可能ではあります。

ただし、一般的には、書類や手続きの複雑さから委任契約を交わすことがほとんどです。

② 次に、債権者に対して代理人からの通知が送られ、債務者の状況調査や過払い金の計算などが実施されます。

債務の詳細調査が完了し、個人再生の申立書類の準備が行われます。

これには、家計の収支や所有する財産の調査、それらを裏付ける書類の作成が含まれます。

その後、債務者の住所地を管轄する地方裁判所に個人再生の申し立てが行われます。

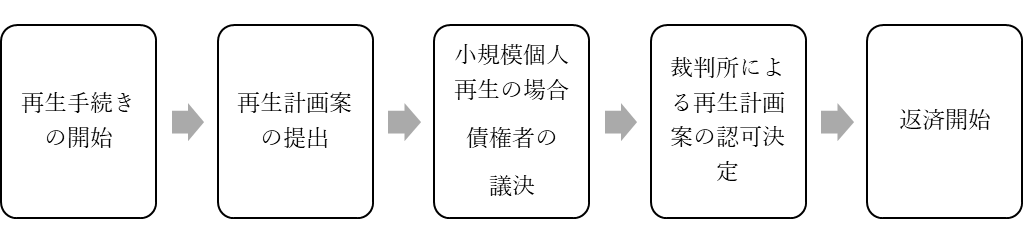

(2)個人再生手続開始後

① 再生手続きの開始

個人再生の申立が受理されると、裁判所が再生手続きを開始します。

この段階で、個人再生委員の選出や履行テストが行われることがあります。

個人再生委員は再生計画案の作成や申立人の支援を担当する人のことです。債務者の支払能力をテストしたり、再生計画案作成のために面談を行います。一般的には、個人再生の手続きに精通した弁護士が選任されることが多いです。

個人再生委員の選出され、履行テストをクリアすると、個人再生手続きが正式に開始されます。

なお、裁判所によっては、代理人弁護士や司法書士がいる場合は、これらの履行テストなどは省略されるという運用をしている裁判所もあります。反対に、代理人弁護士や司法書士がいる場合であっても、個人再生委員を必ず選任するという運用をしている裁判所もあることから、代理人弁護士や司法書士とよく相談してから決めることが必要となるでしょう。

② 再生計画案の提出

再生手続き開始後、裁判所は金融機関に再生計画の開始通知書を送付し、債権者に再生計画案の提出を求めます。これにより、債権額が確定し、再生計画案が作成されます。

この、再生計画案を作成する際に、「最低弁済額」を算定することとなります。

最低弁済額とは

最低弁済額とは、個人再生で最低限支払わなければならない金額です。

2つの方法で決まります。

- 「最低弁済額基準」(総借金額から決める方法)

- 「清算価値保障基準」(持っている財産の価値から決める方法)

これらうちで、より大きい金額が最低返済額になります。

例えば、400万円の借金がある場合

①「最低弁済額基準」では100万円が最低返済額になります。

一方、もしも借り主が150万円の財産(車や株式、生命保険など)を持っている場合

②「清算価値保障基準」では150万円が最低返済額になります。

そして、この場合、「清算価値保障基準」の方が高額であるため、最低返済額は150万円になります。

したがって、400万円の借金を150万円に減額、これを支払うことで借金を完済でき、250万円の借金を減らすことができるのです。

【最低弁済額基準】

| 確定した借金の額 | 最低弁済額 |

| 100万円以下 | そのまま |

| 100万~500万円 | 100万円 |

| 500万~1500万円 | 5分の1 |

| 1500万~3000万円 | 300万円 |

| 3000万円~5000万円 | 10分の1 |

③ 債権者の議決

再生計画案を作成したら、次は、債権者に再生計画案について決議を求めます。(民事再生法第230条)

これは、債権者に再生計画案を承認するかどうかを決定する手続きです。

これらの決議は書面によって行われます。この際に、

- 反対した債権者の人数が、総債権者の半数以上だった場合

- 反対した債権者の債権総額が総債務の半額以上だった場合

という条件のどちらかを満たすと、再生計画は認可されません。

少しわかりづらいので具体的に3つの事例でお示しします。

| 債権者 | 債権額 |

| 消費者金融A社 | 300万円 |

| 消費者金融B社 | 200万円 |

| クレジットカードC社 | 150万円 |

| 信販会社D社 | 100万円 |

| 個人E | 1000万円 |

| 計5社 | 計 1650万円 |

という会社から借り入れをしていたとします。

・ケース1

| 債権者 | 債権額 | 再生計画の賛否 |

| 消費者金融A社 | 300万円 | 反対 |

| 消費者金融B社 | 200万円 | 反対 |

| クレジットカードC社 | 150万円 | 反対 |

| 信販会社D社 | 100万円 | 賛成 |

| 個人E | 1000万円 | 賛成 |

| 計5社 | 計 1650万円 |

この場合、反対した人数が5票の中3票が反対をしています。

ですので、反対した債権者の債権総額が650万円でも、再生計画は否決されます。

・ケース2

| 債権者 | 債権額 | 再生計画の賛否 |

| 消費者金融A社 | 300万円 | 賛成 |

| 消費者金融B社 | 200万円 | 賛成 |

| クレジットカードC社 | 150万円 | 賛成 |

| 信販会社D社 | 100万円 | 賛成 |

| 個人E | 1000万円 | 反対 |

| 計5社 | 計 1650万円 |

この場合、反対したのは5票中1票だけです。

ですが、債権額の約60%を占めるEが反対をしてるので、再生計画は否決されます。

・ケース3

| 債権者 | 債権額 | 再生計画の賛否 |

| 消費者金融A社 | 300万円 | 反対 |

| 消費者金融B社 | 200万円 | 反対 |

| クレジットカードC社 | 150万円 | 賛成 |

| 信販会社D社 | 100万円 | 賛成 |

| 個人E | 1000万円 | 賛成 |

| 計5社 | 計 1650万円 |

この場合、反対は5票中2票で過半数が賛成しています。また、反対債権者の債権総額は500万円(約30%)です。

そのため、再生計画は可決されます。

なお、2020年の日弁連による調査では、小規模個人再生事件の93.9%で債権者の不同意はゼロでした。2005年以降、不同意なしの割合は常に9割を超えています。

ただし、債権者の半数以上が反対した場合や、反対債権額が全体の半分を超えた場合は再生計画が否決されます。2020年は、債権者の半数以上が反対したケースは0件でしたが、債権額ベースでは11件(1.9%)で否決されています。

つまり、債権者の反対多数で個人再生が認められないリスクは低いものの、大口債権者が強硬に反対した場合などは、再生計画の成立が危ぶまれるかもしれません。

④ 再生計画案の認可

債権者の議決が可決されると、次に、裁判所に再生計画案が提出されます。

ここで、裁判所が再生計画案の認可または不認可を決定します。

⑤再生計画が認可された後、

債務者は再生計画に基づいて各債権者に対して返済を開始します。

返済期間は通常3年です。。

まとめ

個人再生は、裁判所を通して借金を大幅に減額し、原則3年で返済する債務整理手続きです。

自己破産とは異なり、財産を処分する必要がなく、住宅ローンを残したまま手続きを進められるのが大きな特徴です。

ただし、手続きが複雑で費用がかかることや、信用情報に事故情報として登録されることがデメリットとして挙げられます。

個人再生は、多額の借金を抱え、自宅を残したい方や、財産を保持したい方に適しています。手続きは申立書類の提出から、再生計画の認可まで6ヶ月から1年程度かかり、その後3年間の返済期間を経て、借金問題を解決することができます。借金に悩む方は、まずは専門家に相談し、自分に合った債務整理の方法を見つけることが大切です。

債務整理方法の選択は、借金の金額や収入、資産状況によって変わりますので1人で判断してしまうと、誤った選択をしてしまう可能性も出てきます。

特に個人再生と任意整理で迷われている方は、まずは経験豊富な弁護士や司法書士などの専門家に相談することから始めましょう。

ご自身に1番最適な債務整理方法を提案してくれるはずです。