借金返済で悩んでいる人にとって、債務整理は重要な選択肢の1つです。

多くの方は債務整理=自己破産というイメージをされているようですが、実際のところ、債務整理には自己破産以外の方法も存在します。

中でも、任意整理と自己破産は借金問題の解決に向けた代表的な方法と言えるでしょう。

しかし、それぞれの手続きにはメリットとデメリットがあり、どちらを選ぶべきか迷ってしまう人も多いのではないでしょうか。

そこで、この記事では、債務整理と自己破産の違いについて詳しく解説します。

それぞれの特徴や、向いている人の条件を把握することで、自分に合った債務整理の方法を選択する助けになるはずです。

また、任意整理と自己破産以外の選択肢として、個人再生が適している場合もあります。

債務整理の方法を途中で変更する際の注意点も併せて紹介するので、借金問題の解決を検討している人は、ぜひ参考にしてください。

債務整理と自己破産、何が違うの?

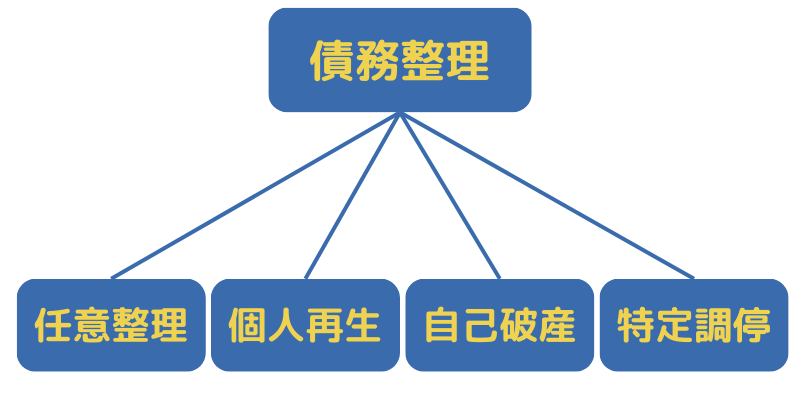

債務整理の手続きは主に4種類ある

借金問題に悩んでいる方にとって、債務整理は非常に有効な方法です。債務整理とは、借金を減額したり、支払いを猶予してもらったりすることで、債務者の経済的な生活を立て直すための手続きのことを指します。

多くの方が債務整理と聞くと、まず「自己破産」と考えてしまうかもしれません。しかし、自己破産は、他の債務整理方法と比べてメリットが大きい一方で、デメリットも大きくなりますので、「破産は避けたい」と思う人も多いでしょう。

ですが、実は、債務整理には自己破産以外にも選択肢があるのです。

債務整理には、任意整理、個人再生、自己破産、特定調停の4つの方法があり、自己破産は債務整理の選択肢の1つに過ぎないのです。

そのため、まずは他の債務整理方法を検討することをおすすめします。それぞれの手続きの特徴を正しく理解し、自分に合った方法を選ぶことが重要です。

債務整理の4つの方法のうち、任意整理以外の3つは裁判所を通して行う手続きとなります。法的整理と呼ばれる自己破産や個人再生は、借金を大幅に減額したり、借金の支払義務をなくしたりすることができます。一方、任意整理は、個人再生や自己破産ほどの減額効果はありませんが、家族や周囲の人に知られずに借金問題を解決できる方法です。また、法的整理と比べると、社会的な影響も少なく済みます。

特定調停は、法的整理と任意整理の中間のような手続きです。裁判所の関与の下で、債権者と債務者が話し合いを行い、借金の減額や支払方法の変更などを決めていきます。特定調停では、法的整理ほどの強制力はありませんが、任意整理よりも確実に債務を整理できる可能性が高くなります。

債務整理を検討する際は、自分の状況に合った方法を選ぶことが大切です。

まずは、債務整理の方法を一つずつ、見ていきましょう。

各種手続きの方法や各手続きの流れについては、以下の記事を合わせてご参照ください。

債務整理の方法1.任意整理

債務整理の方法は大きく分けて4つあります。まずは、返済条件を有利に緩和する「任意整理」について説明しましょう。

任意整理とは、金融機関や貸金業者などの債権者と直接交渉し、利息のカットや分割回数の見直しなどを行うことで、現在の返済額等の条件を軽くし、借金を完済することを目指す手続きです。

借金は、元金と利息の二つの要素から構成されています。元金とは、実際に借りたお金の金額を指します。一方、利息は、お金を貸してくれた人に対する使用料のようなもので、元金に対して一定の割合(金利)で計算されます(適法な金利については、「利息制限法」を参照のこと)。

つまり、お金を借りた人は元金だけでなく、その使用料としての利息も返済しなければならないのです。

任意整理のメリットは、この使用料である利息をカットし返済の負担を和らげることが出来るという点です。また、分割回数の見直しにより、月々の返済額を下げられることです。

さらに、これまでの取引を利息制限法の上限金利で再計算することで、借金が減額できる場合もあります。ただし、大幅な減額が期待できるのは、2007年以前から取引をがある、利息制限法より高い利息の借金のみです。低金利の借金を任意整理しても、メリットは大きくありません。

ちなみにですが、多くの広告で見かける「国が認めた借金救済制度」というのは、この任意整理を指しているケースが多くあります。

債務整理の方法2.自己破産

次に、借金の返済義務が免除される「自己破産」について説明します。自己破産とは、収入面や生活面の変化により借金の返済ができなくなった人が、裁判所に申立てをする手続きです。所有財産を処分し、債権者に配当することになります。そして、裁判所から免責決定を受ければ、借金は免除され、返済義務はなくなるのです。

自己破産の手続きは「破産」と「免責」の2つに分けられます。破産手続きでは、所有財産を処分し、債権者に配当します。免責手続きでは、債権者への配当後に残った借金を免除してもらいます。通常、この2つの手続きはセットで行われるため、「破産」「免責」手続きを単に「破産」と呼ぶことが一般的です。

債務整理の方法3.個人再生

続いて、財産を残しつつ借金を大幅減額する「個人再生」について説明しましょう。個人再生は、裁判所に申立てをして再生計画の認可決定を受け、借金を減額してもらう手続きです。個人再生では、減額された借金を返済することで、残りの借金の支払い義務がなくなるのです。例えば、600万円の借金を個人再生で5分の1まで圧縮できれば、120万円になります。3年(36回)で返済するなら、月々3万円の支払いですむのです。

個人再生の特徴は、住宅や車、生命保険などの財産を処分せずに残したまま手続きできることです。さらに、住宅ローンのある自宅については、住宅資金特別条項を利用することで、そのまま住宅ローンの返済を継続でき、自宅を手放す必要はありません。

債務整理の方法4.特定調停

最後に、裁判所を通じて相手方と和解する「特定調停」について説明します。特定調停は、返済が苦しくなった債務者が、簡易裁判所へ必要書類を提出し、申立を行い、債権者と返済条件を軽減するために話し合いをする手続きです。債権者と話し合いをするという点では任意整理と似ていますが、裁判所を通すことが大きな違いです。

特定調停のメリットは、裁判所が働きかけてくれることです。しかし、債権者の中には特定調停に協力的ではない対応をする業者もあり、交渉が失敗に終わるケースもあります。そのため、特定調停を利用するケースは多くはありません。

任意整理と自己破産の違い

債務整理の約9割が任意整理を選択している

さきに挙げた4つの債務整理手続きの中で、借金問題の解決に最も利用されているのが「任意整理」です。

任意整理という名称はあまり知られておらず、債務整理と混同されることも少なくありません。

しかし、年間数百万人が任意整理を行っていると言われ、借金問題を抱える人の約9割が選択しており、最も利用されている債務整理手続きです。

任意整理の特徴は、所有財産等への影響が出にくく、職業の制約もないなど、比較的デメリットが小さいことです。継続的な収入が見込める場合は、借金問題の解決方法として真っ先に検討するとよいでしょう。

一方、自己破産は、裁判所に申立てて借金を免除してもらう手続きで、裁判所を通す必要があります。自己破産は、免責許可決定を受けることで、借金の全額を免除となる手続であり、借金問題の解決方法としてよく知られていますが、他の債務整理(任意整理・個人再生)と比べ、所有財産等への影響が大きいなどデメリットが小さくありません。

そこで、まずは任意整理と自己破産の違いを見ていきましょう。

なお、債務整理のデメリットについては、以下の記事をご参照ください。

任意整理と自己破産の違い1.手続きが出来る条件が違う

債務整理の方法には、それぞれ条件があります。まずは、任意整理ができる条件について説明しましょう。

任意整理を行うためには

- 継続的に安定した収入があること

- 3~5年間で返済できる見込みがあること

- 返済を継続していく意思があること

が必要です。任意整理とは簡単に言うと、借金の返済条件を緩めることです。つまり、返済条件が緩まれば返済が可能であるというのが任意整理の条件だと言えるでしょう。

次に、自己破産をできる条件について説明します。自己破産を行うためには、主に3つの要件を満たしている必要があります。

1つ目は、支払不能又は債務超過であることです。(破産法第15条,同法第2条11項)支払不能とは、収入や財産が不足しており、返済の見込みが立たない状態のことを指します。

2つ目は、借金が非免責債権でないことです。非免責債権とは、自己破産をしても免除されない借金のことで、税金や国民健康保険料、養育費などが含まれます。(破産法第253条)

3つ目は、免責不許可事由に該当しないことです。(破産法第252条)免責不許可事由とは、特定の行為などがあった場合、免責を認めない理由となることを法令で認めた事由のことです。ただし、裁判所が一切の事情を考慮して免責を許可することもできます。(破産法第252条第2項)

これらの条件の中でも最も重要なのは、「支払不能であること」です。支払い不能と言えるためには、完済の見込みが立たないことが必要です。借金額が収入を大きく上回っている場合や、総資産の売却をもってしても借金完済が見込めない場合、最低限の生活費を考慮すると返済原資が十分に満たない場合、借金の原因が生活が困難や医療費などのやむを得ない事情であった場合などは、支払不能と判断されやすくなります。

任意整理と自己破産の違い2.借金の減額幅

つぎに「借金の減額幅」の違いを見ていきましょう。

任意整理では、通常3~5年の支払いが続くことになりますが、自己破産は原則、支払いがなくなります。

自己破産では、免責許可の決定が確定したときは、破産者は、破産開始決定前に生じた借金やローンなどの債権について、返済の義務を免除されます。これにより、借金の返済をする必要がなくなり、債務者は借金の返済に悩まされることがなくなります。(破産法第253条)

ただし、自己破産でも支払いが免責されない非免責債権があります。主なものは、税金、社会保険料、罰金、科料、養育費、故意または重大な過失により加えた人の生命または身体を害する不法行為に基づく損害賠償請求権などです。

一方、任意整理で減額できるのは「総返済額」と「月々の返済額」です。総返済額から、将来利息、遅延損害金、経過利息をカットすることができます。例えば、100万円の借金があった場合、完済までには利息分を含めて100万円以上の支払いが必要になりますが、任意整理で利息をカットすれば、支払う金額は100万円で済みます。また、分割払い中の利息を免除してもらい、借入額の残高を単純に分割払いにできることも任意整理のメリットです。

ただし、元金の返済が必要になるため、自己破産と比べると借金減額幅が小さいのが任意整理のデメリットだと言えるでしょう。

任意整理と自己破産の違い3.家、車等への影響

クレジットカードやローンの分割払いで商品を買って、代金を返済中の場合、そのクレジットカードやローンを債務整理すると、商品の返却を求められる可能性があります。特に購入した商品が高価で、売れば高値が付きそうな時は、回収される恐れが高まります。債権者に回収された商品は売却され、債務の返済に充てられます。

この点、任意整理では、交渉する債権者、整理を行う借金の種類を選ぶことができます。例えば、住宅ローンや自動車ローンを手続きから外し、消費者金融やクレジットカードのみを債務整理することが出来るのです。

そのため、家や車・バイクを手放す必要はありません。また、ローンの支払いが終わっていれば、影響はありません。

一方で、自己破産の場合は、所有財産があれば処分する必要があり、債務の残った住宅や自動車を手続きから外すことはできません。これは、債権者平等の原則が強く要請されるためです。

また、ローンの支払いが終わっている財産も、価値があると判断とされた場合、処分の対象となります。(破産法第34条(破産財団の範囲))ただし、破産法第34条第3項では、手元に残せる財産「自由財産」を認めており、これに該当する場合は処分をする必要がありません。一般的には、「20万円以下の財産価値しかないもの」や「法律上定められた財産」については、手元に残していいとされることが多いです。

任意整理と自己破産の違い4.仕事への影響

任意整理では、基本的に仕事への影響はありません。特定の資格・職業に制限もありませんし、会社にバレずに手続きを進められるためです。ただし、任意整理後の返済を滞納するようなことがあれば、債権者が督促を再開したり、裁判を起こすなどして、結果として会社にバレてしまうリスクはあるでしょう。

一方で、自己破産は、手続き中、特定の資格・職業に制限がかかります。また、自己破産すると官報に氏名が掲載されることになりますので、定期的に官報をチェックするような業種である場合、手続きしていることを勤務先に知られる可能性があります。

なお、自己破産中に付くことのできない職業の一覧は別記事にまとめてありますので、ご参照ください。

任意整理と自己破産の違い5.保証人への影響

借金の保証人とは、主たる債務者が返済できなくなった時には、代わりに借金を支払うことを保証する人のことです。そして、債務者が債務整理を始めると、保証人は必ず代位弁済を求められます。

ただ、すでに述べた通り、任意整理では債務整理をする借金を選ぶことが出来ますので、保証人や連帯保証人がついている借金を手続きの対象から外すことで、影響が出ることはありません。

一方、自己破産では、保証人や連帯保証人には返済義務が残ることになり、一括返済を求められるなど影響が出ます。

任意整理と自己破産の違い6.かかる費用・期間

任意整理と自己破産では、かかる費用と期間にも大きな違いがあります。

費用の目安:

- 任意整理:5~15万円程度(債権者1社につき)

- 自己破産:50~130万円程度

自己破産の費用は、手続きの種類によって異なります。

- 同時廃止事件

- 費用目安:50~70万円程度

- 明らかに精算できる財産がない場合及び免責不可事由がない場合に適用される手続き

- 管財事件

- 費用目安:80~130万円程度。

- ある程度の財産があったり免責不可事由がある場合に適用される手続き

- 少額管財事件

- 費用目安:70~90万円程度

- 一部の裁判所で採用されている管財事件を簡素化した手続きで、手続きを弁護士に依頼していて、財産の種類が多くない場合等に適用される手続き

相談から解決までにかかる期間の目安

- 任意整理:約3~10ヶ月+返済期間3~5年程度

- 自己破産:約10ヶ月~2年程度

任意整理は、自己破産と比べて費用が安く、手続きにかかる期間も短いという特徴があります。ただし、任意整理では借金の全額免除は難しく、利息のカットや返済期間の延長などの条件で返済を続ける必要があります。

一方、自己破産は、借金の返済免除されるというメリットがありますが、費用が高く、手続きにかかる期間も長くなりやすい傾向がある点には注意が必要です。

任意整理と自己破産の違いまとめ

債務整理には任意整理、個人再生、自己破産、特定調停の4つの方法がありますが、多くの人が任意整理を選んでいます。

任意整理は、家や車などの財産に影響が出にくく、仕事の制限もないので、デメリットが比較的小さいのが特徴であり、それゆえに多くの人が利用しやすいものとなっているのです。一方、自己破産は、裁判所に申し立てて、借金を全額免除してもらう方法です。借金を全額チャラにできるメリットがありますが、財産に大きな影響が出るなどのデメリットもあります。そのため、借金返済に困った人の最終手段というイメージが強いかもしれません。

任意整理ができる条件は、安定した収入が継続的にあること、3~5年以内に返済できる見込みがあること、返済を続ける意思があることなどです。自己破産ができる条件は、借金を返済できない状態であることなどが挙げられます。

借金の減額幅では、自己破産では、法律で決められた一部の借金以外は、原則として全額が免除されます。一方で、任意整理では、これから発生する利息や延滞金、これまでの利息をカットすることで、借金の総額を減らすことができますが、借金の元金は返済しなければなりません。そのため、借金の減額幅では自己破産の方が大きくなることが多いです。

一方で、自己破産のデメリットはすべての借金を対象としなければならないことや、職業制限などの制約があることです。

任意整理では、住宅ローンや自動車ローンを整理の対象から外すことで、家や車を手放す必要がなく、仕事への影響もありません。自己破産では、財産があれば処分しなければならず、手続き中は特定の資格・職業に就くことが制限されます。保証人への影響も、自己破産の方が大きくなります。

費用の目安は、任意整理が1社あたり5~15万円程度、自己破産が50~130万円程度です。手続きにかかる期間は、任意整理が約3~10ヶ月+返済期間3~5年程度、自己破産が約10ヶ月~2年程度となっています。

個人再生と自己破産の違い

個人再生と自己破産は、多額の借金に苦しむ人が債務の重荷から解放されるために利用する債務整理の制度です。両者は裁判所を通じて行う法的な手続きという点で共通しており、官報公告が必要な点や、債務整理後7年間は借り入れが制限される等が似通っている点と言えるでしょう。ただし、それぞれ手続きの内容や効果には大きな違いがあります。

ここからは、個人再生と自己破産の違いについて解説を致します。

「債務整理手続きの1つである個人再生を解説!流れやメリットは?」でも、個人再生について詳しく解説をしています。合わせてご参照ください。

個人再生と自己破産の違い1.借金の減額幅

まず、自己破産は借金の返済義務を完全になくす方法です。裁判所に申立てを行い、免責決定を受けることで、原則的に全ての債務が免除されます。つまり、返済額は基本的に0円になるのです。(破産法第253条)ただし、一定以上の価値がある財産は処分して清算しなければならないので注意が必要です。(破産法第34条)

対して、個人再生は借金を大幅に減らして返済を続ける方法です。裁判所に認可された再生計画案に基づき、数年間で分割して返済していきます。

- 最低弁済基準(法令で定められた金額)(民事再生法第231条第2項第3号、同第4号)

- 清算価値保障基準(資産を基準とする弁済額)(民事再生法第174条第2項第4号)

- 可処分所得基準(再生申立人の所得を基準として返済額を決める基準)(民事再生法第第240条第2項第7号)

民事再生法の中には、上記の3つの計算基準が定められており、この中で最も高い金額が最低弁済額となります。

つまり、自己破産では借金そのものがなくなりますが、個人再生では減額された借金を返済し続けるという違いがあるのです。

個人再生と自己破産の違い2.借金の返済が必要か

また、手続き後の生活にも差異が生じます。

個人再生は債務整理の一つの手段であり、住宅や財産を守りながら借金を大幅に減額できる法的な手続きです。個人再生では、裁判所に認めてもらった計画に従って借金を返済していきます。これにより、返済が難しい大きな借金を抱えている人でも、借金問題を解決できる可能性があります。

個人再生のメリットは、借金を大幅に減らせること、そして住宅や財産を手放さずに済むことです。しかし、信用情報への影響や、財産を引き上げられる可能性、家族や保証人に迷惑をかけてしまうこと、借金減額に制限があることなどのデメリットもあります。

個人再生では、裁判所の認可した計画的な返済が求められるため、安定した収入が必要不可欠です。他方、自己破産では、借金が免除されるため経済的な再スタートを切ることができますが、信用情報に影響が出る可能性が高くなります。

個人再生と自己破産の違い3.財産の処分

債務整理において、財産の扱いには手続き方法によって違いがあります。まず、個人再生では、原則として財産を処分する必要がありません。一方で、自己破産の場合は、一定の価値以上の財産を処分し、その売却益を債権者への返済に充てることが求められます。そのため、個人再生の方が財産を保持しやすいと断言できます。

自己破産では、破産法第34条に基づき、基本的にすべての財産が処分対象となります。この規定では、破産手続き開始時点で所有するすべての財産が「破産財団」となり、債権者への返済に用いられることが義務付けられています。ただし、生活に最低限必要なものは「自由財産」として例外的に保護されます。自由財産には、生活必需品や仕事で使用する道具、少額の現金などが含まれます。具体的には、清算価値が20万円以下の物品がこれに該当することが一般的です。

一方で、個人再生では、基本的に財産を保持できます。しかし、特定の条件では、財産価値に応じた補償が求められることがあります。これを「清算価値保障基準」といい、自己破産時に債権者が受け取るであろう金額と同等以上の返済が必要とされる仕組みです。例えば、800万円の借金があり、300万円相当の車を所有している場合、最低でも300万円を返済計画に組み込む必要があります。このように、財産を保有する自由がある一方、その価値相当の負担も発生します。

個人再生と自己破産の違い4.手続き期間は個人再生の方が長くなる

手続き期間についても触れておきましょう。一般的に、個人再生は自己破産に比べて手続き期間が長くなる傾向にあります。これは、個人再生が借金の返済を継続する手続きであるのに対し、自己破産は借金を一度に処理する手続きであることに起因しています。

個人再生と自己破産の違い5.職業制限や免責不許可事由は個人再生にはない

自己破産には、個人再生にはない厳格な免責不許可事由があります。免責とは、借金の返済義務を免除されることを指します。自己破産では、虚偽の申告など一定の事由に該当すると、この免責が認められない可能性があるのです。

確かに、自己破産は個人再生と違い、借金を一切払わなくていいという点で、債権者へのダメージは非常に大きいといえます。そのため、他の手続きとは異なった制約が課されることがあります。

破産法第252条(免責許可の決定の要件等)では、裁判所は、破産者について、免責許可の決定をするためには以下のようなことをしていないことを条件としています。

- ギャンブル、浪費、株式投資が理由の借金

- 財産を隠す

- 特定の債権者にだけ優先して返済を行う

- 返済の見込みのないのに自己破産前提で借金をする

- 裁判所に嘘の報告をする

- 2度目以降の自己破産は前回の免責から7年以内に行う

このような事情があると、免責が認められないこととなります。つまり、自己破産は借金を一切払わなくていいという大きなメリットがある一方で、免責不許可事由に該当すると、そのメリットを享受できなくなるのです。

一方、個人再生では、このような免責不許可事由は定められていません。そのため、原則として再生計画は認可されるものの、債権者の利益を害するような場合は、再生計画が認可されない、申立が棄却されるなどのリスクが発生します。(民事再生法第174条第2項第4号)

また、自己破産には、他の債務整理手続きにはない特有の制限があります。その一つが、手続き中に課される職業制限や資格の制限です。

自己破産手続き中は、警備員や銀行員といった仕事に就けなくなったり、保険の外交員や士業の先生が保有している資格を制限されたり、取り消されたりしてしまうことがあります。一般の方になじみが深い職業で言うと、宅建士、弁護士などの士業、警備員、保険の外交員、パチンコ屋や飲食店の店長、会社の役員などが挙げられます。

さらに、自己破産手続き中の人は、自由に住まいを変えたり長期旅行をしたりすることは許されません。また、破産手続きが始まってから終わるまでの間、破産者が受け取る郵便物は破産管財人に転送され、開封されて内容が確認されます。

しかし、これらの職業制限は手続中だけで、手続が終わった後は問題ありません。例えば、警備員法第3条第1号では、「破産手続開始の決定を受けて復権を得ない者は、警備業を営んではならない」と定められています。つまり、手続きが完了した後に再び警備員になることも可能なのです。

一方、個人再生ではこのような制限はありません。職業制限や資格の制限を受けることなく、手続きを進めることができます。

まとめ

債務整理には、任意整理、個人再生、自己破産、特定調停の4つの方法があります。自己破産は債務整理の一つですが、他の手続きとは異なる特徴があります。

自己破産は、借金の全額を法的に免除してもらえる手続きです。これに対し、任意整理は利息の減額や返済期間の延長を債権者に申し出る方法で、個人再生は裁判所の監督下で借金を大幅に減額し、残りを分割で返済する手続きです。

自己破産では、原則として全ての借金が免責されますが、財産を処分しなければならず、一定期間の職業制限などのデメリットもあります。一方で、任意整理や個人再生では、借金を完済する必要がありますが、財産を守れる可能性が高いというメリットがあります。

借金問題を抱えている方は、自己破産を含めた債務整理の種類や特徴を理解した上で、弁護士や司法書士といった専門家に相談することをおすすめします。専門家が債務者の状況を丁寧に聞き取り、最適な債務整理の方法を提案してくれるはずです。借金問題は一人で抱え込まず、早めに行動を起こすことが肝心です。