SMBCモビットは、50万人を越え、大々的に広告やCMを出していることから、知名度の高い消費者金融のひとつです。

そのため、債務整理中であっても、消費者金融から借り入れを検討している際には、候補として名前が挙がるかもしれません。

しかし、SMBCモビットは信用情報を重視して機械的な審査を行っていることから、債務整理中にローン審査が通る可能性はほとんどゼロと言ってもいいです。

また、そもそも債務整理中の借り入れは、多数のリスクがあり決して行うべきではありません。

本記事では、債務整理中のSMBCモビットからの借り入れが非常に困難であることや、そもそも債務整理中に借り入れは絶対にしてはいけない理由を詳しく解説していきます。

SMBCモビットとは?

SMBCモビットは、三井住友カード株式会社の提供するカードローンブランドの一つです。

もともとは、三井住友カード株式会社の完全子会社でしたが、2023年7月1日付で、三井住友カードを存続会社として合併し、旧株式会社SMBCモビットは消滅しました。(参照:三井住友カードとSMBCモビットの合併について)

しかし、会員数約57万人(2022年3月時点)を誇る知名度とブランド力を生かすために、現在では、三井住友カード株式会社のキャッシングローンのサービス名として存続しています。

SMBCモビットを提供する三井住友カード株式会社の会社情報

| 商号 | 三井住友カード株式会社 ( 英語表記:Sumitomo Mitsui Card Company, Limited ) |

|---|---|

| 設立 | 1967年12月26日 |

| 資本金 | 340億3千円(2024年3月末時点) |

| 代表者 | 代表取締役社長 大西 幸彦 |

| 従業員数 | 5,847人(2024年3月末時点) |

| 事業内容 | クレジットカード業務 デビットカード・プリペイドカード・その他決済業務 ローン業務 保証業務 信販業務 トランザクション業務 その他付随業務 |

| 主な拠点 | 本社/東京、大阪 地域拠点/ 札幌 仙台 高崎 埼玉 千葉 横浜 長野 金沢 岐阜 静岡 名古屋 京都 神戸 広島 高松 福岡 鹿児島 その他拠点/11拠点海外拠点/米国、シンガポール主な管理センターはこちら |

| 本社所在地 | 東京本社住所 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル 電話番号:03-6634-1700 交通 地下鉄有楽町線「豊洲」駅 ゆりかもめ「豊洲」駅北口徒歩約1分 Googleマップで見る |

| 大阪本社住所 大阪市中央区今橋4-5-15 電話番号 06-6228-1221 交通 大阪市営地下鉄 四つ橋線「肥後橋駅」より徒歩3分 大阪市営地下鉄 御堂筋線「淀屋橋駅」より徒歩3分 Googleマップで見る | |

| 株主 | 株式会社 三井住友フィナンシャルグループ |

| 主な子会社・関連会社 | SMCCビジネスパートナーズ株式会社 SMCCグリーンパートナーズ株式会社 泉櫻信息諮詢(上海)有限公司 SMBC GMO PAYMENT株式会社 アビリオ債権回収株式会社 株式会社セディナオートリース CCCMKホールディングス株式会社 |

債務整理中にはSMBCモビットでは借入が難しい

そもそも債務整理中の借入は難しい

そもそも、なぜ債務整理中は借入が難しいのでしょうか。それは、債務整理をすると信用情報に事故情報が登録されるためです。

この信用情報は、新しく借り入れや契約を更新する際に確認されます。

金融機関は信用情報を確認して厳しい審査を行うため、お金を借りることが難しくなるのです。

したがって、事故情報があると、業者は貸し付けを控えることが多くなり、結果として債務整理中は審査に通りにくくなり、新たな借金をすることができなくなってしまいます。

また、モビットとの取引を継続している場合であっても、影響が出ることがあります。

金融機関や消費者金融は定期的に信用情報を確認しており、債務整理により信用情報に事故情報が記載されたことを発見すると、現在の契約の解除や、限度額が減らされるなどの対応をされてしまうためです。

どんなものが事故情報になる?

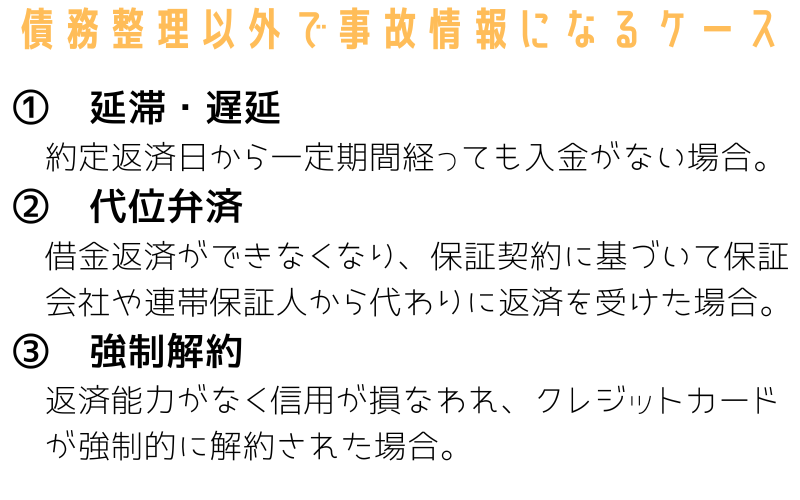

ただし、債務整理以外にも事故情報が登録されることがあるという点には注意が必要です。

事故情報には債務整理以外にも、以下のような内容が含まれます。

たとえば、信用情報機関CIC(株式会社シー・アイ・シー)では、

・約定返済日から61日以上または3カ月以上の支払い延滞がある場合。

・原契約が期限の利益を喪失した場合の保証契約の履行。

・裁判所による破産宣告があった場合。

といった原因で事故情報が登録されることもあるようです。

なお、事故情報については「信用情報のブラックリストとは?登録情報や影響を解説します」を合わせてご参照ください。

SMBCモビットは機械が審査する

また、SMBCモビットでの審査の基準は一般には公開されていませんが、大手消費者金融でよく利用されている、属性スコアリングという手法を利用していると思われます。

属性スコアリングは、申込者が提供した情報を基にコンピュータが自動的に信用の点数付けを行います。

この点数付けは、大手消費者金融が保有する膨大な過去の個人情報データを元にしたもので、過去の滞納の有無や、現在の借入額なども審査基準となっています。

このような機械的なスコアリングを行うと、信用情報に事故情報があると、大幅に信用を落とすこととなります。

そのため、審査が通らない、もしも審査を通っても非常に少額の借り入れしかできないといったことが起こるのです。

社内ブラックになっているとますます借入は困難

信用情報以外にも、各金融機関が独自で保有する顧客情報に基づいて、融資が断られることがあります。

例えば、延滞、債務整理、貸倒、または悪質なクレームなどのトラブルがあると、顧客情報としてその記録が残り、審査に影響が出るのです。

このように、過去の取引が原因で、その会社に再度融資を申し込んでも、社内の情報が影響して借入ができなくなる状態を「社内ブラック」といいます。

信用情報は一定期間で消えることがありますが、社内の顧客情報は長期間保持されます。

また、信用情報機関のように情報開示を求めることはできず、いつ情報が消えるかは会社の内部でしか分かりません。

社内ブラックの影響①債務整理後もモビットとは取引できなくなる

消費者金融の立場としては、一度でも金融事故を起こした方には再び貸し付けをしたり、カードを持たせたりしたくないと考えるのが通常です。

また、債務整理を行ったことがある人や、悪質なクレームや延滞を繰り返すような人と再度付き合いを始めてしまえば、最初は良くてもいつ過去のような振る舞いを始めるかわからず、貸付を行うことはリスクだと考えるのも当然と言えます。

そのため、延滞や破産による残債の免除など金融事故の情報である「社内ブラック」については、カード解約後も無期限に残ると考えるべきでしょう。

以上のことから、過去に金融事故を起こした場合、そのとき利用していたのと同じカード会社では通常、二度と新たなカードは作れないと考えておいて問題ありません。

社内ブラックの影響②|三井住友系列の借り入れができなくなる可能性

SMBCモビットは、三井住友カード株式会社の提供するブランドであり、三井住友カード株式会社は三井住友フィナンシャルグループの一会社です。

三井住友フィナンシャルグループには、ほかにもSMBCCF(プロミス)や三井住友銀行等の子会社があり、これらの会社内で顧客情報を共有している可能性はあり得ます。

そのため、SMBCモビットの債務整理を行った場合、これらの同系会社に関しても、借り入れや取引が出来なくなる可能性は十分にあり得ます。

もっとも、社内ブラック情報の共有がどの程度行われているかは、公表されていません。

そのため、モビットの債務整理を行っても、三井住友銀行やプロミスからの借り入れが出来るかもしれません。

ただし、情報共有されている可能性を念頭に置いて、他グループを利用する方が無難だと言えるかもしれません。

【結論】SMBCモビットでは債務整理中の借入はほぼ出来ない

結論としては、債務整理中にSMBCモビットからの借り入れを行うことは、ほとんど不可能、または著しく困難であることが言えます。

債務整理中であるということで信用情報に事故情報が登録されていることで、新規の借り入れ審査に影響が出ており、継続取引も困難であるためです。

また、事故情報に登録されたという事実は、信用情報のみならず、SMBCモビットの顧客情報としても残ります。

ですから、ますます新規借り入れや継続利用のための更新などの審査が通る可能性は低いと言わざるを得ないでしょう。

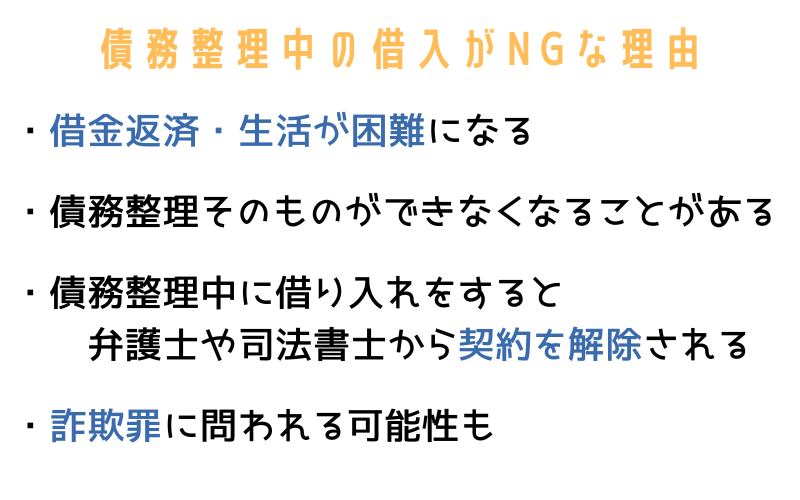

債務整理中に借入してはいけない4つのリスクとは?

ここまでは、債務整理中にSMBCモビットからの借り入れは可能か、という点について解説をしてきました。

ただ、そもそも債務整理中にはクレジットカードの利用や、消費者金融からの借り入れは望ましくありません。

借金返済・生活が困難になる

債務整理中に新たに借り入れをすると、生活がさらに苦しくなる可能性があります。

新たな借金をすることで、返済期間が延びたり、月々の返済額が増えたりする可能性があります。

これにより、生活費や他の債務の返済に充てる余裕がなくなり、結果的に生活が苦しくなるでしょう。

また、新たな借金をすることで、借金が雪だるま式に増えていくという負の連鎖から抜けられなくなってしまう可能性があります。

債務整理そのものができなくなることがある

債務整理中の借り入れ行為は、お金を貸している債権者にとっては、「騙された」「裏切りだ」と感じられることは当然です。

そのため、債務整理の手続き期間中に借り入れを行うと、債権者の信用を失うことにつながります。

例えば、自己破産では、自己破産を申し立てる前の1年間から手続き開始までの期間に、借金が存在しないかのように振る舞いお金を借りた場合、裁判所から免責が認められない可能性が高まります。

特定調停や任意整理の場合であっても、交渉相手の金融機関から「そもそも、借金返済の意思があるのだろうか」「そもそも、収入が足りないから借り入れをしているだから、ここで返済計画に合意をしてもダメになるだけだ」と判断される可能性があり、返済計画や利息のカット、毎月の支払額の相談に応じなくなることも考えられます。

個人再生の場合、裁判所から再生の見込みがないと判断され、再生計画の認可を受けられないということも起こり得るのです。

この状態になってしまえば、最後に待っているのは裁判の提起や給与、財産の差し押さえです。

自宅を持っていれば、競売されますし、勤務地を知られていれば、給与の差し押さえをされてしまいます。当然、家族や会社にバレるということはいうまでもありません。

債務整理中に借入れがばれると専門家から契約を解除される

債務整理中の借り入れが発覚した場合、債権者だけではなく、債務整理を依頼されている弁護士、司法書士にとっては、信頼関係を破綻させるような重大な契約違反となります。

そのため、委任関係を続けることができなくなってしまうことがあります。

弁護士や司法書士は依頼者から、債務整理の任務の完遂を頼まれているにもかかわらず、ほかならぬ依頼者自身が、借金を自ら増やして債務整理を失敗させるような行為をしているのであれば、もはや依頼者を信用できなくなりますし、債務整理の結果に対して責任を負いかねる事態になりかねません。

詐欺罪に問われる可能性も

自己破産をすると借金の返済が免除されるということになりますから、「借り入れをしてもチャラになる」と思い込み、お金を借りてしまう悪知恵の働く人もいるかもしれません。

ですが、借主が債務整理をしていることを隠していたり、返済のめどが立たないことを分かっていたりしながらそれを貸金業者に知らせないで借金をした場合は、それは立派な詐欺行為であり、刑法上の詐欺罪に当たる可能性もあります。

詐欺を行ったものは、当然逮捕、拘留されて社会から隔絶されます。

その間、外部との連絡をする機会は一般人より制限されますから、「家族や社員が突然失踪した!」と勘違いされ、会社や家族に迷惑を掛けます。

そして、詐欺罪には懲役刑が科され、判決が下ると最長で10年の懲役が科されます(刑法第246条)。

罰金刑は規定されていませんので、執行猶予がつかない場合は刑務所に収監される可能性があります。

SMBCモビットは任意整理に厳しい

もしも、「債務整理中にSMBCモビットから借り入れをして、支払いが出来なくなってしまったら、債務整理をすれば楽に返済が出来るようになる」と考えているのであれば、それは絶対に辞めた方がいいでしょう。

なぜなら、SMBCモビットは、任意整理に厳しいと言われている会社のひとつだからです。

任意整理とは、債務整理の手続きの一つで、返済計画を変更し、返済額を減らしたり、利息などをカットしたりすることで返済しやすい環境を整える手続きです。

これは、債権者と債務者(代理人弁護士や司法書士)が合意をすることで成立するものです。

債務整理の中では、比較的手続きが簡単で、裁判所などを経由しないため、デメリットの少ない手続きですが、SMBCモビットはこれを認めない、または、認めるとしても条件が厳しい会社です。

取引が不誠実だった顧客の任意整理には応じにくい

SMBCモビットに限らず、すべての債権者でそうですが、取引が不誠実だった顧客への任意整理に応じたくないというの、消費者金融の本音でしょう。

取引期間が短いにもかかわらず弁護士に任意整理の依頼をした顧客に対しては、不誠実な債務者であるとして弁護士が受任した後、交渉をする際にも、厳しい対応を取られることがあります。

取引期間が短いと、返済が難しいことを認識しながら、借り入れたのではないかと疑われます。短い期間の取引では、モビット側も、利息によって、十分に利益を取ることができていません。

また、借り入れ回数が多く、返済回数が極端に少ない人や、取引が最後に借り入れで終わっている人も、モビットから不誠実であるとみなされることがあります。

滞納するとすぐに訴訟提起してくる傾向がある

SMBCモビットの厳しさは、任意整理における和解の難しさだけではありません。頻繁に訴訟提起をしてくるという厳しさもあります。

弁護士が任意整理の受任をする前でも、滞納が3ヶ月以上続けば、訴訟を提起し、給与差し押さえの申立てと、ためらいもなく法的手続きへ移行します。

弁護士や司法書士介入後も、3ヶ月程経過して和解が出来ない場合には、早い段階で、訴訟提起してくる可能性も高いでしょう。

モビットが不誠実だと感じた顧客であれば、任意整理に応じるよりも、訴訟提起し、給与差し押さえを行えば、遅延損害金や経過利息も全て回収することができるからです。

弁護士が受任していても裁判を起こしてくる

弁護士が債務整理を受任したことを、モビットに対して通知した後でも、訴訟を起こしてくる態度も見られます。

弁護士が介入する前であっても、滞納がある場合には、早い段階で訴訟から給与差し押さえまでして、確実に債権を回収しようとしてくるという評判を見かけました。

任意整理を受任して弁護士が介入した後も、3ヶ月以上和解提案ができないままであると、訴訟を起こし、判決を得ようとする傾向があります。

任意整理で、分割弁済の和解をする場合、遅延損害金や将来利息等をカットする交渉が行われます。

裁判で勝訴の判決を得れば、利息の減額要求に応じる必要もなく、債権を全額を回収できます。また、確定判決をもって、給料の差し押さえをすれば、債務者が退職しない限り、毎月遅れることもなく、弁済を受けられるからです。

取引内容が悪いと少ない分割回数での和解になることも

極端に取引履歴が短かったり、最終取引が「借り入れ」で終わったりしている債務者に対しては、任意整理であっても頭金や、1年での分割弁済を要求されることもあります。

また、最後の借り入れがあまりに高額である場合や、借り入れからすぐに債務整理をした場合は、最後の借り入れの時点ですでに返済の目処が立たない状態で借り入れしたと判断され、一括での返済以外を認められない場合もあります。