債務整理は、借金を減らすための手続きであり、借り入れは借金を増やす行為です。

この二つは決して相容れることはありません。

債務整理中の借り入れは厳禁ということになります。

とはいえ、そもそも生活が苦しいから借金をしている人も多く、債務整理中であっても借金をしないと生活が成り立たないという人もおられるかもしれません。

そういった方は、ついつい、債務整理中でも借り入れが可能な消費者金融を探してしまうかもしれませんが、そういったことは絶対に避けなければなりません。

なぜなら、債務整理中という困難な状況につけ込んだ金融業者がかなりの高金利で貸し付けたり、ヤミ金の甘い言葉に誘惑されて、弱みに付け込まれてしまうかもしれないからです。

そのほかにも、債務整理そのものが難航したり、借り入れが犯罪行為になってしまう可能性さえあります。

本記事では、債務整理中の借金はリスクが高い理由を、詳しく解説してゆきます。

債務整理中に新たな借り入れをするリスクとは?

【危険性①】債務整理中に借入できる会社は「中小消費者金融」に多くありますが…

一部の消費者金融業者では債務整理中でも融資を受けることができる可能性があります。

法律上、債務整理中でもキャッシングは禁止されていませんので、借り入れ自体は可能なのです。

債務整理を行った場合、信用情報に事故記録が残ってしまいます。

大手金融機関では信用情報を基に厳格に審査を行うため、お金を借りることは難しいでしょう。

ではなぜ、一部の消費者金融は債務整理中に融資を許可してくれるのでしょうか。

その理由は、大手消費者金融と中小消費者金融の審査システムに違いがあるためです。

主な違いは、属性スコアリングという審査手法の有無です。

大手消費者金融では、申込者が提供した情報を基にコンピュータが自動的にスコアリングを行います。

このスコアリングは、大手消費者金融が過去行った膨大な取引のビッグデータに基づいています。

他方で、中小消費者金融の場合は、専門のスタッフが個人信用情報機関の情報と申込書の内容を考慮し、来店の場合には利用者の人柄なども判断材料にします。

中小消費者金融で行われる審査の場合、過去の金融事故情報よりも「現在の返済能力」が重視される傾向があります。

また、中小消費者金融で行われる審査の場合、より人間的な要素が組み込まれており、個人的な事情や「なぜ借りる必要があるのか」「どのように返済計画を立てているのか」といった説明の機会があります。

これにより、債務整理中でも融資を受けることができる場合があるのです。

中小規模の消費者金融は便利な反面、厳しい部分もある

ここまで説明すると、債務整理中で非常に困窮している債務者を救済してくれる中小規模の消費者金融が、大手の消費者金融よりも善良に映るかもしれません。

しかしながら、中小の消費者金融が慈善事業としてお金を貸し付けているわけではありません。

そもそも債務整理中は、信用情報に事故情報が記録されている状態であり、これは債務者が過去に借金でトラブルを起こしたことを意味しています。

そのようなリスクを抱えた方に融資するのですから、消費者金融としてもそれなりに有利な条件でなければ貸し付けできないはずです。

特に、消費者金融などの融資は無担保・無保証のケースがほとんどで、一般的にリスクの高い借り手が多いと言えます。

債務整理中の場合はさらに信用リスクが加わるため、良好な条件で融資を受けるのは容易ではありません。

そのため債務整理中に融資を行う貸金業者の多くは、大手金融機関よりも高い金利を設定し、返済条件も厳しくなることが大半です。

そのため債務整理中でも融資を行う中小の消費者金融は、利息を利息制限法の上限いっぱいに設定して確実に利益を上げようとする傾向にあります。(法定利息に付いては日本貸金業協会HP、利息制限法第1条を参照)

つまり大手の消費者金融よりもさらに高い金利を適用していることが多く、返済額も高めに設定されているケースがあるようです。

実際のところ、中小消費者金融は大手金融機関と比較すると融資枠が比較的小さく、10万円前後の少額融資が多いのが特徴です。

融資額が10万円を下回る場合、法定上限金利が20%まで引き上げられるため、利息がより高くなるのです。

このような少額融資では、借り入れを繰り返すことで常に最高金利を課され続けるということも珍しくありません。

これによって返済が困難になるリスクが、さらに増大するのです。

【危険性②】借金返済・生活が困難になる

次に「借金返済・生活が困難になる」という点が挙げられます。

借金をするということは、当然ながら返済義務が生じるということです。

しかし債務整理中の方は、収入不足や支出超過で借金を抱えている状況にあります。率直に言えば、そもそも返済能力に不安を抱えている方なのです。

そこにさらなる借り入れが重なれば、返済の滞納に陥る確率は非常に高まり、生活状況がさらに悪化してしまう恐れがあります。

また、新規の借り入れを行うと、当然ながら毎月の返済額が増加します。債務整理では返済計画が策定されていますが、新しい借金によって返済期間が長引いたり、月々の支払い金額が跳ね上がったりするかもしれません。

加えて、新規借り入れによって、借金が雪だるま式に膨らんでいく悪循環から抜け出せなくなるリスクもあります。

すでに債務整理中の返済だけでも大変なのに、元本と利息の支払いが重なり、さらなる債務を背負い込むことになるのです。

将来的に返済がより一層難しくなることは容易に想像が出来るでしょう。

そもそも、債務整理は、借金問題を解決するための手続であり、借金を解決することによって生活再建を目指しているのに、手続き後も新たな借金の返済に苦労するのでは意味がありません。

むしろ、債務整理で返済目途をつけたのに、その途中で借金を重ねては毎月の返済額が増加し、支払い総額も膨らむだけで、状況が悪化するばかりなのです。

債務整理中に資金が必要になっても、追加の借金は絶対に避けるべきです。

実際のところ、債務整理の最中や信用回復前の借り入れによって、追加の債務整理や2度目の債務整理を希望するご相談が数多く寄せられています。

【危険性③】債務整理中に借り入れがバレるとどうなる?

さらに悪いことに、債務整理の最中に新たな借り入れが発覚すると、債務整理を依頼している弁護士や司法書士との委任関係が継続できなくなる可能性があります。

中には「債務整理中の借り入れもバレなければ大丈夫」と考えている方がいるかもしれませんが、これは誤りです。

そもそも、債務整理中は、弁護士や司法書士から借り入れを控えるよう指示されているはずです。

もし新規の借り入れが明らかになった場合、弁護士や司法書士から「債務整理中は借金はしてはいけないと言ってるのに、契約を守る気がないのか?」と思われても仕方ありません。

弁護士や司法書士は依頼者を信頼し、協力して債務整理を進めていかなければならないのに、依頼者自らが手続きを失敗に導くような行動をとっていたら、責任を負うことができません。そのため契約を解除し、委任関係を解消してしまうのです。

弁護士や司法書士との委任関係が解消された後、債権者からの督促が再開することがあります。

債権者は一括請求や最終手段として訴訟(裁判)に訴えてくる可能性もあるのです。さらには状況によって、差し押さえなどの手続きが行われることもあります。

このような事態になれば、債務者はさらなる困難に直面することになります。

債務整理の手続き自体が中断してしまうこともあり、目先の生活を維持するために行った借り入れが、借金を減額できない状況を作り出してしまうことになります。

【危険性④】債務整理の手続きに悪影響を及ぼす可能性がある

債務整理中の借り入れの悪影響は、借金が増えるだけにとどまりません。債務整理の最中に新たな借り入れを行うと、債務整理の手続き自体にも重大な悪影響を及ぼすリスクがあるのです。各手続きの詳細は以下の記事をご参照ください。

債務整理中の借入は免責不許可事由になりうる

債務整理中の借り入れが債務整理の手続きに重大な悪影響を与えるケースとして、特に自己破産の場合において顕著です。

自己破産の際には、借金を作った理由やお金の使い方などを調査され、「借金の支払いを免除するべきではない」という理由がある場合には、

このように、破産を認められないという法律上の事項のことを免責不許可事由と言います。

(免責許可の決定の要件等)

第二百五十二条裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。(以下、免責不許可事由の列挙)

第252条(免責許可の決定の要件等)e-GOV法令検索より

例えば

- 「詐欺をしてお金をだまし取った」

- 「自己破産をするつもりで無茶苦茶な借り入れをした」

- 「ギャンブルや投資に使った」

という場合、裁判所から免責が認められない可能性が高まります。

もちろん、「破産をするのをわかっていて新規の借入をすること」も破産法第252条第1項第5号に該当しうる行為です。ですので、破産に良い影響がないことは簡単に想像がつくでしょう。

任意整理の和解交渉にも悪影響

任意整理の場合にも、当然悪影響が考えられます。

そもそも、任意整理は利息等を削減して、返済条件を良くすることで返済を行う手続きです。

では、本来は利息を受け取り、利益とするはずだった貸金業者の側から見たらどうでしょう?「うちには利息は払わないのに、他社には払うんですか?」と思われても仕方ありません。

また、交渉相手の金融機関から「生活再建の意思がない」と判断されるリスクがあります。

そもそも債務整理は借金の返済が難しいため、返済額を少なくし生活再建を図るための手続きです。

その手続きをしている最中にキャッシングをしてしまったら、債務整理に協力しようとしている債権者から生活を立て直す意思が本当にあるのかと不信感を持たれます。

さらには、借り入れにより返済額が増加することで、返済計画を破綻させるリスクも考えられます。新たな借り入れによって返済の月額が増加し、家計の余裕がなくなることで毎月の支払いが困難になります。

せっかく弁護士や司法書士が、借金の返済をしやすいように無理のない返済計画を債権者と話し合いまとめてくれたにも関わらず、その計画通りに返済できなくなると台無しになってしまうのです。

結果として債権者からは信用できないと判断され、話し合いを拒否されることもあります。

債務整理を完了させることができず、借金が残ったままとなってしまいます。

債務整理ができなくなると、債権者からの差し押さえなどの強制執行を受ける可能性があり、生活が非常に困難になるのです。

これらのことから、債務整理中の借り入れは非常にリスクが高いと言えるでしょう。

【危険性⑤】刑事事件に発展する可能性も

自己破産をすると借金の返済が免除されるということになりますから、「借り入れをしてもチャラになる。」と思い込み、お金を借りてしまう悪知恵の働く人もいるかもしれません。また、取り立てに追われて返済原資を確保するために、やむを得ず借入をしたということも考えられます。

ですが、破産前に駆け込みでお金を借りたうえに、ほとんど返済することなく破産を申し立てると,それは、刑法上の詐欺罪に当たる可能性もありえます。

つまり、借主が債務整理をすることを隠していたり、返済のめどが立たないことを分かっていながらそれを貸金業者に知らせないで借金をした場合は、詐欺罪に問われる可能性があるのです。

もちろん詐欺で逮捕されるのは例外的ですが、実際にそのような事例も存在します。

したがって債務整理中の借り入れは何のメリットもないだけでなく、民事・刑事両面で責任を問われる危険性があることを認識しておくべきでしょう。

なお、以下の4つの条件がすべて揃う場合、借主に詐欺罪が成立する可能性があります。

- 借主が貸金業者を欺く意図で嘘をついたり真実を隠したりする(欺罔行為)

- 借主の欺罔行為によって貸金業者が騙される(錯誤)

- 騙された貸金業者が借主に財物や利益を提供する(処分行為)

- 借主が③によって受け取った財物や利益を受け取る(財物・利益の移転)

刑法第246条「詐欺罪」e-gov法令検索より

詐欺罪には懲役刑が科され、判決が下ると最長で10年の懲役が科されます。罰金刑は規定されていませんので、執行猶予がつかない場合は刑務所に収監される可能性があります。

せっかく債務整理をして人生を再スタートさせようとしているのに、刑務所に入れられてしまっては余計に不利益でしょう。無用なリスクを避けるためにも借り入れは絶対にしないでください。

【危険性⓺】知らずに闇金に手を出す危険性

債務整理の最中は、信用情報に影響が出ているため、そもそも借り入れができないことがほとんどです。 金銭的に困窮していると「とにかくお金を借りてなんとかしたい」という心理状態に陥るかもしれません。

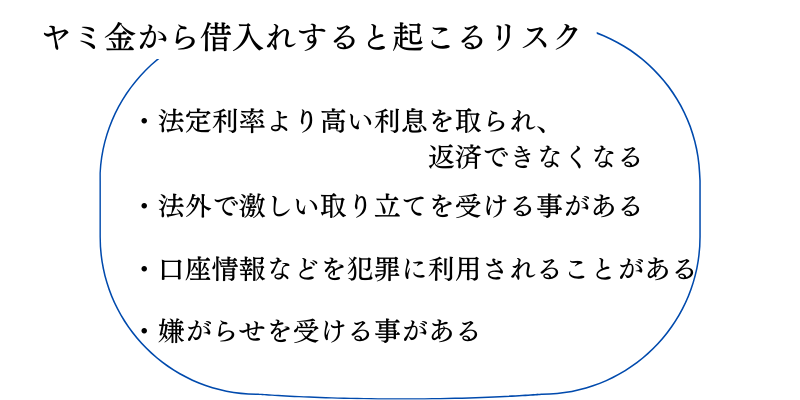

闇金業者はその困難につけ込んで、「ブラックでも借りられる」というような魅力的な言葉を用いて近づいてきます。 そして法外な金利を要求してくるのです。

闇金とは、法定利息を超える違法な高金利で融資を行う業者のことです。 貸金業としての登録もしておらず、暴力などの違法な取り立て方法を用いて利用者からの回収を試みる悪質な行為なのです。 また最近ではLINEやTwitter等のSNSを経由して、自分の素性を隠して近寄ってくる闇金業者もおり、その手口は巧妙化しています。

闇金業者は、手段を選ばずにとにかくお金を借りたいブラックリスト状態の人たちをターゲットにしていることが多いのです。 闇金業者からお金を借りてしまうと、債務整理に影響があるだけではなく次のようなリスクがあります。 手段を選ばずにお金を調達しようとしてしまうのは、とても危険なのです。

闇金からお金を借りることにはリスクが伴います。 闇金はどんな状況にある人でも融資を行うため、お金に困っている人にとっては救いのように見えるかもしれません。

しかしその金利は法外に高く、「トイチ」と呼ばれる10日で1割の利息や、「トゴ」と呼ばれる10日で5割の利息を要求されることもあるのです。

また、このような闇金業者は、多重債務者の名簿を持っていると言われており、様々な形で融資を勧誘してきます。

ですので、 「債務整理中に融資を提案してくる貸金業者は、闇金の可能性がある」ということを覚えておきましょう。 魅力的な言葉に惑わされてお金を借りることは、絶対に避けるべきです。

なお、貸金業を営むには財務局か都道府県に登録する必要があります。 登録業者は金融庁『登録貸金業者情報検索サービス』で確認できます。(https://www.fsa.go.jp/ordinary/kensaku/) ここに登録がない業者は闇金の可能性が高いので、借り入れはしないようにしましょう。

そして闇金だけではなく、SNSなどの個人間融資にも注意が必要です。 SNSやネット掲示板を介して、個人間でお金の貸し借りを行う『個人間融資』が行われていることもあります。 これは社会問題にもなっており、金融庁でも注意を呼びかけています。 (参考:https://www.fsa.go.jp/ordinary/chuui/)

【危険性⑦】詐欺や闇バイトの被害に遭う可能性がある

債務整理中に経済的に追い詰められると、判断力が鈍り、明らかに怪しい話にも簡単に乗ってしまいがちです。

これにより、詐欺や闇金融、違法なアルバイトなどの被害に巻き込まれる危険性があります。

例えば、SNS上で「ブラックでも即日融資」「債務整理中でもOK」などの宣伝を目にしたことがあるかもしれません。これらは違法な高金利を取る闇金融や個人間融資である可能性が高いのです。

また、「簡単な作業で1日数万円稼げる」といった副業詐欺に引っかかるケースもあります。

警察庁の発表によると、2023年のSNS型投資詐欺とロマンス詐欺の被害件数は合計3,846件、被害額は455億2千万円に上り、オレオレ詐欺などの特殊詐欺の被害額(約441億2千万円)を超えています。

SNSで投資勧める詐欺被害急増 1年で455億円、特殊詐欺上回る 朝日新聞デジタル記事

さらには、銀行口座や携帯電話を購入してくれるといういかにも犯罪的な闇バイトに、知らないうちに手を染めていたということも起こり得ます。(警視庁「携帯電話等を販売店からだまし取る行為は犯罪です!」)(大阪府警「口座の売買・譲渡し(譲受け)は犯罪です」)

例えば、

- 携帯電話を契約し、アルバイト斡旋業者なる者に渡して日当をもらった。

- 自分や他人名義の通帳・キャッシュカードを譲り渡す。

- 他人に譲り渡す目的で口座を開設する行為。

などと言う行為は、上記の詐欺罪や携帯電話不正利用防止法等の各種特別法に違反する犯罪行為に該当します。(「SNSで募集、口座買い取り疑い 男2人逮捕、投資詐欺で使用か―警視庁」)

これらで売買された銀行口座や携帯電話が特殊詐欺等の犯罪に利用され、より多くの人に迷惑をかけることになるのです。実際、これらの行為により、民事刑事両面での責任追及が行われています。(読売新聞「著名人かたるSNS投資詐欺、口座売却した名義人に賠償命令相次ぐ…「犯行に加担した」と認定も」)そのうち、

このような事例は枚挙にいとまがなく、手口も日々巧妙化しています。

副業詐欺、闇金融、闇アルバイトの共通点は、「ブラックでも貸し付けます」という甘言で人を誘い込むことです。

ですが、債務整理中の人は信用情報に問題がある人です。普通はだれも近寄ってきません。

そのような状況で積極的に近づいてくる相手には、十分に警戒する必要があります。

【結論】債務整理中は新しい借入をするのは絶対にNG

債務整理中の新たな借り入れには、様々な危険性が潜んでいます。

中小消費者金融は、大手よりも高金利で融資する傾向にあり、返済が困難になるリスクが高まります。

また借り入れにより、債務整理の手続き自体が失敗に終わる可能性もあるのです。

特に自己破産では、新規借り入れが免責不許可事由に該当し、最悪の場合は詐欺罪に問われることもあり得ます。

任意整理でも、和解交渉に悪影響を及ぼし、手続きが頓挫するリスクがあります。 さらには、闇金融や個人間融資、副業詐欺などの被害に遭う危険性も高まるのです。 債務整理中は、どんなに生活が苦しくても、新たな借金は避けるべきでしょう。

弁護士や司法書士との信頼関係を大切にし、借金のない生活を目指すことが重要です。

安易な借り入れは、債務整理の効果を台無しにしかねません。 債務整理は再スタートのチャンスです。 その機会を無駄にしないよう、賢明な判断が求められます。