借金返済に苦しみ、債務整理を検討する方は多いでしょう。しかし、一度債務整理を行っても、その後の生活の変化や予期せぬ出来事によって、再び借金に悩まされることがあります。

そんな時、2回目以降の債務整理は可能なのでしょうか?

結論から言えば、債務整理を複数回行うことは基本的に可能です。ただし、手続きの種類によっては一定の制限や注意点があります。また、債務整理を何度も繰り返すことが難しい場合もあり、仮に認められたとしても、条件は厳しくなる傾向にあります。

そのため、2回目以降の債務整理を検討する際は、弁護士や司法書士といった専門家に相談し、慎重に進めることが重要です。

本記事では、2回目以降の債務整理について、その可能性と注意点を詳しく解説します。

任意整理、個人再生、自己破産といった手続きごとに、2回目以降の申立てが可能かどうかを確認し、その際の条件や制限についても触れていきます。

債務整理は借金問題を解決するための強力な手段ですが、状況によっては複数回行う必要があることを理解しておきましょう。2回目以降の債務整理で迷ったら、まずは専門家に相談することをおすすめします。

目次

債務整理は何回出来る?回数制限はあるの?

原則|債務整理に回数制限はない

最初に結論を言いますと、原則的には債務整理に回数制限はありません。つまり、何度でも債務整理を行うことが可能なのです。

では、なぜ2回目以降の債務整理が認められているのでしょうか。その大きな理由は、債務整理の回数に関して法律で明確な制限が設けられていないことにあります。人生には様々な変化があり、一度債務整理を行っても、その後に病気や失業などの新たな困難に直面し、再び返済が難しくなるケースも考えられます。

また、日本経済は常に変動しており、個人の経済状況もそれに大きく左右されます。景気の悪化や失業率の上昇など、個人の力ではどうにもできない状況で、再度債務整理が必要になることもあり得ます。さらに、債務の種類や金額が時間とともに変わることもあります。新しい借金が増えたり、既存の借金の条件が変更されたりすることで、再び債務整理が求められる場合もあるでしょう。

それでは、2回目以降の債務整理が認められるのはどのようなケースでしょうか。まず、1回目と同じく、「債務整理の条件を満たしている」必要があります。

つまり、収入が少なく、生活費を賄うのが難しいほど生活が行き詰まっている状態であることが挙げられます。加えて、1回目の債務整理後、誠実に返済に取り組んでいたことを示せることも重要です。そして、今後の収入見通しや財産状況を考慮した上で、債務整理をすることなしに、債務を返済できる見込みがないと判断されることも条件となります。

なお、債務整理には様々な方法があり、それぞれ手続きが異なります。詳しくは債務整理に関しては、「債務整理の方法とは?手続きごとに詳しく解説します」をご覧ください。

ただし、例外的に2回目以降が出来ない場合も

ただし、例外的に2回目以降が出来ない場合もあることから、注意が必要です。一般的に、1度目の債務整理と比べて、2回目以降は一般的に厳重な手続きが求められます。

その理由としては、まず、債権者の対応が変わる可能性があることです。つまり、1回目の債務整理を経験した債務者に対して、2回目以降は交渉に応じない債権者もいるかもしれません。また、裁判所の判断も変わる可能性があります。裁判所は、債務者が誠実に返済に努めているかどうかなどを厳格に審査するため、2回目以降の手続きが認められない場合もあるのです。

さらに、1回目の債務整理の状況や現在の経済状況など、考慮すべき要素が増えるため、手続きがより複雑になるケースもあります。

また、同一の債務整理では十分な効果を得られない場合があることから、手続きを変更することも検討した方がいい場面が多いです。

例えば、任意整理を行ったものの、返済計画が厳しすぎて途中で破綻してしまった場合や、収入が大幅に減少したり、新しい借金が増えてしまったりするなど、経済状況が大きく変化した場合などは、前回の債務整理の方法では対応できないこともあります。

その場合は、自己破産や個人再生といった、より効果的な手続きを選ぶ必要があるでしょう。

2回目の任意整理はできる?

2回目の任意整理は問題なくできることが多い

任意整理とは、債権者と交渉を行い、返済条件を見直すことで、利息を停止したり、毎月の支払額を減らしたりすることに合意する手続きです。

2回目の任意整理が可能な理由としては、任意整理は相手方との和解(民法第695条)が成立することにより、行われることから、回数等に法令上の明確な制限がないためです。

また、人生の状況や経済情勢は常に変化するため、病気、失業、景気後退などにより、再び返済が困難になるケースは十分に考えられます。新たな借金が増えたり、既存の借金の条件が変更されたりすることで、再度の任意整理が必要になる場合もあるでしょう。

ただし、2回目の任意整理には注意点もあります。1度任意整理を行った債務者に対して、2回目以降は交渉に応じない債権者もいるため、手続きが難航する可能性があります。

①2回目の任意整理(1回目に手続きした会社とは別の会社)

任意整理の特徴として、債務整理の対象を自由に選べることが挙げられます。

そのため、「既に任意整理を行っている会社」と「まだ任意整理を行っていない会社」に分かれるケースがあります。

そして、まだ任意整理を行っていない会社との交渉であれば、他社での任意整理の有無にかかわらず、問題なく受け入れてもらえることが多いです。

ただし

- 返済回数が少ない

- 返済状況が芳しくない

- 長期間返済していない期間がある

- すでに訴訟を提起され判決が出ている

などの状況によっては、条件が厳しくなる可能性があります。

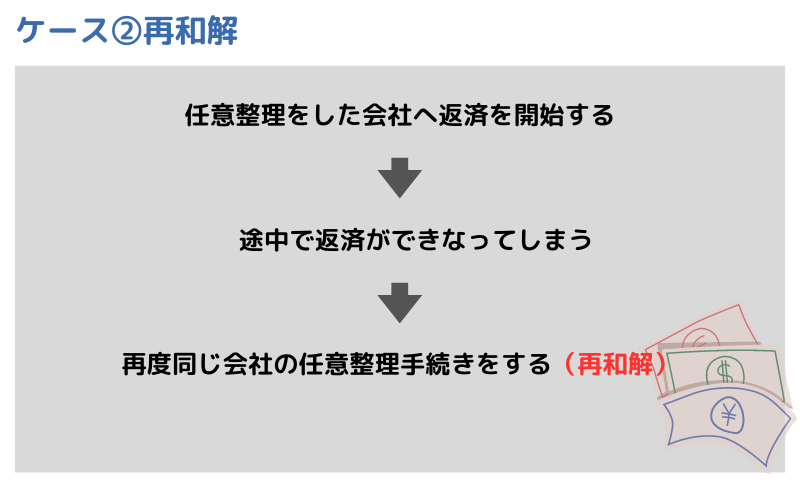

②再和解(1回目に任意整理した会社をもう一度任意整理する)

任意整理で和解した内容通りに、借金を返済し続けなければなりません。ただし毎月の支払いを続けるのは、簡単なことではないでしょう。思わぬ出費や収入の減少などで、返済が滞ってしまう危険性があるのです。

しかし、任意整理後の支払いを延滞すると、もはや分割での返済が認められなくなり、一括で返済を行わなければならなくなります。なぜなら延滞により、「期限の利益」を失ってしまうためです。

期限の利益とは、債務者は債権者に対して、返済の期限が到来するまで返済をしなくてもよいという権利、利益のことです。例えば、毎月〇日に×万円を払う、という約束があったとすれば、〇日を越えるまでは、債権者は支払えなどと言うことが出来ないのです。

この期限の利益を喪失した場合、分割払いを認められなくなります。この時点で、残りのローン全額を一度に支払うように求められてしまうのです。加えて遅延損害金という延滞料も発生してしまいます。これは「期限の利益の喪失」と呼ばれる措置です。(民法第137条を参照)

そうなると、再度、任意整理の手続きを行う必要が生じます。これを「再和解」と呼び、債権者が認めれば可能です。

ただし消費者金融やクレジットカード会社の場合、2回目以降の和解は難しいことが多いのです。認めてもらえたとしても、厳しい条件を突きつけられることが多いと言えます。任意整理を行った債務者に対して、2回目以降は交渉に応じない債権者もいますし、任意整理によって返済条件を緩和してもなお、返済が出来なかったというマイナスの実績を考えると、債務者の返済能力に疑義を挟まないはずがないためです。

なお、再和解の手続きは、1回目に依頼した事務所に頼むのが一般的です。しかしすでに業務を終了していたり、断られたりすることもあります。その場合は新たな弁護士や司法書士の事務所を探す必要があるのです。

以上のように、任意整理後の再度の任意整理は、相手が応じる限り可能ではありますが、だからと言って何度でも行うことは得策ではありません。延滞は厳禁であり、再和解も容易ではないことを理解しておきましょう。

2回目の個人再生はできる?

個人再生とは?

個人再生とは、借金返済に苦しむ個人が利用できる債務整理手続きの一つで、裁判所に申立てを行い、再生計画の認可決定を受けることで、借金を大幅に減額してもらえる制度です。原則、3年の分割払いで減額された借金を返済していきます。

具体的には、借金の元金を5分の1から10分の1程度まで大幅に減額されるケースが多いと言えます。裁判所を通す手続きなので、債権者は減額に従わざるを得ない強制性があるという特徴があり、住宅ローンを残したまま、債務整理が行える(民事再生法第199条 e-GOV法令検索参照)というのも特徴の一つです。

個人再生については、以下の記事をご参照ください。

2回目の個人再生は可能?

結論を先に言いますと、2回目の個人再生は利用可能ですが、状況によって注意点や対応策が異なります。

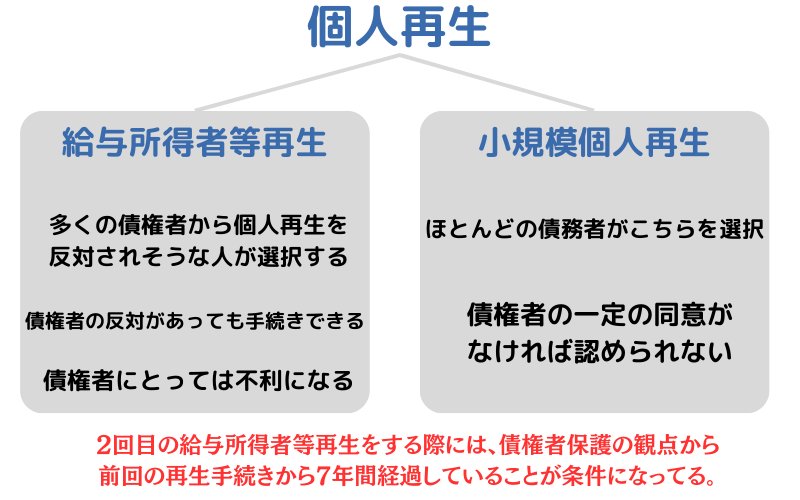

前提として、個人再生には、主に自営業者などが対象の「小規模個人再生」と、会社員など安定収入がある人向けの「給与所得者等再生」の2種類があります。(参照:民事再生法第13章第1節「小規模個人再生」および同章第2節「給与所得者等再生」(引用:e-GOV法令検索)))。

このうち、前回の個人再生手続きが、「小規模個人再生」であれば、2回目以降の申し立てを法令上の制限されることはありません。そのため、法令上は問題なく行うことは可能だと言えるでしょう。

ただし、小規模個人再生の場合、債権者の半数が反対するか、債務総額の半額以上を持つ債権者が再生計画案に反対すると手続きが中止されます。

そして、一般的には2回目の個人再生の場合、1度個人再生を行った債務者に対しては、2回目以降は交渉に応じない債権者もいるため、債権者が反対する可能性が非常に高くなります。そのため、手続きを行うことは可能であっても、手続が認められるかどうかは不透明であることには注意が必要だと言えるでしょう。

7年以内に給与所得者等再生をしているとできない場合も

一方、給与所得者等再生の場合、民事再生法第第239条第5項第2号で、2回目の申立てが制限されています。民事再生法第第239条第5項第2号では「前回の手続から7年以内に、以下手続きの申立てがあったこと」が給与所得者等再生の不許可事由として定められています。

| 手続きの種類 | 起算点 |

| 自己破産による免責許可の決定 | 免責許可決定の確定の日 |

| 給与所得者等再生(民事再生法第239条) | 再生計画認可の決定の確定の日 |

| 再生計画遂行が極めて困難となった場合の免責(民事再生法第235条) (いわゆるハードシップ免責) | 再生計画認可の決定の確定の日 |

つまり、過去7年間の間に自己破産や給与所得者等再生、ハードシップ免責を行っていないことが、給与所得者等再生を行う要件になっているということです。ただし、この制限があるのは「給与所得者等再生」のみであり、「小規模個人再生」を利用することには制限がありません。

1回目の個人再生で減額した後の借金が完済できないと、決定していた再生計画が失敗したと見なされ、借金額が圧縮前の額(負債総額)に戻ってしまいます(手続き後の返済分は差し引かれます)。

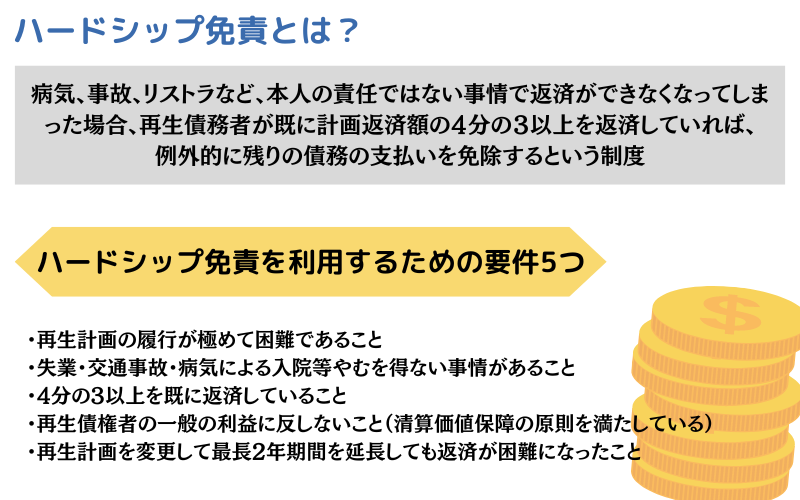

2回目の個人再生を目指す場合は、圧縮前の借金を加算して再生計画を組み直す必要があります。ただし、「再生債務者がすでに4分の3以上の返済を終えている」などの条件を満たせば、ハードシップ免責が利用できる場合もあります(民事再生法235条・同法244条)。

まとめ

1回目の個人再生が「給与所得者等再生」で、2回目の個人再生が「小規模個人再生」を利用することは可能です。ただし、

まとめると、2回目の個人再生は

- 前回の手続きが小規模個人再生の場合

- 制限はなく行えるが、債権者の過半数が反対の意思を示した場合には手続きが中止される

- 前回の手続きが給与所得者等再生の場合

- 7年以内に給与所得者等再生やハードシップ免責等を行っていた場合、再度の給与所得者等再生は行うことが出来ない。小規模個人再生であれば、法令上は可能だが、債権者の過半数が反対の意思を示した場合には手続きが中止される

と言えます。これらのことから、2回目の個人再生は、失敗のリスクが伴うことには注意するべきでしょう、個人再生を繰り返さないために、家計の見直しや収入を増やすための努力など、再発防止策を講じる必要があります。

2回目の自己破産はできる?

自己破産とは?

自己破産は、借金問題を解決する手段の一つです。

手持ちの財産や資産を処分・清算しても借金を完済できない状態であることを裁判所に認めてもらい、残った借金について、法律上その返済責任を免除させる手続きです。この借金返済を免除させる制度のことを免責といい、免責を得るための一連の手続きを一般に自己破産手続きと言います。

この手続きでは、借金額の大きさや支払い能力を考慮しない点が個人再生や任意整理と異なり、裁判所の免責許可を得られれば、借金を返済せずに済み、借金の負担から解放されます。

2回目の自己破産は難しいかもしれない

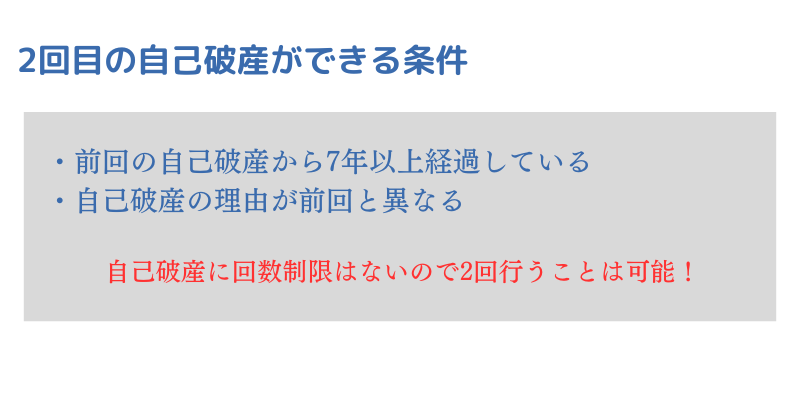

では、過去にすでに自己破産をしている場合には、2回目の破産は可能なのでしょうか?

これについては、できないわけではありませんが、条件が付されてしまいます。

自己破産の手続を定める法律である破産法の第252条には免責不許可事由が定められていますが、同法第252条第1項第10号では、「前回の手続から7年以内に免責許可の申立てがあったこと」が免責不許可事由として定められています。これに該当する場合、自己破産による免責許可を受けることが出来ません。

| 手続きの種類 | 起算点 |

| 自己破産による免責許可の決定 | 免責許可決定の確定の日 |

| 給与所得者等再生(民事再生法第239条) | 再生計画認可の決定の確定の日 |

| 再生計画遂行が極めて困難となった場合の免責(民事再生法第235条) (いわゆるハードシップ免責) | 再生計画認可の決定の確定の日 |

つまり、前回の破産から7年以上経過している必要があります。1回目が自己破産で、2回目も自己破産の場合、前回の免責決定から7年以内は、通常、免責が認められません。この措置は、自己破産が債務者にとって借金を帳消しにする強力な手段である一方、債権者には不利益をもたらす可能性があるためです。

また、給与所得者等再生やハードシップ免責を利用した場合も同様で、前回の手続から7年以上経過している必要があります。

2回目の自己破産は手続きも厳しくなりやすい

ただし、破産法第252条第2項には、七年以内に免責許可の申立てがあった場合であっても、「裁判所は、破産手続開始の決定に至った経緯その他一切の事情を考慮して免責を許可することが相当であると認めるときは、免責許可の決定をすることができる。」と定めていることから、必ず免責が下りないというわけではありません。

もっとも、裁判所の審査は1回目より厳しくなる傾向にあり、1回目の破産よりも免責が認められない可能性が高まるという点には変わりありません。

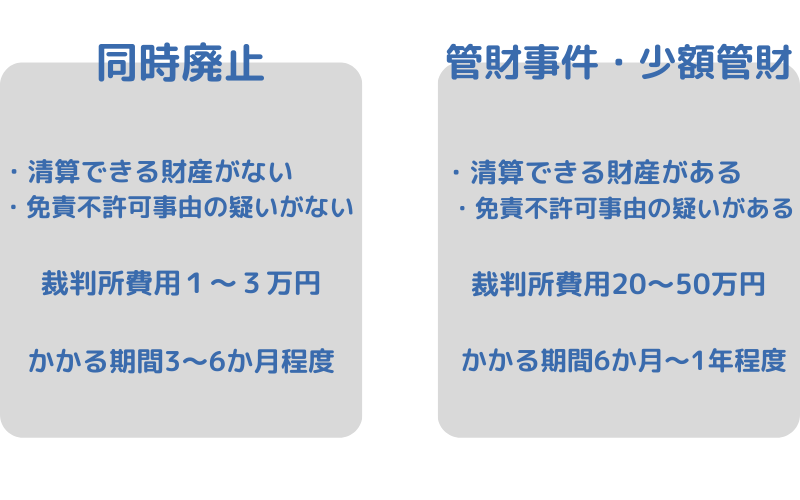

例えば、2回目の自己破産の場合は、「管財事件」での処理が採用されることもあるなど、手続きも厳しくなりやすい傾向があることには注意が必要です。

また、前回の破産後、できる範囲で借金の返済に努めていたことや、今の収入や財産では借金を返済できない状態であることを示す必要があります。まじめに生活を立て直す努力をしたかを判断する目安となります。

2回目の破産を考える際は、任意整理や個人再生など、ほかの債務整理の方法を試してから検討することをおすすめします。破産は最後の手段だと考えましょう。

そして、2回目の破産を繰り返さないために、家計の見直しや収入を増やす努力など、再発防止策を講じることが大切です。

2回目の債務整理ができないかも、それでも借金が返せない時はどうすればいい?

2回目の債務整理は状況は基本的に手続き可能ですが、注意点があります。

まず、任意整理の場合、法的な制限はないものの、債権者が2回目の交渉に応じない可能性があります。次に、個人再生では、前回が小規模個人再生なら制限はないですが、給与所得者等再生の場合は7年以内は不可となります。さらに、自己破産は、前回の免責決定から7年以上経過していないと免責が認められません。

つまり、債務整理を何度も繰り返すことが出来ない場合があり、仮に認められたとしても条件は厳しくなる傾向にあるといえるのです。

しかし、債務整理後には想像もできないような事情によって、再び借金に苦しむこともあるでしょう。そんな時、どうすれば借金地獄から抜け出せるのでしょうか?

別の手続きへ切り替える

まず、別の手続きへ切り替えることが考えられます。

特に、任意整理や個人再生のように、返済が必要な債務整理を行っても、状況によっては十分な効果が得られないこともあります。

任意整理を行ってもなお返済に苦しんでいる場合は、より返済額が減る個人再生や、返済義務がなくなる自己破産を検討すべきでしょう。また、個人再生を行っても返済が難しい場合は、自己破産に切り替えることで借金返済の道が開ける場合があるでしょう。

例えば、任意整理を行ったにもかかわらず、返済計画が厳しすぎて途中で破綻してしまったケースでは、個人再生や自己破産といった、より効果的な手続きを選ぶことが賢明です。また、収入が大幅に減少したり、新たな借金が増えてしまったりと、経済状況が大きく変化した場合も、前回とは異なる債務整理方法を検討すべきでしょう。

具体的には、

- 1回目「任意整理」

- 2回目「個人再生」

- 3回目「自己破産」

というような形で、手続を変えたり、前回とは違う手続を取ることを考えた方が、より効果的に借金減額の効果を受けられる可能性があるのです。

弁護士に相談をする

また、債務整理を複数回行う際は、必ず弁護士や司法書士と言った専門家に相談し、慎重に進めることが重要です。

自己破産ができない場合であっても、ある程度の返済能力があれば、任意整理や個人再生であれば手続きができるかもしれません。また、2回目の自己破産をする場合、免責不許可事由に当たると指摘をされても、破産法252条第2項では「裁量免責」を認めています。

裁量免責とは、免責不許可事由があったとしても、裁判所の判断によって免責許可を与える制度です。

例えば、債務者が十分に反省していること、破産手続きに協力的な姿勢であること、生活再建に向けて真摯な姿勢を見せていることなどの個別の事情を総合的に考慮して、自己破産で更生の道を与えても良いと判断されると、裁量免責が認められることになります。

つまり、過去にすでに自己破産をしているからと言って、必ず破産が認められないとは限らないのです。

ただ、「債務整理を何度も繰り返すのはよくない!その理由について解説をします」でもご紹介した通り、複数回の債務整理を繰り返すのは、決していいことではありません。法的なリスクや対策方法などについては、弁護士や司法書士に相談をしたうえで、リスクやメリットを把握して、債務整理を行うべきでしょう。

そのため、債務整理を複数回行う際は、必ず弁護士や司法書士と言った専門家に相談し、慎重に進めることが重要です。

まとめ

債務整理を複数回行うことは、基本的には可能です。しかし、手続きの種類によっては、一定の制限や注意点があります。

任意整理の場合、法的な制限はありませんが、債権者が2回目以降の交渉に応じない可能性があります。個人再生では、前回が小規模個人再生なら制限はありませんが、給与所得者等再生の場合は7年以内は再度の手続きができません。

自己破産については、前回の免責決定から7年以上経過していないと、原則として免責が認められません。ただし、裁判所の裁量で免責が認められる場合もあります。

このように、債務整理を何度も繰り返すことが難しい場合があります。仮に認められたとしても、条件は厳しくなる傾向にあります。

2回目以降の債務整理で迷ったら弁護士に相談するのがベスト

そのため、債務整理を複数回行う際は、弁護士や司法書士といった専門家に相談し、慎重に進めることが重要です。法的なリスクや対策方法などについて、専門家からアドバイスを得ることで、より適切な債務整理の方法を選択できるでしょう。

例えば、任意整理や個人再生では十分な効果が得られない場合、自己破産への切り替えを検討することもできます。また、自己破産ができない場合でも、ある程度の返済能力があれば、任意整理や個人再生が可能かもしれません。

債務整理は、借金問題を解決するための強力な手段ですが、状況によっては複数回行う必要があることを理解しておきましょう。2回目以降の債務整理で迷ったら、まずは専門家に相談することをおすすめします。