債務整理とは、借金を減額したり免除したりすることができ、お金の問題を解決できる手続です。

しかし、住宅ローンやマイカーローンを債務整理すると、住宅、自動車といった一部の財産は、売却や引き揚げの対象となるリスクがあります。

そのため、「家や自動車を引き揚げられないように、住宅ローンやマイカーローンを対象から外して、手続きを進められないか」と考えることもあるかもしれません。

日本司法書士会連合会が策定している「債務整理事件の処理に関する指針」(平成22年5月27日改正)では、

第11条(偏った事件処理の禁止)

「債務整理事件を処理するにあたっては、合理的な理由がないにもかかわらず、依頼者の他の債務の有無を聴取しないで又は依頼者に他の債務があることを知りながら、過払金返還請求事件のみを処理するなどしてはならない。」

と定められています。

同条項をみてもわかるように、債務整理の考え方の根本として「債権者平等の原則」があり、債務の一部のみを整理することは、この考え方にそぐわないものとなります。

とはいえ、前述したように、債務整理をすることで住宅、自動車といった資産を引き上げられてしまっては、債務整理の目的でもある、債務者の「生活再建」を図ることも難しくなってしまうように思えます。

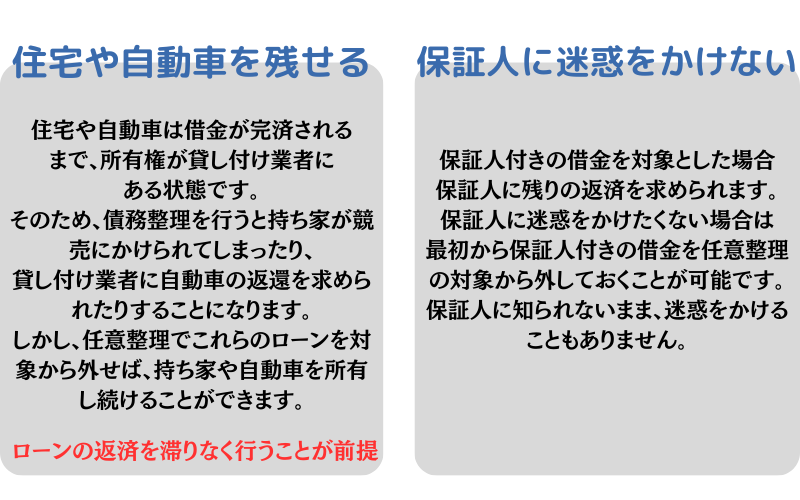

そこで、結論を先に言うと、「任意整理」手続きを行うことで、住宅ローンやマイカーローンなどを除外し、それ以外のローンのみを債務整理の対象とすることが可能になる場合があります。

本記事では、どういった場合に、債務の一部を債務整理の対象と出来るのか、その方法や法的リスクなどを解説していきます。

債務の一部のみを債務整理の対象とすることは可能?

一部の借金を債務整理することは可能

保証人がいる債務を整理の対象にすると、保証人に請求されてしまうような借金を負っている人もいます。

例えば、奨学金や自動車ローンなどです。

また、住宅ローンにおいて購入した不動産に抵当権がついていて債務整理の対象とすると競売されてしまうなど、債務整理による影響が大きな場合があります。

このような不利益を避けるため、どこかの債務だけを避けたいといったご要望を頂くことは少なくありません。

では、特定の債務だけを債務整理することは可能なのでしょうか?

結論を言うと、債務整理の手続方法の一つである「任意整理」であれば、一部の債務のみを債務整理することも可能です。

原則は全社を対象にするべきである

もっとも、一部の債務だけを整理することはあくまで事情や理由がある場合に限られます。

なぜなら、一部の債務だけを整理しても、必ずしも債務者の経済的な回復につながらず、債務整理の目的に反する可能性があるからです。

既に多重債務に陥っているような人の場合、できるだけ多くの債務を整理する方が、より効果的で長期的な経済的な改善につながるでしょう。

また、民法上の理念に「債権者平等の原則」というものがあります。

これは、1人の借金をしている人に対して、いくつかの債権者が存在する場合でも、債権額に応じて全ての債権者に平等で公平な返済を行うことが必要とされるルールです。

債務整理の制度も、この債権者平等の原則を採用していることは明らかですから、それに反するような手段を進めることは、合理的とは言えません。

そのため、原則としては、すべての業者を対象にすることになるでしょう。

各債権者を平等に扱う理由

債権者平等の原則は、一人の借金をしている人に対して、複数の債権者が存在する場合でも、債権者は公平に扱われるべきという考え方です。

これは、債務整理に関係する法律のみならず、民法や民事訴訟法等でも適用される考え方で、民事系の法律の一般通則と言っても過言ではないほど重要な原理です。

この債権者平等の原則を守る理由は、債権者の立場から考えてみるとわかります。

債権者は、お金を返してもらう権利があります。

にもかかわらず、一方の債権者だけに優先的に返済を行った結果、債務者が支払い困難な状態になって、他方の債権者が貸したお金を回収できない、という事態は公平とは言えません。

そのため、債務整理では一部の債務だけを整理することは基本的には認められないのです。

借金を残すことは債務者の経済的再起を図るという債務整理の趣旨に反する

債務整理の目的の一つは、「債務者の経済的な再起」です。

例えば、返済できないほどの借金を抱えた場合、自己破産制度がなければ、その人は一生債務者のまま、借金取りに追われ続ける人生となってしまいます。

また、減額の制度が整っていなければ、少し借金を減らし、支払いスケジュールを変更すれば返済が出来るよう人に自己破産の選択のみを迫ることになりかねません。

借金を減らし、負担を軽くすることによって、借金に困っている人たちの経済的再起を実現するために整備されているのが債務整理となります。

任意整理で一部の借金のみを整理の対象とすることは、この趣旨に反します。

一部の借金を残すことにより、借金の負担がそのまま残ってしまうためです。

理由があれば除外は可能

では、どのような場面で、一部の債務だけを任意整理することが行われるのでしょうか。

例えば、自動車ローンがある場合、そのローンは通常の支払いを続けながら、他のクレジットカードの借金だけを任意整理することがあります。

同様に、家電製品のローンなども外すことがあります。

自動車や家電を残す理由は、これらの物品が生活に必要であり続けるからです。

一部のローンでは、所有権留保があるため、任意整理を行うと自動車などが引き上げられる可能性があります。

しかし、もしもあなたが自動車を仕事に使っているなど、日常生活でどうしても必要な場合は、それを引き上げられてしまっては、むしろ、生活が成り立たず、経済的再起が困難になってしまうでしょう。

一部の債務を除外できる手続きについて

では、債務整理手続きのうち、一部の債務のみを除外できる方法について、見ていきます。

個人再生

個人再生とは、裁判所を通じて、借金を減額する再生計画を立案し、認可をもらって減額された借金を返済する手続きです。

この手続きでは、減額の基準額があり、最低100万円、最大で10分の1の大幅な元金の圧縮が可能となります。

この手続きは、住宅ローンや自動車ローンを除外することができる場合があります。

「クレジットカードや消費者金融からのキャッシングは債務整理をしたいが、住宅ローンは対象にしたくない」

「仕事でドライバーをしており、自動車を取られてしまったら廃業するしかない」

といった方であれば、個人再生を検討する意味があるかもしれません。

もっとも、個人再生で特定の債務を除外するのは例外的に認められているにすぎず、裁判所の許可が必要です。

ですから、自由に債務整理の対象を選べるものではないことを覚えておきましょう。

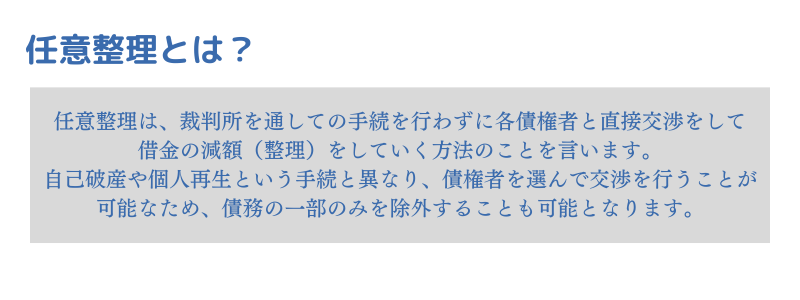

任意整理

任意整理では、債務の一部のみを対象とすることも可能です。

任意整理とは、債権者と代理人が交渉し、返済計画を変更したり、利息や支払月額を減少させたりする手続きのことを言います。

債権者との交渉が主な要素となるため、対象を選択して一部の業者だけとの交渉を進めることも可能です。

そのため、任意整理では、手続きを進める債権者を選んだり、外したりすることは理論的には可能となります。

任意整理とは

債務の一部を除外するメリット

一部の債務だけを整理することには、債務者にとっていくつかの利点があります。

債務の一部を除外するデメリット

除外しても利用は停止され、返済のみになるので除外する意味はない

一部のカードを除外しても、信用情報の関係でいつかは使用できなくなるため、除外することには意味がありません。

一部のカードでも任意整理をすると、信用情報に債務整理の情報が登録されます。

そして、手続きをしていないカード会社であっても、信用情報を確認すると、他の会社で任意整理をしていることがわかります。

その結果、新しくカードを使えなくなったり、カードを解約させられたりすることがあります。

また、利用停止までいかなくても、限度額が下げられるということもあるようです。

カード会社の判断によって、すぐに使えなくなるか、更新時まで使えるかは異なりますが、いずれにせよ使用できなくなる可能性はあるため、債務が増える前に手続きをする方が良いでしょう。

債務整理をやり直すことになるリスク

当たり前ですが、借金を債務整理の対象から外した場合、今まで通りの返済を続けなければなりません。

これが少額の債務であればそれほど問題はないのですが、高額な借金を除外することになれば、結局利息も支払額も変わることなく、返済を続ける必要が出てきます。

この状態で任意整理を行ったとしても、メリットである「月額や利息の負担を軽くする」という利点を最大限利用できず、トータルの負担が軽減できてないということも起こり得ます。

仮に、債務整理の対象から外した借金の返済が滞ったり、新たに借金が増えたりしてしまった場合、結果として自己破産せざるを得なくなってしまう状態にもなりかねません。

多重債務に陥るリスク

除外したカードがしばらく使えたとしても、任意整理後にキャッシングやリボ払いで使うと、任意整理の目的が失われる可能性があります。

任意整理後に残したカードでキャッシングやリボ払いをすることは、債務整理をした会社に返済するために、新たなカードで借り入れをして返済している状況と同じです。

このような状態では、仮に完済をしたとしても、結果、借金が残ってしまいます。

また、任意整理中はあくまで借金返済中であり、生活費が足りないという理由でカードを使ってしまった場合、返済中の借金とは別に、借金を作っているのと変わりません。

毎月必ずかかるコスト(家賃や光熱費など)もありますし、そういったお金をクレジットカード決済にすることは止むを得ませんが、基本は銀行振り込みや引き落としを利用し、借金をこれ以上増やさないようにすべきでしょう。

個人再生や自己破産が認められなくなるリスク

任意整理をしなかったカードから新たに借り入れをすると、負債を抱えたまま返済を続ける状態になります。

この状態を続けていると、その後に任意整理に失敗して、自己破産など法的な手続きへ方針を変更する場合、偏った返済をしているとされ、自己破産手続きにも失敗してしまうといったリスクを負うことになります。

特に、自己破産の場合、どこか一社への支払いが不可能で、支払いを停止したにもかかわらず、どこか一社には返済をするなど、不公平な返済をしている場合、それを取り戻す権利が与えられます。

また、一部の債務だけを返済することは免責を受けられない要因ともなります。

免責が受けられなくても、否認権の審査が行われるため、自己破産手続きが簡単な同時廃止手続きではなく、より複雑な管財手続きを要求され、長期化、費用の高額化を招くリスクも高まります。

このように、一部の債務だけを任意整理する場合は、万が一に備えて自己破産などの最終手段が難しくなり、その際の費用も増えるリスクがあります。

特に、任意整理後に短期間で返済が困難になる場合は問題とされやすいです。

一部の債務だけを任意整理する場合は、これらの点を理解し、慎重に進める必要があるでしょう。

例外的に任意整理から除外することを検討しても良いケース

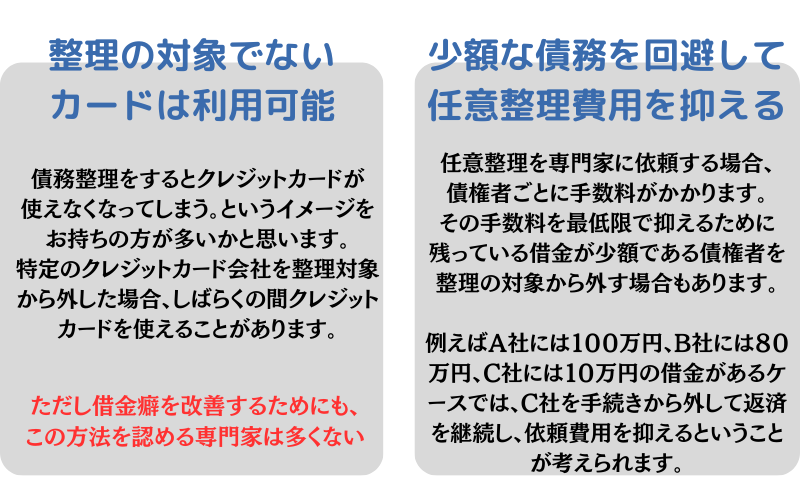

一部のクレジットカードを残すのは?

「現金だけの生活は好きではないから、一部のクレジットカードを残したい」という場合は、どうでしょうか?

一部のクレジットカードを残して任意整理することは可能ですが、望ましい方法ではありません。

先ほどから申し上げている通り、家賃や光熱費などの決済のためといった、やむを得ない事情ならともかく、現金生活がしたくないから、というような理由で、手続きから外すのは辞めた方が良いでしょう。

任意整理は、借金問題を解決し、借金者の生活を立て直すための手続きです。

一部のクレジットカードを残すことは、お金を借りている人のためにも、貸している人のためにもなりません。

もし残したクレジットカードを使って借金や買い物を繰り返すと、そのカードでの借金が増えてしまい、任意整理をした意味がなくなる可能性があります。

そのため、クレジットカードはすべて整理の対象にするべきです。

保証人が付いている借金は?

保証人とは、お金を借りた人(主債務者)が最初の約束通りに返済できなくなった時に、代わりに返済する責任がある人のことです。

例えば、Aさんは大学に進学するために銀行から奨学金を借りようとしたとしましょう。

奨学金を借りるには保証人が必要で、母親が保証人となりました。

このような債務を整理すると、銀行は、保証人である母親に返済の請求をすることとなります。

また、同様に自動車ローンの場合でも、保証人がついていると任意整理をすると保証人に返済が請求されることがあります。

Aさんのケースで言うと、母親に迷惑をかけたくないため、任意整理の手続きでは保証人のついている債務を除外することが考えられます。

これにより、Aさんの他の借金の解決を図りつつ、保証人である母親を保護することができます。

住宅ローンは?

住宅ローンで家を買うと、ほとんどの場合、抵当権を設定します。

抵当権とは、住宅ローンの返済が遅れたりできなくなった場合、銀行が家を売却してお金を回収する権利です。

つまり、任意整理をすると家が競売にかけられてしまう可能性があります。

そのため、住宅ローンがある場合は除外し、その他の借金やローンのみを整理するということはよくあります。

また、同じ銀行のカードローンを任意整理する場合も注意が必要です。

例えば、A銀行で住宅ローンとカードローンを組んでいた場合、カードローンの債務整理を行った際に、住宅ローンにも影響を及ぼすことがあるためです。

もっとも、住宅ローン以外の債務整理が住宅ローンを巻き込んでしまうかは、銀行ごとに異なり、カードローンのみを債務整理の対象とすることは不可能ではありません。

そのため、早合点することなく、弁護士や司法書士に相談をすることが大事です。

自動車ローンは?

自動車ローンでは、自動車の所有権を販売会社や信販会社が持っています。

この状態を、所有権留保と言います。

あくまで、自動車の利用権を債務者に貸しているということになります。

そして、自動車をリースする条件として、債務整理をしないことを挙げている信販会社も多いです。

そのため、任意整理をすると、契約に違反したとして、自動車を取り上げられてしまうことがあります。

これを避けるために、自動車のローンを債務整理の対象から外すというのは、よくあることです。

また、一般的には自動車ローンは金利が低いことが多いため、任意整理をしても大きな利益は得られないことがあります。

任意整理では将来の利息を減らして分割払いの交渉をするのですが、金利が低い場合は将来の利息を減らしてもあまりメリットがないといえます。

そのため、自動車を引き上げられることが問題だったり、任意整理のメリットがあまりなかったりする場合は、自動車ローンを除外することを選ぶことがあります。

銀行からの借り入れは?

銀行からの借り入れを債務整理した場合、2・3か月の間、口座が凍結されて入出金ができないということが起こります。

これが、給料口座や家賃の引き落とし口座であった場合、生活に与える影響は甚大であり、この影響を避けたいと考えるのは無理もありません。

したがって、このような口座を持っている銀行への債務整理は行わないか、他の債務を先行させ、口座変更などの手続きが終わった段階まで介入を待つということも良く行われます。

このような事態を避けるためにも、給与口座を開設している銀行から、借り入れを行うことは避けた方が良いでしょう。

ただ、現実的な問題として、給与口座を持っていない銀行では、住宅ローンを組めないといった対応をされることもあるので、この辺りはさじ加減が難しいです。

一部を除外して任意整理を行う場合は専門家に相談するのが無難

ここまで説明してきた通り、債務整理で特定の業者のみを対象とすることは、債務整理の趣旨に照らしてもあまり望ましいことではありません。

しかし、実際には「家や自動車を守りたい」「保証人に迷惑をかけたくない」などという債務者のために、影響の少ない絞った任意整理の手続きを提案してくれる専門家(弁護士・司法書士)もいます。

債務整理をする際には、自分だけで対象の債務を選ばず、専門家と一緒に債務全体の状況を正直に話し合い、最適な方法を探ることが重要です。

まずは、法律相談の際には全ての債務について正直に申告することが一つ目のポイントです。

一部の債務だけを選んで任意整理をしたいため、連帯保証人がいる債権については専門家に伝えないで依頼するケースもあります。

しかし、任意整理後に支払いができなくなり、「実は申告していない債務があって…」と後から申告すると、債務整理をやり直すことになるかもしれません。

また、任意整理が難しくなり、自己破産や個人再生を選ぶ場合には、任意整理中に行った返済が問題になることもあります。

一部の債務だけを対象としたい場合でも、法律相談時には全ての債務について正直に申告し、その希望を伝えましょう。

緊急の場合に備えてお金を貯める

カードや消費者金融の一部を残したい理由というのは人それぞれです。

ただ「カードや消費者金融、銀行を引き続き利用するため」という点は、全員共通しているのではないでしょうか。

債務整理は、借金問題を解決するための手段であり、借り入れをすることはこれと真逆であり、相反する行為です。

身内の不幸や、知人の結婚、ライフステージによってもかかるお金は様々です。

急な出費を要することもあるでしょう。

ただ、借り入れができなくなり、急な出費に対応することが難しくなることを警戒して、一部のカードを残したり、債務整理を躊躇したりすることは本末転倒と言えるでしょう。

できる限りお金を貯めて、急な出費に備えるよう心掛けましょう。