少額の借金は任意整理できないのでしょうか?

結論から言うと、借金の額が〇〇円以上じゃないといけないという基準は存在しません。

少額の借金であっても、年収や手取りとの関係では、借金の額が大きな比重を占めることがあります。

また、利息だけの返済で元金が減らなかったり、リボ払いをしている時には注意が必要となります。

今回の記事では少額の借金での任意整理は得なのか損なのか、その注意点、メリット、デメリットについて解説していきます。

なお、借金金額の大小にかかわらず、借金問題を解決する為には、弁護士や司法書士などの専門家への相談がオススメです。

目次

任意整理に借金の額は決まっている?

任意整理を検討したほうがいい借金の金額はいくらになるでしょうか?

10万円、100万円、300万円、それ以上でも任意整理は可能です。

ただし、借金の額によっては任意整理する場合に注意すべきことがあります。

少額でも支払いが困難な人は任意整理を検討するべきですし、高額でも収入が多く返済ができる人は任意整理すべきではないでしょう。

要するに、無理なく返済できているか、返済できていないかによりますが、借金が少額の場合は依頼費用のほうが高くなるかもしれません。

特に注意したいのは、10万円以下の借金を任意整理する場合です。

今後免除される利息と弁護士や司法書士などの専門家への依頼費用を考慮すると現状のまま支払いを継続したほうがいいという場合もあります。

借金額が少額な場合は、ご自身で債権者と交渉してみるという方法を試した方がいいかもしれません。

一括請求になっている場合や支払時期を延ばしたいなどで、ご自身で交渉しても解決できない場合は少額の借金でも依頼を検討したほうがいいでしょう。

借金総額が少ない場合の任意整理

借金総額が少ない場合でも任意整理の相談をされる方はいらっしゃいます。

借金総額が少ない場合の任意整理のポイントや注意点などを解説していきます。

そもそも、借金が多いか少ないかは、単純にその金額だけではなく、それぞれの人の収入、支出、家族構成にもよりますが、目安は総債務額が100万円以下を債務総額が少ないケースとして想定しています。

債務総額が少ないとは?

現在の債務総額が120万円であれば、総量規制の範囲内に収まっていますので、債権者からすると支払不能ではないのになぜ任意整理するの?となります。

もちろん、支払不能かどうかは個々の家族構成、収入支出、生活状況よりますので、債務総額だけでは支払不能かどうか判断はできません。

しかし、任意整理をした場合に一部の会社は総債務額が少額という理由で将来利息を付加した和解が必要になる場合があります。

ただ、そもそも返済できる場合は任意整理してはいけません。

債務総額が少額で、しかも、返済できている場合は無理に任意整理する必要はないのです。

任意整理は返済が困難な状態を解消する手続きで、利息をカットするためだけにするものではありません。

減額効果があるのは10万円以上から

任意整理するのにいくら以上の借金がないといけないという下限はありません。

ただし、借金額が10万円前後と少額の場合に、債権者が交渉に応じなかったり、減額される金額より弁護士や司法書士の費用の金額の方が多くなったりする能性があります。

任意整理を弁護士や司法書士に依頼すると、債権者1社あたり約3万円~10万円程の依頼費用がかかりますので、任意整理をして減額される金額が、依頼費用よりも少なければ任意整理をするメリットはないと言えます。

任意整理は、借金額が比較的少ない場合で、かつ安定した収入が見込め無理なく返済原資を捻出できるという場合に適した手続きとなります。

任意整理では60回までの分割払いを目安に、月々の返済額を手取収入の3割以内におさえるため、借金額が年収を超えてしまう場合、任意整理以外の方法を選択せざるを得ないことになります。

払える場合でも任意整理してもいい?

任意整理は返済が困難な状態を解消するための手続きです。

基本的に、約定通りの返済を継続することができないという状況にある方でないと手続きをしてはいけないと考えます。

お金を借りるときや立替払いを利用する時、利息や手数料を払うと約束しています。その利息や手数料がカード会社等の収入となり、カード会社等は従業員に給料を払ったり株主などに収益を分配しています。

利息がカットされれば元金のみ返済することになるので、いわゆる借りたものをそのまま返すだけになります。

これではカード会社等は収益があがりませんし、設備投資、管理の費用等を考慮すると損をしていることになりますが、大多数の会社は任意整理をすれば利息のカットに応じてくれます。

これは前提として、支払いが困難なため弁護士や司法書士の専門家に任意整理を依頼している、任意整理に応じなければ自己破産されてしまう恐れもある、だから任意整理に応じるというものです。

以前と違い最近は、任意整理すれば利息をカットできるということ知って、約定どおり返済はできるが、利息を払いたくない、利息がもったいないなどという理由で任意整理を希望されることも多いです。

このような場合、借入件数、債務の総額、毎月の返済額、現在の収入や支出をお聞きして、任意整理をする必要があるかどうか検討することになります。

返済はできているけど、利息を払いたくないと相談される方でも、返済できていない(実際は借入、返済を繰り返していて借金が減っていない若しくは増えている)というケースは多いです。

毎月の返済が苦しいと思ったのなら、ご自身で任意整理をすべきか判断されるより、弁護士、司法書士の専門家にご相談いただければと思います。

少額の借金でも任意整理した方がいいケース

任意整理の相談を受けると、ほぼ全員が数枚のカードを使用されていて返済が困難になっている状況です。

50万円とか30万円とかという金額のカードもありますし、中には数万円〜10万円くらいしか使っていないカードもあります。

この少額しか使用していないカードを任意整理に加えたほうがいいのでしょうか?

債権者を平等に扱うという原則に従って全社対象にすべきですが、カットできる利息と弁護士や司法書士などの専門家に支払う報酬を比較して対象にしないとう選択肢も考えられます。

ただし、少額の借金でも一括請求されている、支払期限を延ばせば返済できる場合は、費用面だけではメリットは判断できませんから、分割や返済開始時期の交渉のために依頼したほうがいい場合もあります。

なお、少額の借金でメリットはなく任意整理から除外した場合でも、そのカード利用してはいけません。

せっかく任意整理して利息をカットできたのに、別のカードで利息付きの借金を増やしていては、依頼費用を払って任意整理した意味がなくなります。

また、任意整理していない会社も、信用情報機関の情報から任意整理をしていることを知りますので、いずれ利用が停止されてしまうこともあります。

自力返済が難しくなる基準

借金のことを家族に知られたくない、クレジットカードが使えなくなると不便、お金を借りることができなくなると困るなどの理由で借金の返済が苦しくなっても、債務整理をためらっていませんか?

借金を滞納して放置すると、債権者から裁判をされ差押えをされてしまう可能性が出てきます。

ここでは、債務整理を検討するタイミングや判断基準を解説します。

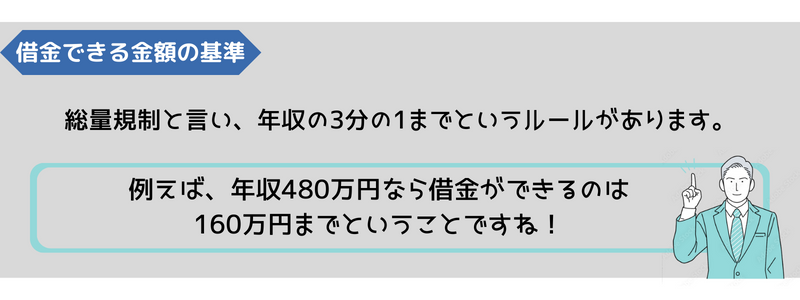

借金の総額が年収の3分の1を超えている

債務整理するかどうかを検討する目安の一は、借金総額が年収の3分の1以上なっている場合です。

貸金業法で、年収の3分の1以上を超える個人への貸付は禁止されていて、これを総量規制といいます。

総量規制の対象は、消費者金融やクレジットカード会社などの貸金業者に限られますが、規制対象ではない銀行も総量規制に類似した自主規制を設けている場合もあります。

年収の3分の1とは、これを超えると返済不可能となる確率が高く、これを超えない借入ならば家計を圧迫せず無理なく返済を継続できると金融庁が判断したものです。

同居の家族が家賃や生活費を負担してくれて、ご自身には返済金額以外の支出がないケースもありますので、絶対とは言えませんが、借金の総額が年収の3分の1を超えているかどうかが債務整理を検討するかどうかの判断基準の一つとなります。

返済額がほぼ利息に取られている

月々の返済額を少なくすると、返済額のうち利息に充当される割合が増えるため、いつまでたっても元金が減りません。

毎月約定通り返済を続けても元金が減らないのであれば、月々の返済額を増額しないと、将来的に借金を完済できる見込みはありません。

一度返済額のうちいくらが元金に充当されるのか計算してみるといいでしょう。

また借入れと返済を繰り返している場合、返済してわずかに元金が減ったとしてもその減った元金分をまた借りてしまうので永遠に借金が減りません。

返済額増額や繰り上げ返済、ボーナスでの返済を検討できる経済的余裕がない場合、債務整理を検討した方がよいと思います。

返済先が3社以上ある

複数社から借金があると、借入・返済状況をつかみづらくなるので、完済の目途が立てられなくなるようになります。

収入の範囲内で返済可能なのであれば問題ありませんが、他社から借入れたお金で返済するようになると、借金が増えて生活が破綻する可能性が出てきます。

はじめてお金を借りに行くときは慣れないので心理的な抵抗がありますが、2社3社と借りていくうちにお金を借りるということに心理的な抵抗なくなっていきます。

お金が足りなくなったらまた借りればいいと考えてしまい、気付いたときにはどうしようもないとなりがちです。

また、返済に追われているので、安易に借入先を増やしてしまいます。

返済先が3社になってしまった場合は弁護士や司法書士などの専門家にお早めに相談しましょう。

返済するための借入れになっている

多重債務に陥ると、返済のためにお金を借りるということを繰り返すようになります。

自転車操業の状態を続けていると雪だるま式に借金が増え、そのうちに、どこもお金を貸してくれなくなり、行き詰ってしまいます。

そのような状態になってしまうと、ご自身だけで借金を返済することが困難になり、常に返済のことが頭から離れなくなります。

そうなると、正常な判断ができなくなります。

正常な判断ができなくなると、簡単にお金を作ろうとギャンブルをしてしまったり、詐欺にひっかかってしまって、逆に借金を増やしてしまうことになりかねません。

返済のために借入を繰り返すようになっていると感じたら、できるだけ早く債務整理を検討し弁護士や司法書士などの専門家に相談しましょう。

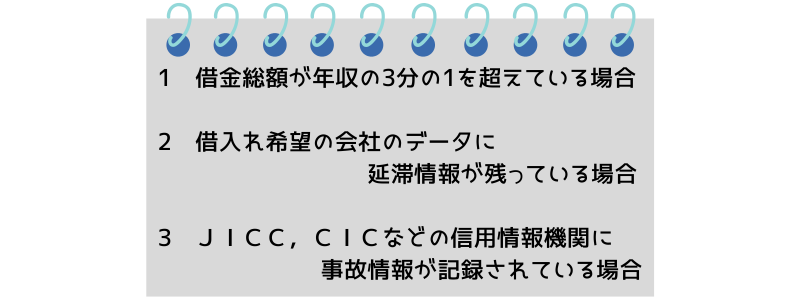

借金を断られた

新規の借入れや追加の融資を断られる状況なら、債務整理を検討するタイミングと思われます。

お金を貸すことを商売にしているプロがお金を貸すことをためらっている(返済してもらえないと思っている)状態ですので債務整理を真剣に考えるべきです。

借入れを断られる場合は、下記のいずれかに該当していると思われます。

返済を続けるために新規の借入れや追加の融資を受けなければならない状況なら借金は増えるばかりです。

闇金などに手を出す前に、できるだけ早く弁護士や司法書士などの専門家に相談したほうがいいと思います。