借金問題にお困りの方は、債務整理や自己破産などをネットで調べることがあるかと思います。

その際に、しばしば、「借金減額シミュレーター」や「国の認めた借金救済制度」などといった広告を目にするのではないでしょうか。

このような減額や救済といった言葉は、事実であれば魅力的である一方で

といった疑問や疑念を抱くことは、一般消費者として当然でしょう。

結論から言えば、借金減額が可能というのは事実ですし、全くデメリットなく利用できる制度が限られているというのも事実です。

ただし、借金が減るというのは大きな利益であることには間違いがなく、借金減額の手続きを利用することで相応のメリットが得られます。

本記事では、借金が減額できる仕組み、その3つのパターンを順番に説明していきます。

そもそも借金の減額とは?

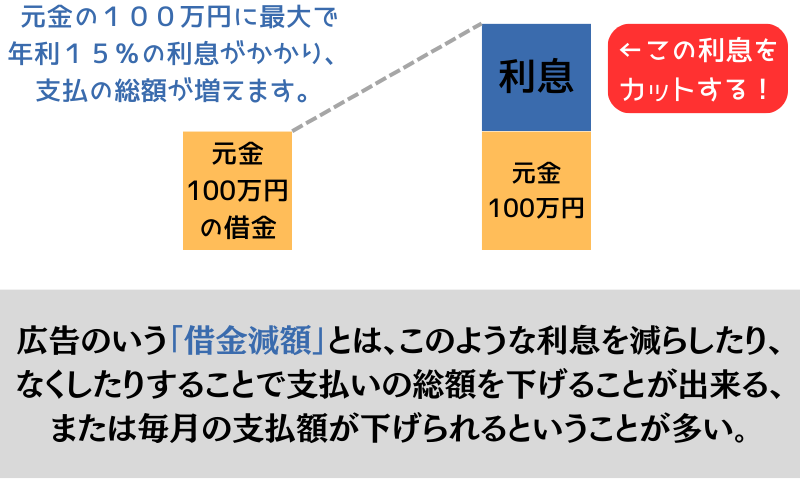

そもそも借金が減るというのはどういうことでしょうか。

例えば、100万円の現金を借りていたり、クレジットカードの返済額があるとしましょう。この場合、多くの人はこの100万円の部分が借金と認識していると思います。

しかし、自己破産や個人再生といった法的な手続きをしない限りは、このような元金が減らせる可能性は低いのが現実です。

支払総額が減ることも借金減額

さきほどの例で言うと、100万円を借りたら、100万円は返すということです。

ですが、消費者金融やクレジットカードの場合、ここにさらに利息がかかります。

一見、減額が出来ていないように感じるかもしれませんが、借金減額の手続きをしないで高額な利息を支払うよりはメリットがあります。

そういった意味では、支払総額が減るのだって立派な借金減額といえるのではないでしょうか。

借金が減額できる仕組み3パターン

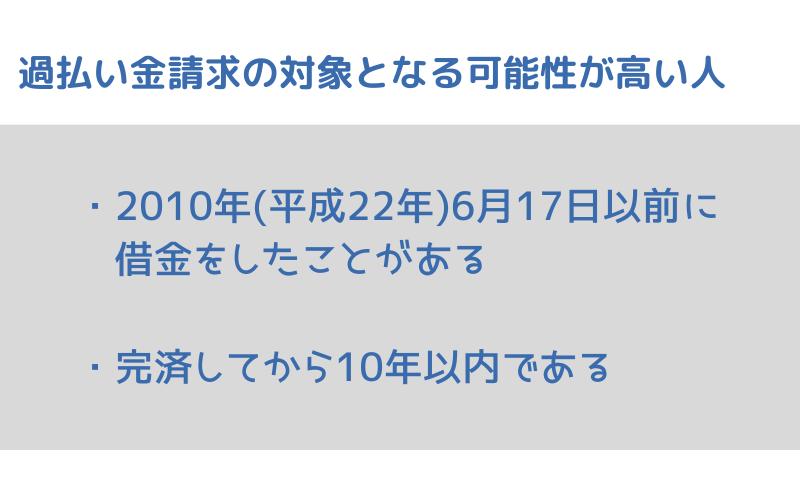

①過払い金返還請求

過払い金返還請求の最大のメリットは「借金の元金が減額される」ことです。

例えば、100万円の借り入れに対して、80万円の過払い金が発生した場合元金100万円-過払い金80万円=元金20万円

と、返済していた借金に過払い金を充てることで全体として、元金を減らすことができます。

このように、過払金請求にはメリットが多く、デメリットもほとんどありません。

②おまとめローンや低金利商品への乗換

これは、いずれも「利息の高い消費者金融やクレジットカードを、低金利のローンに切り替えることで支払総額を減らす」という方法です。

おまとめローンの金利はそこまで安くない

おまとめローンを選ぶ際には、「金利」に注意することが重要です。

複数の借り入れの金利と比べて、おまとめローンの金利が低ければ、毎月の返済額や総返済額が減る可能性が高くなります。

同じおまとめローンでも、銀行のおまとめローンは一般的に消費者金融のおまとめローンよりも金利が低い傾向があります。

返済期間が伸びると余計に利息が発生することも

借金を一本化するおまとめローンは、複数の借り入れをまとめることで、逆に月々の返済額や総返済額が増える可能性もあります。

例えば、A社,B社,C社から計300万円を借り入れていたものを、D社でおまとめローン(金利6%)をしたとします。これを10年かけて返すとして、毎月の返済額は約33000円となります。

10年間、毎月30000円を越えるお金を返済にあてないといけないというのは、非常に大変だと言えるでしょう。

さらに、上記の条件では、D社に支払う将来利息は約100万円もかかってしまいます。これでは、何のためにおまとめローンを組んだのかわからないのではないでしょうか。

もしも、おまとめローンを検討しているのであれば、まずはおまとめローンを提供している会社に問い合わせて、金利や借入金額、返済期間などの条件を確認しましょう。

審査が厳しい傾向がある

おまとめローンの場合は、一般的なカードローンよりも審査が厳しい傾向があります。

おまとめローンでは、借りている場所が複数あり、借入額も多くなるため、返済能力をしっかりとチェックする必要があるからです。そのため、おまとめローンの審査にはかなりの時間がかかります。

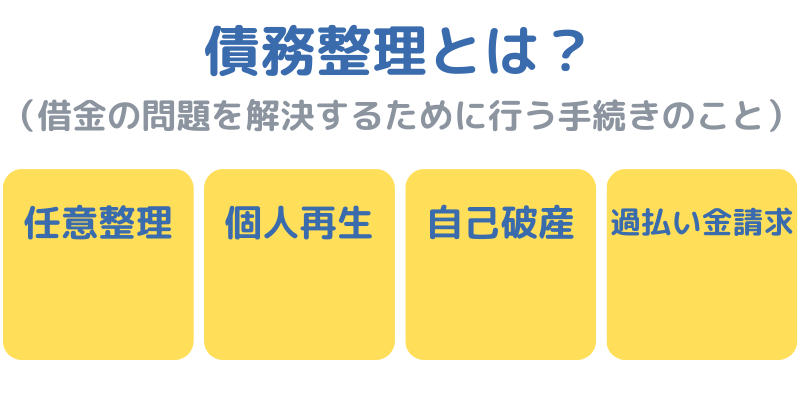

③債務整理

返済計画を見直しや、金利をカットしたりすることで負担を減らすものや、手元にある資産をすべて処分することを条件に、返済を免除することが可能です。

任意整理

任意整理とは、借金問題を解決するために、弁護士や司法書士を介して債権者と交渉し、借金の返済条件や金額の見直しを行う手続きのことです。

債務者と債権者が合意に達することで、利息の減額、返済計画の変更や一部の債務の免除などが行われます。

先述のおまとめローンも金利を安くして、返済計画を変更する手続きですから、任意整理は、似ている面があります。

ですが、任意整理の場合、利息が0%になることも多いため、支払いを行えば返済金のすべて、もしくは大部分の元金に充たるようになる点で、おまとめローンよりも大きなメリットがあると言えます。

自己破産

自己破産手続きは、日常の収入や資産をすべて現金化しても、借金を完済できない状態であることを裁判所に認めてもらい、借金の返済を免除される手続きです。

裁判所の承認によって借金の返済を免れることができるのは、自己破産の大きな利点です。

借金額が100万円であろうと1000万円であろうと、裁判所が許可すれば返済の免除を受けることができます。

ただし、自己破産には多くのデメリットも存在し、それが敬遠される理由となっています。

個人再生

多くの人が債務整理をためらう理由の一つは、「借金を減らしたいが、債務整理をすると自宅を手放さなければならないのではないか」という悩みです。

個人再生は、裁判所を利用して、住宅を手元に残しつつ、借金を減額した返済計画を認めてもらう手続きです。自宅を残しながら債務整理を行いたいという方には、個人再生を検討することをおすすめします。

個人再生の特徴の一つに、「住宅資金貸付債権に関する特則」というものが存在します。

この特別条項は、住宅ローンなどの住宅資金貸付債権について、自宅やマイホームを手放さずに、住宅ローン以外の借金を減額または分割払いすることが可能な規定です。

したがって、個人再生では、住宅ローンを組んでいる自宅を保持しながら、借金の金額を最低支払額は100万円、最大で元本の10分の1まで減額することができます。

債務整理が認められる理由とは

借金減額の手段として債務整理を挙げましたが、なぜそういった制度があるのか疑問に思うかもしれません。債務整理を例に、減額制度が成立する理由を説明しましょう。

実は、債務整理には以下の2つの目的があり、債務者だけでなく債権者にもメリットがある制度なのです。

債務者の経済的な再起

債務整理の一つの目的は、「債務者の経済的な再起」です。

例えば、返済できないほどの借金を抱えた場合、自己破産制度がなければ、その人は一生債務者のまま、借金取りに追われ続ける人生が待っています。

返せなくなるほど借りたその人に非があると言えばそこまでですが、それではいくらなんでも可哀想です。

また、自己破産では財産もほとんど処分しなければなりませんので、ゲームで例えていうと、ゲームオーバーからの再スタートです。

一方で、個人再生や任意整理といった手続きでは、財産を処分することなく、借金を減らしたり、利息をカットしたりできます。ゲームで言うと、チェックポイントからの再開です。

このようなチェックポイントからの立ち直りであれば、ゼロから生活を立て直す必要はありませんから、自己破産と比べればかなり楽に経済的な再起はできるでしょう。

債権者の利益の保護・調整

債務整理のもう一つの目的は、「債権者の利益の保護・調整」です。

債権者は、借りたお金をできるだけ多く回収したいと考えます。しかし、債務者が返済できなくなってしまうと、回収できる金額は限られてしまいます。

そこで、債務者に自己破産などの制度を利用してもらい、債務者の財産を売却してできるだけお金を回収できるようにするのです(複数の債権者がいる場合は公平に分配されます)。

また、任意整理や個人再生という制度では、利息をカットしたり元金を減らすなどの条件を受け入れることで、自己破産よりも多くのお金を回収できるようになっています。

債務整理の注意点

ノーリスクではない

債務整理には、「自己破産・個人再生・任意整理」といった各手続があり、これらはそれぞれ別の手続きです。

したがいまして、リスクやデメリットはそれぞれ異なりますが、債務整理手続のすべてに共通するデメリットやリスクがあります。

有名なのは信用情報に登録され、影響が出るというものです。

信用情報とは、借入の申し込みや契約などに関する情報のことをいいます。各金融機関は、これらの情報をもとにして、審査などを行っています。

そして、債務整理の手続きを取った場合、事故情報(いわゆるブラックリスト)に登録されます。「事故情報」とは、返済が一定期間滞った、破産開始決定が出たなどの情報のことです。

事故情報が載っている間はローンやクレジットカードの新規申し込みをしても原則として審査に通りません。

また、今所有しているクレジットカードも、カード会社側から解約されたり、解約まではいかなくても、限度額を下げられるのが一般的です。

保証人・連帯保証人付の債務を債務整理した場合、保証人・連帯保証人に返済の義務が移ることとなります。そのため、任意整理後は借金をした人への請求はストップし、保証人・連帯保証人へ請求が行きます。

自己破産や個人再生の場合、手続きを取る会社を選ぶことができず、すべてが対象となってしまうため、避けることはできません。

ただし、任意整理であれば手続する会社を選べるため、保証人がついている債務は避けて、それ以外を整理することができます。

ですので、どうしても保証人に迷惑をかけたくないと言うのであれば、任意整理手続を行うことで、リスクを回避できます。

破産手続は、破産者の財産を処分してお金に換えて、それを債権者に公平に返済し、それでもなお借金が返せない場合は返済を免除するという手続です。

したがって自己破産においては、マイホーム等の財産を手放さなければなりません。家、車、生命保険、預金、その他一定以上の価値があるものが対象になります。

ただし、全財産を処分する必要があるわけではありません。

自己破産をして免責が許可されたことにより、借金が無くなったとしてもその代わりに生活が成り立たなくなってしまったのであれば、債務者の経済的更生を図ることができません。

そこで、財産のうちで「自由財産」と呼ばれる財産に該当する財産は処分しなくてもよいことになっています。

また、処分しても価値の無いようなものは、処分の対象になりませんし、一定以上の価値がないものの場合は、処分コストの方が高いため処分対象にはなりません。

個人再生・自己破産の情報は掲載される官報とは、ひと言でいえば、「国の発行する新聞」のようなものです。官報は、冊子やインターネット上で公開され、誰でも閲覧可能となっています。

個人再生や自己破産をすると、この官報に氏名や住所が記載されます。

とはいえ、官報は金融機関や信用情報機関、公官庁など、主に債務整理に関わっている会社や業者が読むものであり、一般の人が官報に接する機会はほとんどないといっていいでしょう。そもそも、債務整理を検討するまで、官報をご存じないという方も多くおられます。

自己破産をすると、一定期間、制限を受ける職業というものがあります。どの職業が制限を受けるかは、通常、それぞれの職業を定めた法律に記載されています。

身近なところでは、警備員や貸金業者、宅建士や生命保険の外交員などは、自己破産の手続き中は資格が制限されたり、仕事に就くことができなくなってしまいます。また、破産をしたことにより、資格が取り消されてしまう場合もあります。

ただし、自己破産による制限の影響を受けるのは一部の職業・資格のみで、その制限期間も4~6ヶ月程度です。また、制限期間が経過したら、問題なく仕事に復帰できる職業・資格も多くあります。

また、これは自己破産のみに当てはまり、「任意整理」「個人再生」であれば、手続き中に職業・資格の制限がありません。

自己破産や個人再生の場合、同居する家族に内緒で手続きを進めることは困難です。

手続き中、裁判所に家計収支を提出しなければならないのですが、これは、同居家族(配偶者や父母等)の収入や支出も報告する必要があるためです。

また、自己破産の場合、車や家を処分しなければならないことも多く、その引き上げや競売の際には業者などが来ることになります。

もっとも、一緒に住んでいない親・家族であれば、債務整理を行なってもバレることはほとんどありません。また、裁判所、債権者、弁護士・司法書士からの電話や、別に住んでいる家族の住所に届くことはありません。

自己破産手続きをとっても、一人暮らしで家族と別居していれば影響はほとんどありません。

前提として、賃貸住宅の契約に信用情報は関係ありません。ですから、債務整理をしていたとしても、家を借りることはできます。

しかし、最近では家賃の支払いにクレジットカードを利用するように求められるケースもあり、債務整理をしていると、クレジットカードは利用できないか、できても制限がありますから、クレジットカード契約が必要な物件に入居するのは難しいと言えるでしょう。

もっとも、これも不動産屋に相談することで、回避できる場合があります。