一度は任意整理で借金を減額して返済していても、何らかの事情でまた借金を抱えてしまう場合は少なくありません。

そのようなとき

「もう一度、任意整理をすることは可能なのだろうか?」

「債務整理してもまた返せなくなったらどうなるのかな?」

と考える方もいらっしゃるでしょう。

では任意整理は、2回目であってもできるのでしょうか?

結論から述べると、任意整理に回数制限はないため、実は2回目以降も可能です。

しかし、2回目の債務整理は1回目の任意整理よりはハードルが高くなることが多いでしょう。

2回目の債務整理手続きのベストな進め方、手続き方法はケースバイケースです。

スムーズに手続きを進めるには、債務整理手続きの解決件数が実績豊富な弁護士、司法書士に相談してみましょう。

目次

債務整理は何回出来る?回数制限はあるの?

原則|債務整理に回数制限はない

そもそも、債務整理とは「借金の返済条件を変更することにより、借金や利息、毎月の返済額を減額したり、支払いを免除したりする」という手続きです。

この債務整理ですが、利用できる回数に制限はありません。

そのため、理論上は何回でも債務整理をすることはできます。

また、債務整理には任意整理、個人再生、自己破産という3つの手続きがあります。

これらを往復するような形で複数回利用することも可能です。

例えば

- 1回目「任意整理」

- 2回目「個人再生」

- 3回目「自己破産」

というような形で、手続を変えたり、前回とは違う手続を取ることも可能です。

2回目の債務整理とは?

①2回目の任意整理(1回目に手続きした会社とは別の会社)

もちろん返済が困難になっていれば仕方がないことなので、依頼をお受けすることはできますが、二度目の任意整理となると、反省はしていただかないといけません。

(債権者には迷惑をかけているので、当然できるという姿勢で依頼はしないでください)

一度目に任意整理をした債権者とは違う会社で借りられていると思いますが、二度目の任意整理も一度目の任意整理と手続きは変わりません。

ただし、二度目も一度目と同じ会社で借りて、再度同じ債権者と二度目の任意整理というのは、相手の対応は厳しくなってしまいます。

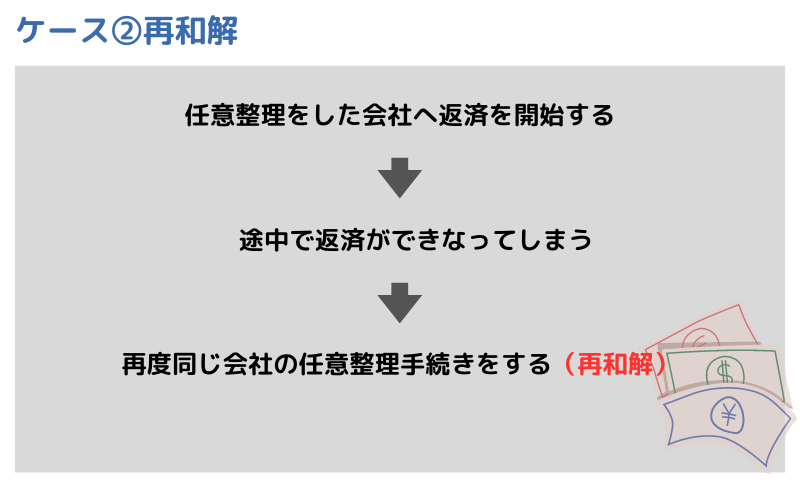

②再和解(1回目に任意整理した会社をもう一度任意整理する)

任意整理をして2か月分滞納すると一括請求され、遅延損害金が発生します。

再度、返済を開始するには再度の任意整理する必要があります。

基本的には、一度目に任意整理を依頼していた代理人事務所に、もう一度手続きをしてもらうことになりますが、辞任されていたり、業務終了(和解をした時点でご依頼者様との委任関係を終了すること)している等の理由で対応してもらえない場合は、別の新たな弁護士、司法書士事務所を探すことになります。

この場合も債権者によっては2度目の任意整理は厳しかったり、一度目よりも条件が緩和されず、再和解するまでの遅延損害金が付いてしまうということがあります。

2回目以降の債務整理が認められないケースとは?

債務整理手続きには回数制限はありませんので、2回目の手続きを行うことも可能です。

しかし、2回目以降の債務整理は貸金業者や金融機関の交渉に対する対応が厳しくなったり、個人再生・自己破産の場合には2回目以降の手続きには法律による制限が加わる可能性があります。

むしろ、1回目より悪い条件で和解をされてしまうリスクも考えられます。

ただし、1回目と異なる債権者に交渉をする場合は、他社で任意整理手続きが2回目であることの影響は生じません。

例外①|2回目の自己破産は厳しいチェックを受けることになる

まずは、2回目以降の自己破産のケースです。

そもそも、自己破産というのは、資産や財産を処分、清算したら、残りの借金は支払いを免除されるという絶大な効果があります。

借金がいくらあろうが、裁判所が認めたら、返済は免除されるのです。

ただ、これでは貸した側の不利益が非常に大きいと言えます。

そのため、債権者の保護の観点から、厳しいチェックを受けることとなります。

とくに、2回目以降の自己破産の場合は、管財事件という厳しい審査を行う運用をしているケースが多いようです。

このケースでは、裁判所に納める費用が増えたり、自己破産手続にかかる期間が長くなったりと不都合が多く生じるようになります。

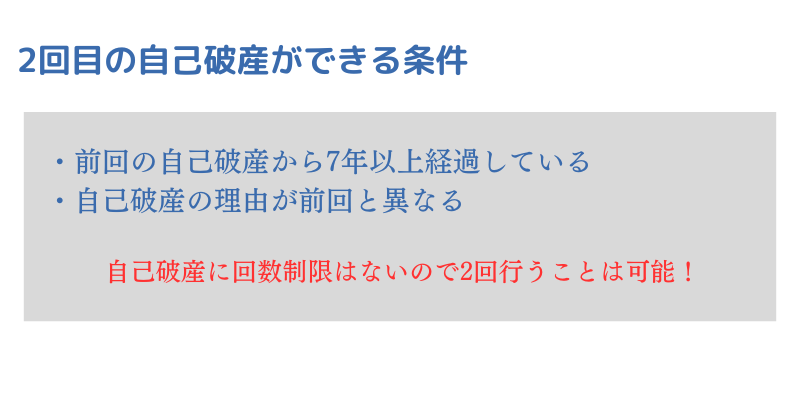

2回目の自己破産には、下記のようなハードルがあるといえます。

・原則、1回目の自己破産から7年以内は自己破産ができない

・1回目と同じ理由の自己破産は認められづらい

・2回目の手続きは費用・時間がかかることが多い

ただし2回目の自己破産を行うには1回目にない条件があるので、確認してみましょう。

原則7年以内は自己破産ができない

一度自己破産をしている場合、2回目に自己破産をするには、1回目の自己破産から7年以上経過している必要があります(破産法252条1項10号)。

7年以内の自己破産は「免責不許可事由」にあたり、原則自己破産が認められません。

ただし、失業や病気といったやむをえない事情がある場合であれば、裁判所の判断により「裁量免責」が認められることがあります。

同じ理由だと免責が認められにくいことも

2回目の自己破産の原因が前回の自己破産の原因と同じ場合、免責を認められることが非常に難しくなってしまいます。

一度借金の返済を免除されたのにもかかわらず、もう一度同じ原因で借金を負い「破産に至ったことを反省していない」と判断されると自己破産が難しくなります。

特にギャンブル、浪費などの借金の原因が免責不許可事由に当てはまる場合は、自己破産をすることは難しいでしょう。

1回目では借金の理由に問題がある場合でも裁量免責されることがありますが、2回目の自己破産はとても難しくなります。

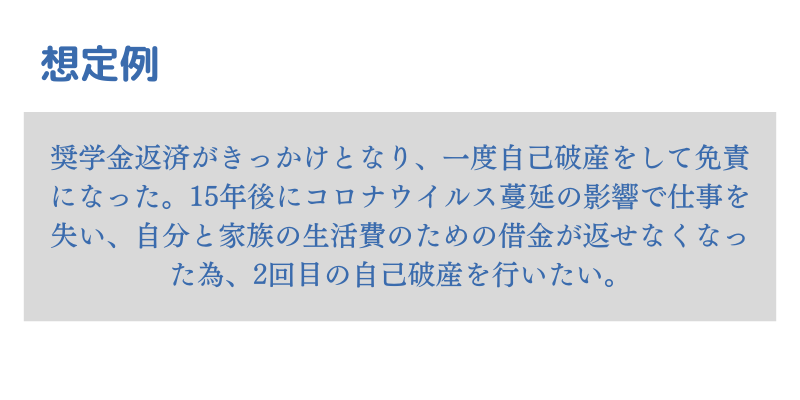

2回目の自己破産が認められる可能性が高いケースとしては以下のようなものが想定されます。

例外②|前回の自己破産や個人再生から7年間経っていないと免責不許可事由に該当する

また、短期間に何度も自己破産や個人再生をして、借金を減額したり、返済から逃れるというのも債権者にとって不利益です。

ですので、破産法では「債権者を不当に害する行為類型を法律上定めておき、これらの行為をした人には自己破産を認めない」という趣旨から破産法第252条を定めています。

そして、この破産法第252条第1項第10号には、「前回の自己破産や個人再生から7年間は再度の自己破産を認められない」という免責不許可事由が規定されています。

これにより、前回の自己破産や個人再生から7年間は「免責不許可事由」に該当するため、破産が認められないケースがあるのです。

破産法 第252条第1項第10号

| (免責許可の決定の要件等) 第二百五十二条 裁判所は、破産者について、次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。 (中略) 十 次のイからハまでに掲げる事由のいずれかがある場合において、それぞれイからハまでに定める日から七年以内に免責許可の申立てがあったこと。 イ 免責許可の決定が確定したこと 当該免責許可の決定の確定の日 ロ 民事再生法(平成十一年法律第二百二十五号)第二百三十九条第一項に規定する給与所得者等再生における再生計画が遂行されたこと 当該再生計画認可の決定の確定の日 ハ 民事再生法第二百三十五条第一項(同法第二百四十四条において準用する場合を含む。)に規定する免責の決定が確定したこと 当該免責の決定に係る再生計画認可の決定の確定の日 |

例外③|個人再生は手続きの種類が限られることもある

1回目の債務整理手続きが個人再生だった場合、下記のようなケースでは1回目の手続きで圧縮していた債務が戻ってしまったり、債務整理手続きの種類が限られたりすることがあります。

・減額後の借金が完済できなかった場合

・住宅ローン特則を使った場合

・給与所得者等再生手続を利用した場合

減額後の借金が完済できていないと原則借金額が戻ることも

1回目の個人再生で減額した後の借金が完済できないと、決定していた再生計画が失敗したと見なされ、借金額が圧縮前の額(負債総額)に戻ってしまいます(手続き後の返済分は差し引かれます)。

2回目の個人再生を目指す場合は、圧縮前の借金を加算して再生計画を組み直す必要があります。

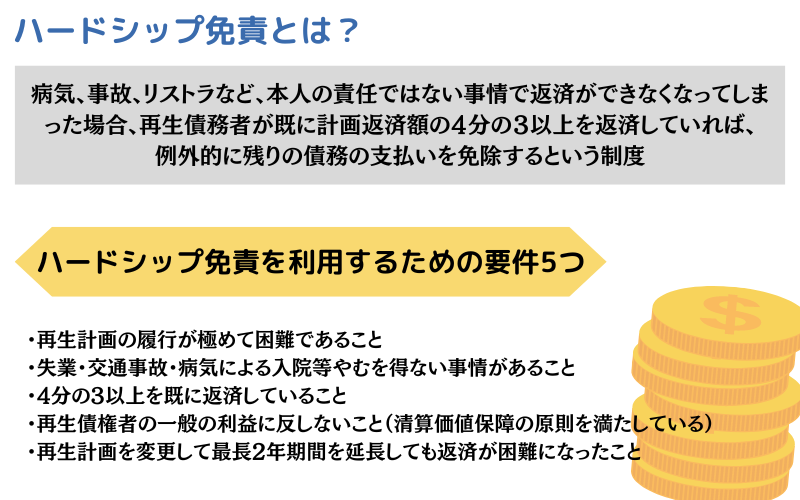

ただし、「再生債務者がすでに4分の3以上の返済を終えている」などの条件を満たせば、ハードシップ免責が利用できる場合もあります(民事再生法235条・244条)。

住宅ローン特則を使った場合は注意が必要

1回目の個人再生で住宅ローン特則(住宅資金特別条項)を利用した場合、住宅ローンの返済も個人再生の計画に組み込まれることになります。

つまり、たとえ他の圧縮した債務を3~5年で完済していても、住宅ローンを完済していないと、決定していた再生計画が失敗したと見なされ、1回目の個人再生で圧縮した分の債務額の返済義務が生じる可能性があるのです。

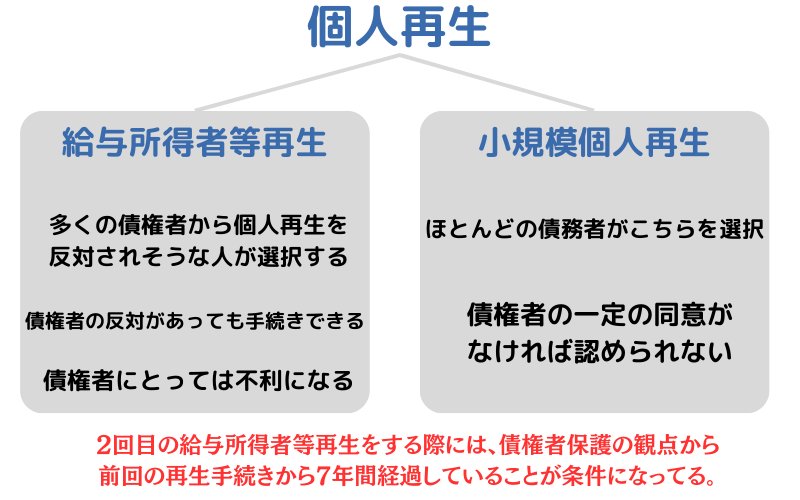

給与所得者等再生手続を選択できないこともある

個人再生の給与所得者等再生手続を利用するには、過去7年間以内に、自己破産または給与所得者等再生手続が認可されていた場合、申立てはできません。

例外③|個人再生や任意整理でも条件が悪くなるリスクがある

他方、個人再生や任意整理では、上記のような免責不許可事由が存在しません。

そのため、理論上は複数回の手続を行っても問題はありません。

ですが、個人再生の場合は、債権者に意見を述べる機会が与えられており、複数回目の手続の場合は、同意を得られない可能性があります。

また、任意整理の場合は、債権者と交渉して返済条件を合意しなければいけませんが、この際にも回数が影響して、いい返済条件を取れない可能性があります。

2回目の債務整理手続きは費用・時間がかかることが多い

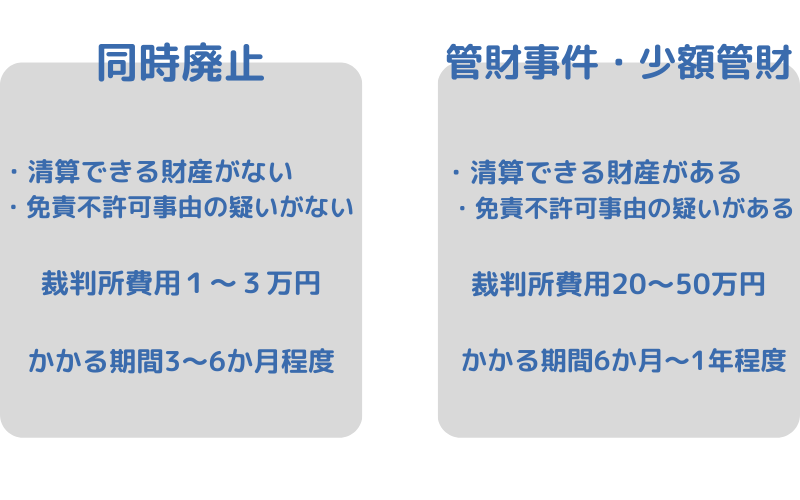

2回目の自己破産の特徴として、「同時廃止」(破産手続き開始決定と同時に手続きを廃止する)ではなく「管財事件」の手続きになる可能性がとても高いです。

同時廃止は、家や車などの清算できる財産が明らかにない場合、および免責不許可事由に該当しない場合に適用される手続きです。

対して管財事件は、清算できる財産(家や車など)を所有している場合、および免責不許可事由に該当する場合に適用されます。

1回目の自己破産では同時廃止になることが多いですが、一方、2回目の自己破産では借金の理由などについても厳しく調査することが必要と考えられるため、管財事件になることが多くなります。

借金に困っている個人債務者の自己破産であれば、1回目は同時廃止になることも少なくはないです。

ただし、複数回数の債務整理をしているというのは、「借金の常習犯」ということです。

刑法上でも「常習犯」は厳しく罰せられるのと同様に、債務整理も、厳しい対応をされるときがあります。

2回目の債務整理に失敗しないための重要ポイント

手続きの種類を変更する

自己破産や個人再生の経験者が、同じ手続きを試みても、裁判所の承認を得ることが難しいケースが考えられます。

そのため、複数回の債務整理を検討する場合、以前とは異なる手続きへの切り替えを考えることが重要です。

たとえば、任意整理を試みたが返済に困難が生じた場合、再度任意整理を行っても失敗する可能性があります。

ですから、任意整理ではなく、自己破産や個人再生を検討することも選択肢となります。

ほかにも、自己破産を経験した後で再び債務整理が必要な場合も、任意整理や個人再生を検討するなど、手続きの柔軟な変更が失敗のリスクを回避するために役立ちます。

この際、自身で判断するのではなく、弁護士や司法書士などの専門家からアドバイスを受けることが非常に重要です。

たとえ、自己破産の経験者であっても、債務整理全般についての、深い知識を持っていることはほとんどありません。

また、債務整理を行う以上、一定のデメリットは甘受しなければなりませんので、全ての要望を聞けるわけではありませんが、債務整理に特化した専門家であれば、可能な限りニーズに合った解決策を提案し、適切なアドバイスを提供してくれるでしょう。

生活環境・生活事情が変化したことを伝える

2回目以降の債務整理を再度検討する場合、債務整理をするためには、債務者が返済できない状態である必要があります。

そのため、再度の債務整理を考える場合、以前とは状況が異なることを、債権者や裁判所に伝える必要があります。

ですから、生活状況の変化をしっかり説明できるようにすることが大切です。

たとえば、収入が減少した場合、会社でリストラにあった場合、または転職などが収入減の理由として具体的に挙げられます。

これらの変化を詳しく説明することで、債務者が返済できなくなった背後にある原因を明確にし、裁判所や債権者に納得してもらいやすくなります。

また、健康の問題に触れる場合、病気やケガが働くことを難しくしたことを説明しましょう。

状況を裏付けるために、医師の診断書や具体的な医療記録を提供することが役立ちます。

さらに、事故による賠償金支払い等についても、事故の詳細や支払うべき賠償金の金額、支払い期限などを具体的に伝えましょう。

事故に関する書類や警察の報告書、保険会社とのやり取りなどの証拠を示すことで、状況を理解しやすくなります。

つまり、再度の債務整理を考える場合、生活状況の変化を詳しく説明し、その変化が債務者の返済能力にどのように影響を与えたかを明確に伝えることが重要となります。

条件が悪くなることは覚悟する

では、実際、債務整理を経験する人はどのくらいいるのでしょうか?

JICC(信用情報機関)のデータによれば、クレジットカードやキャッシングを利用し、借金を抱えている人は約1700万人いると言われています。

そのうち約350万人が事故情報に登録されています。

ただし、これには延滞や滞納をした債務者も含まれていますので、すべての人が債務整理を経験しているわけではありませんが、参考にはなる数字です。

350万人という事故情報の数は多く感じるかもしれませんが、日本の総人口は約1億2000万人ですから、全体のわずか3%にすぎません。

つまり、借金が問題になるほど借りてしまう人というのは、30人に1人ほどの稀なケースなのです。

そして、多くの人は1回の債務整理で問題を解決し、その後は借金に悩まなくなります。

ですから、2回目や3回目の債務整理を経験する人は、さらにまれなケースです。

このようなケースでは、債権者や裁判所からの優しい条件や許しを期待することは難しいでしょう。

実際、1回目の債務整理と比較すると、2回目や3回目の債務整理の条件は厳しくなる傾向があります。

そもそも借りるべきではないことを忘れない

そもそも、債務整理は借金問題を解決する手続きです。

率直に言えば、債務整理が必要な状況は、一度は借金の返済に失敗したということです。

これは家計や生活の管理に疑念を抱かざるを得ません。

「二度あることは三度ある」と言いますが、借金で一度失敗した人が、生活状況や収支を考えずに再び借金をすると、再び失敗する可能性は高いでしょう。

実際、2回目や3回目の借金をする人は珍しくありませんし、途中で債務整理を諦めることもあります。

このような状況の債務者に、借金を適切に管理する能力があると考えるのは難しいです。

したがって、一度借金問題を解決した後は、再び借金に陥らないように警戒し、自己を律する必要があります。

また、債務整理後にお金を貸す業者は、通常、高金利の消費者金融や街金業者に限られ、返済が難しくなることがほとんどです。

さらに、信用情報に事故情報が記録されているため、一般的な金融機関からはお金を借りにくくなり、知人や親族から借りたり、場合によっては違法な闇金業者に頼ることになるかもしれません。

こういった状況に陥った場合、結末は非常に悲惨です。

会社や親族、知人から信頼を失うことにもなりかねませんし、人間関係に問題が生じることもあります。高利貸しや闇金に返済を迫られるかもしれません。

債務整理でせっかく身ぎれいになったのですから、「そもそも借りるべきではないことを忘れない」ということが非常に大切になります。

注意!ヤミ金には絶対に手を出さない

ここまでご紹介した注意点から、2回目の債務整理を避けてどうにか解決したいと感じられる方もいるかもしれません。

しかし、だからといって、ヤミ金に手を出すことは絶対にやめてください。

ヤミ金に手を出してしまうと、

・金利が高すぎていつまでも完済できない

・自宅に押しかけられたり、会社に取り立ての電話がかかってきたりする

・個人情報が犯罪に転用される

といったトラブルに巻き込まれる可能性があります。

もしヤミ金から借り入れてしまった場合は、警察や弁護士、司法書士にすみやかに相談するようにしましょう。

無用なトラブルを避けるために、2回目の債務整理のコツや進め方を弁護士や司法書士に相談してみることをおすすめします。