借金が650万円まで膨らんでしまったら、どのような返済方法があるのでしょうか?

650万円の借金を自力で返済する場合、毎月の支払い額が高額になり負担は大きなものになります。

利息が高いケースでは正直かなり大変な状況であり、債務整理を検討する必要がある人は多いと思います。

✓ 借金650万円の返済方法について

✓ 自力で返済する場合

✓ 債務整理を行って返済する場合

借金650万円 自力返済できる?

一般的に自力返済が難しいと判断する基準は、住宅ローンを除く借金総額が年収の3分の1を超えた場合といわれています。

更に返済を難しくさせるのが、利息。

650万円を貸付金利年15%で借りている場合、月の利息だけで81,250円という計算になります。

したがって毎月81,250円より多く返済しないと借金は減らないということになります。

金利が低ければ自力返済も可能

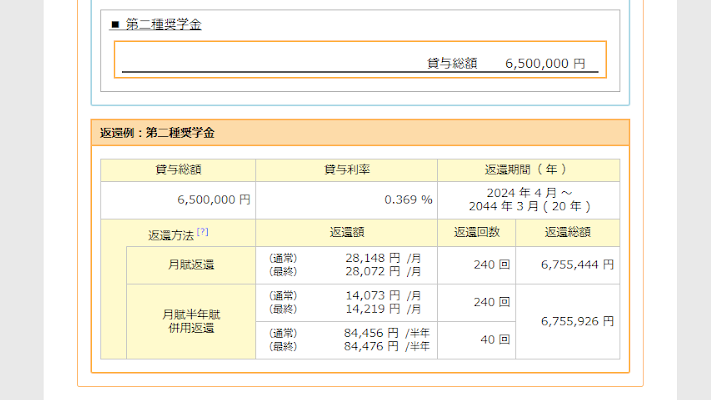

650万円の借金のうち奨学金が大半を占めるケースでは、通常の返済方法で完済できる可能性が高いといえます。

例えば、奨学金で650万円の借金があり、金利が0.369%の場合を日本学生支援機構の奨学金貸与・返還シミュレーションで確認すると、月々14,073円を返済すれば20年で完済できることが分かります。

月収20万円以下の人にとっては、それなりの負担になってしまうかもしれませんが、節約して家計をやりくりすれば、自力での返済は十分可能といえるでしょう。

ただ、消費者金融からの借入れなど金利が12~15%になってくると、自力での返済はかなり難しくなってきます。

なぜかというと、利息が尋常でないほどかかってくるからです。

650万円の借金の金利が15%の場合、毎月の返済額と最終的に支払う利息の総額は次のようになります。

| 毎月の返済額 | 返済期間・回数 | 利息の総額 |

| 10万円 | 11.3年・135回 | 6,975,145円 |

| 11万円 | 9.1年・109回 | 5,380,523円 |

| 15万5千円 | 5年・60回 | 2,767,225円 |

| 18万1千円 | 4年・48回 | 2,181,387円 |

| 22万6千円 | 3年・36回 | 1,605,150円 |

毎月22万6千円の返済をしても、最終的に支払う利息は100万円を軽く超えてしまうのです。

また、注意しなければいけないのは、冠婚葬祭やお祝い事などで急な出費が発生して、必ずしも計画どおりに返済できるとは限らないということです。

返済が厳しくなり新たな借金を作ってしまうと、ますます借金生活から抜け出せなくなってしまいます。

借金が増え続けてきた生活から抜け出すことは簡単なことではないのです。

借入先が複数社の場合は利息が高くなりやすい

複数の金融機関から借り入れを行った結果、借金の総額が650万円を超えてしまったということもあると思います。

こういったケースでは、それぞれの借金額が少ないため金利が高くなってしまい、利息分の支払いが高額になる可能性があります。

5社から利息制限法で定められた上限金利で借り入れ、毎月の返済額を11万円とした場合、最終的に支払う利息の総額は次のようになります。

| 借入額 | 月々の返済額 | 利息の総額 |

| A社 300万円 (15%) | 5万円 | 2,579,586円 |

| B社 160万円 (15%) | 2万5千円 | 1,638,853円 |

| C社 90万円 (18%) | 1万6千円 | 1,094,814円 |

| D社 50万円 (18%) | 1万円 | 430,985円 |

| E社 50万円 (18%) | 9千円 | 583,025円 |

| 合計 | 11万円 | 6,327,263円 |

前項でシミュレーションした1社から650万円を年利15%で借り入れた場合の利息の総額より100万円近く多くなっており、複数社から上限金利で借りるほうが増えてしまうことがわかります。

借金650万円の返済方法 解決策を紹介

借金650万円の返済方法としては次のようなものが考えられます。

・返済計画の見直し

・金利の低いローンへ借り換え

・おまとめローンを検討する

・債務整理を検討する

・過払い金が発生しているなら返還請求を検討する

返済計画の見直し

借金650万円の返済が厳しいと感じたら、次のような手順で返済計画を見直しましょう。

①借入状況を把握する

【現在の借入額】【毎月の返済額】【利息はいくらか】といったところを整理します。

現在の借入額や利率がわからないときは、借入先の会員ページ等で確認することができます。

借入先がわからい場合は信用情報機関に開示請求して確認するとよいでしょう。

②家計の見直し

毎月の家計を把握して、抑えられる支出がないか確認しましょう。

スマホのアプリには無料で利用できる家計簿アプリが多数あります。

これを利用することで簡単に毎月の家計を把握することができます。

家計の現状が把握できたら、家賃や光熱費、通信費(携帯電話、インターネット回線)、保険料(生命保険料、損害保険料等)などの固定費を中心に見直しを行うことがポイントです。

③債権者と交渉する

毎月捻出可能な返済額が確認できたら、返済期間や利息等を考慮のうえ無理なく支払える返済計画を立て、債権者と交渉します。

返済計画が現実的なものであれば、毎月の返済額や返済金を変更してくれる可能性があります。

金利の低いローンへ借り換え

金利の低いローンへ借り換えることも解決方法の一つです。

借金の借り換えとは、現在より金利が低いところから新たに借り入れ、現在の借金を一括返済することをいいます。

借り換えが効果的であるのは、借金の返済を難しくしている要素の一つに“利息”があるからです。

借金650万円を月々11万円ずつ返済するケースで年利5%と15%の利息を比較してみましょう。

| 年利5% | 年利15% | |

| 利息の総額 | 977,338円 | 5,380,523円 |

年利が10%上がると利息の総額は5倍以上になることがわかります。

ただし、借り換えにも審査がありますので、そもそも返済が困難な状態であると、借り換えできないことが考えられます。

また、“個人消費者の借入上限を年収の3分の1までに制限する”という貸金業法で定められたルール(総量規制)がありますので、借金650万円の借り換えはできない可能性もあります。

おまとめローンを検討する

借入先が複数社あるケースでは、おまとめローンを利用することにより、利息を低く抑えることが期待できます。

おまとめローンとは、その名のとおり複数社からの借入れを1社にまとめるローンのことです。

借金の額が大きくなるほど利息制限法で定められた上限金利は低くなりますので、借金を1社にまとめることで金利が低くなる可能性があります。

また、借入先を一つにすることで、借金を管理しやすくなるというメリットもあります。

おまとめローンは借り換えの一種なのですが、総量規制の例外貸付に該当するため、年収の3分の1以上の融資でも対応してもらえますので、借金650万円でも利用できる可能性があります。

ただし、利用にあたっては審査があります。

借金の返済が困難な状態であれば審査に通らない可能性もあります。

また、おまとめローンを利用し毎月の返済額を減額すると、返済期間が延びてしまい利息の支払いがかえって増えてしまうことも考えられますので、利用するにあたっては慎重に検討する必要があります。

債務整理を検討する

これまで紹介してきた方法では完済の目途が立たない場合は、債務整理を検討する必要があります。

債務整理とは、債権者との交渉や裁判所での手続きを通じて、借金の減額や免除を目指す手段であり、【任意整理】【個人再生】【自己破産】といった方法があります。

任意整理

債権者と直接交渉することで借金の利息の減額を図る方法

個人再生

裁判所を介して金の減額を認めてもらう方法

自己破産

裁判所を介して借金の支払いを免除してもらう方法

3つの方法に共通するデメリット

全ての手続きに共通するデメリットは信用情報機関に事故情報が登録されることです。

俗に“ブラックリストに載る”といわれる状態です。

信用情報機関・ブラックリストについて

信用情報機関とは、ローンやクレジットカードの利用者の申し込みや契約の内容、支払い状況、借入残高などの信用情報を管理・保存する機関のことです。

貸金業者や金融機関、クレジットカード会社は、信用情報に基づいて貸付けの審査を行います。

債務整理や支払い遅延等が起きた場合は事故情報が登録され(ブラックリストに載る)、信用情報機関に加盟する貸金業者や金融機関が確認できるようになっています。

事故情報の登録機関は5~7年程度といわれており、その間は原則としてクレジットカードや各種ローンの利用・新規契約ができなくなります。

個人再生すると月々4万円未満の返済になる可能性がある

個人再生は、裁判所に申し立てを行い再生計画の認可を受けられれば、借金を5分の1~10分の1程度まで減額してもらえる可能性のある手続きで、減額した借金を原則3年(最長5年)で返済します。

借金650万円のケースでは、最低弁済額が130万円になりますので、月々4万円未満の返済でも3年で完済できる可能性があります。

個人再生のメリット

✅借金理由は問わないため、ギャンブルや浪費でできた借金でも減額できる

✅“住宅ローン特則(住宅資金特別条項)”を使うことで、住宅ローンを返済中であっても自宅を残せる

✅カーローンを完済していれば、車を残せる

個人再生の注意点

✅定期的かつ継続的な収入が見込めない場合は認可されないことがある

✅手続きが複雑で、期間がかかる

✅連帯保証人や保証人がいる場合、一括返済の請求がいく

✅所有財産が多いと返済額が高くなることがある

✅500万円未満の借金の場合、最低100万円の返済義務がある

自己破産は原則として全額支払い免除になる

自己破産は、返済不能なことを裁判所に申し立て、一部の支払いを除いたすべての借金の免責を認めてもらう手続きで、無職・無収入の人や生活保護受給中の人でも手続きできるという特徴があります。

自己破産のデメリット

✅家や車、預金など一定以上の価値がある財産は回収され債権者に配当される

✅手続き中は一部の職業・資格に制限がかかる

✅連帯保証人や保証人が返済を求められる場合がある

✅“免責不許可事由”に該当すると自己破産が認められない可能性がある

免責不許可事由に該当するもの

✅競馬・パチンコなどのギャンブルや株・FX等が原因で借金した場合

✅返済できないことがとわかっていて借金した場合

✅過去7年以内に自己破産等の制度による免責を受けたことがある場合

任意整理すると月々10万円以上支払う必要があることも

任意整理は、債権者と直接交渉することにより、将来利息のカットや減額、返済計画の見直しを図り完済を目指す手続きです。

手続きの対象にする債権者を選べますので、カーローンや住宅ローンを対象から外すことで、車や自宅を手放さずに済みます。

また、保証人がついた借金を対象から外せば、保証人に影響がでることもありません。

裁判所を通す必要もありませんので、会社や家族・知人に知られにくい手続きといえるでしょう。

ただし、任意整理は、債権者と和解後、3~5年程度で完済を目指すことになります。

将来利息をすべてカットできたとしても、借金650万円を5年で返済するとなると、月々最低11万円は支払わなければなりません。

和解内容次第になりますが、解決に至らない可能性があることも念頭に置いておきましょう。

過払い金が発生しているなら返還請求する

過去に返済した借金に過払い金が発生している場合は、過払い金返還請求をすることで、お金を取り戻す、借金と相殺するといったことができるケースがあります。

過払い金とは、支払う必要がなかった利息のことです。

2010年(平成22年)以前は利息制限法と出資法の上限金利が異なっており、利息制限法で定められた上限金利を超えていても、出資法の上限金利を超えていなければ罰則はありませんでした。

そのため多くの貸金業者はこの範囲内で貸し付けを行っており、この金利が“グレーゾーン金利”と言われていました。

このグレーゾーン金利で支払っていた利息が過払い金です。

過払い金が発生している可能性がある条件

✅2010年(平成22年)6月17日以前の消費者金融やクレジット―カード会社からの借金

✅最後の返済日から10年を経過していない借金

ただ、過払い金の発生条件や返還請求できる金額の計算等、手続きは複雑であるため、個人で手続きを進めることは難しいのではないでしょうか。

心当たりがある人は、司法書士や弁護士に相談してみることをお勧めします。

借金650万円の返済が困難だと感じたら司法書士・弁護士に相談する

借金650万円を返済していく目途がどうしても立たない場合は、債務整理を検討する必要があります。

ただ、債務整理をするべきなのか、どの債務整理の方法が適しているかを判断できる人は多くないと思います。

自力での返済が難しい、債務整理を検討しているが難しくてわからないという場合は、専門家である司法書士や弁護士に相談するとよいでしょう。

司法書士や弁護士に相談・依頼することで、アドバイスを受けられる以外に、主に次に掲げるメリットがあります。

✅司法書士や弁護が債務整理の依頼を受けた際に債権者に送付する “受任通知”によって、取り立てや督促が止まる

✅司法書士や弁護士が代理人になるので、手続きの多くを任せられる

✅過払い金の有無を確認してもらえる

返済に行き詰って放置していても借金が減っていくことはありません。

逆に、何も手を打たず放置してしまうと返済額が増えてしまうことになります。

無料相談を行っている司法書士・弁護士事務所もありますので、先ずは気軽に相談することをお勧めします。